1 GRUNDBEGRIFFE DER KOSTENRECHNUNG 2 1.1 Die

Werbung

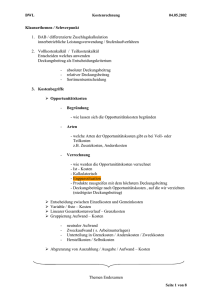

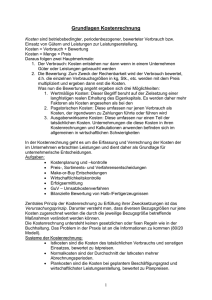

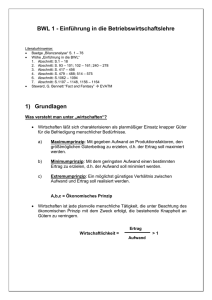

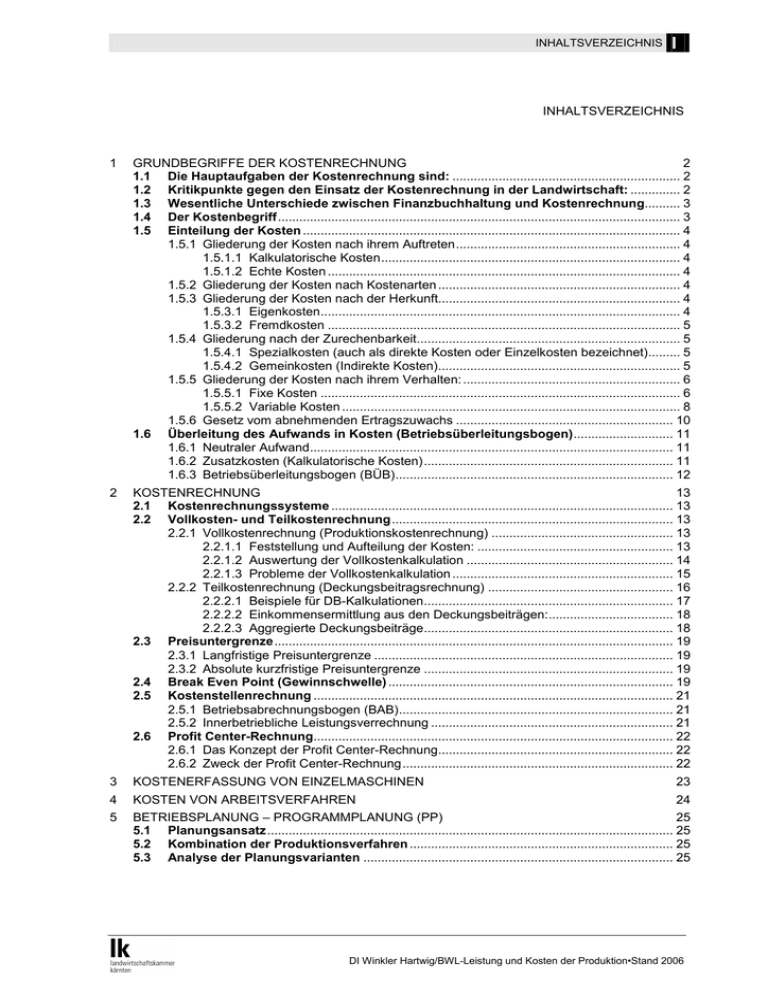

INHALTSVERZEICHNIS I INHALTSVERZEICHNIS 1 GRUNDBEGRIFFE DER KOSTENRECHNUNG 2 1.1 Die Hauptaufgaben der Kostenrechnung sind: ................................................................ 2 1.2 Kritikpunkte gegen den Einsatz der Kostenrechnung in der Landwirtschaft: .............. 2 1.3 Wesentliche Unterschiede zwischen Finanzbuchhaltung und Kostenrechnung.......... 3 1.4 Der Kostenbegriff................................................................................................................. 3 1.5 Einteilung der Kosten .......................................................................................................... 4 1.5.1 Gliederung der Kosten nach ihrem Auftreten............................................................... 4 1.5.1.1 Kalkulatorische Kosten.................................................................................... 4 1.5.1.2 Echte Kosten ................................................................................................... 4 1.5.2 Gliederung der Kosten nach Kostenarten .................................................................... 4 1.5.3 Gliederung der Kosten nach der Herkunft.................................................................... 4 1.5.3.1 Eigenkosten..................................................................................................... 4 1.5.3.2 Fremdkosten ................................................................................................... 5 1.5.4 Gliederung nach der Zurechenbarkeit.......................................................................... 5 1.5.4.1 Spezialkosten (auch als direkte Kosten oder Einzelkosten bezeichnet)......... 5 1.5.4.2 Gemeinkosten (Indirekte Kosten).................................................................... 5 1.5.5 Gliederung der Kosten nach ihrem Verhalten: ............................................................. 6 1.5.5.1 Fixe Kosten ..................................................................................................... 6 1.5.5.2 Variable Kosten ............................................................................................... 8 1.5.6 Gesetz vom abnehmenden Ertragszuwachs ............................................................. 10 1.6 Überleitung des Aufwands in Kosten (Betriebsüberleitungsbogen)............................ 11 1.6.1 Neutraler Aufwand...................................................................................................... 11 1.6.2 Zusatzkosten (Kalkulatorische Kosten)...................................................................... 11 1.6.3 Betriebsüberleitungsbogen (BÜB).............................................................................. 12 2 KOSTENRECHNUNG 13 2.1 Kostenrechnungssysteme ................................................................................................ 13 2.2 Vollkosten- und Teilkostenrechnung............................................................................... 13 2.2.1 Vollkostenrechnung (Produktionskostenrechnung) ................................................... 13 2.2.1.1 Feststellung und Aufteilung der Kosten: ....................................................... 13 2.2.1.2 Auswertung der Vollkostenkalkulation .......................................................... 14 2.2.1.3 Probleme der Vollkostenkalkulation .............................................................. 15 2.2.2 Teilkostenrechnung (Deckungsbeitragsrechnung) .................................................... 16 2.2.2.1 Beispiele für DB-Kalkulationen...................................................................... 17 2.2.2.2 Einkommensermittlung aus den Deckungsbeiträgen:................................... 18 2.2.2.3 Aggregierte Deckungsbeiträge...................................................................... 18 2.3 Preisuntergrenze................................................................................................................ 19 2.3.1 Langfristige Preisuntergrenze .................................................................................... 19 2.3.2 Absolute kurzfristige Preisuntergrenze ...................................................................... 19 2.4 Break Even Point (Gewinnschwelle) ................................................................................ 19 2.5 Kostenstellenrechnung ..................................................................................................... 21 2.5.1 Betriebsabrechnungsbogen (BAB)............................................................................. 21 2.5.2 Innerbetriebliche Leistungsverrechnung .................................................................... 21 2.6 Profit Center-Rechnung..................................................................................................... 22 2.6.1 Das Konzept der Profit Center-Rechnung.................................................................. 22 2.6.2 Zweck der Profit Center-Rechnung............................................................................ 22 3 KOSTENERFASSUNG VON EINZELMASCHINEN 23 4 KOSTEN VON ARBEITSVERFAHREN 24 5 BETRIEBSPLANUNG – PROGRAMMPLANUNG (PP) 25 5.1 Planungsansatz.................................................................................................................. 25 5.2 Kombination der Produktionsverfahren .......................................................................... 25 5.3 Analyse der Planungsvarianten ....................................................................................... 25 DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Stand 2006 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 1. GRUNDBEGRIFFE DER KOSTENRECHNUNG Mit der Leistungs- und Kostenrechnung wird das grundlegende Ziel einer Berechnung der ökonomischen Konsequenzen von Handlungsalternativen verfolgt. Die Leistungs- und Kostenrechnung dient einerseits zur Kontrolle bereits abgelaufener Produktionsprozesse und andererseits zur Vorbereitung zukunftsbezogener Entscheidungen. Sie muss daher so differenziert sein, dass Aussagen zu einzelnen Betriebszweigen und Produkten möglich sind, die der undifferenzierte Jahresabschluss nicht leistet. Dieser ist seinem Wesen nach auf den Gesamtbetrieb bzw. auf das Unternehmen ausgerichtet und stellt die offizielle und extern orientierte Gesamtabrechnung eines Geschäftsjahres dar. Die Leistungs- und Kostenrechnung ist objektbezogen und enthält kalkulatorische Elemente. Im allgemeinen Sprachgebrauch hat sich für die Leistungs- und Kostenrechnung die verkürzte Bezeichnung Kostenrechnung durchgesetzt. Die Kosten werden erfasst und auf die vom Unternehmen erbrachten Leistungen verrechnet. Die Kostenerfassung erfolgt in der Kostenartenrechnung, die Kostenverteilung in der Kostenstellenrechnung und die Kostenzuordnung in der Kostenträgerrechnung. Die Kostenartenrechnung ist eine Periodenrechnung, die Kostenträgerrechnung ordnet die Kosten den Kostenträgern zu, sie ist eine „Stückrechnung“ und wird auch als Kalkulation bezeichnet. 1.1. Die Hauptaufgaben der Kostenrechnung • Offenlegung des kurzfristigen Betriebserfolges insgesamt und nach einzelnen Betriebszweigen (Kostenträgern); • Kontrolle der Wirtschaftlichkeit der einzelnen Betriebszweige und Aufdecken von Schwachstellen; • Grundlage für unternehmenspolitische Entscheidungen (Zahlenmaterial für Planungsrechnungen: Produktionsprogramm, Eigenfertigung oder Fremdbezug, Preisuntergrenzen etc.) • Hilfsmittel für Preisgestaltung (die Landwirtschaft ist bei vielen Produkten Mengen-anpasser; diese Funktion hat nur für Produkte eine Bedeutung, bei denen auf die Preisbildung Einfluss genommen werden kann); • Hilfsmittel für Preisrechtfertigung (Rechtfertigung von Preisanträgen bei preisgeregelten Produkten); • Unterlagen für Bestandsbewertung von selbsterstellten Zwischen- und Endprodukten bzw. für die Bewertung innerbetrieblicher Leistungen; • Kennzahlen für Betriebszweigvergleiche. 1.2. Kritikpunkte gegen den Einsatz der Kostenrechnung in der Landwirtschaft • der landwirtschaftliche Betrieb stellt eine Betriebsmittel-, Bodennutzungs- und Verwertungsgemeinschaft dar (Organismus-Theorie). Eine sinnvolle Zuordnung der Kosten zu den einzelnen Betriebszweigen (Kostenstellen) ist daher nicht möglich; • die zentralen Fragen der Betriebsführung betreffen den optimalen Produktionsumfang und die optimale Intensität, nicht aber Fragen nach den durchschnittlichen Kosten bzw. Deckungsbeiträgen. Die Kritikpunkte lassen sich durch eine entsprechende Konzeption und Anwendung der Kostenrechnung weitestgehend beheben. Möglichkeiten dazu bestehen in der Berechnung von Fruchtfolgedeckungsbeiträgen bzw. in der Gegenüberstellung der Leistung von Teilsystemen eines Betriebes (mehrere Kostenstellen mit Wechselbeziehungen). Fragen des optimalen Produktionsumfanges und der optimalen Intensität lassen sich mit der Kostenrechnung ebenfalls beantworten, vorausgesetzt die produktionstechnischen Daten sind dafür vorhanden. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 2 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 1.3. Wesentliche Unterschiede zwischen Finanzbuchhaltung und Kostenrechnung Finanzbuchhaltung und Bilanz (externes Rechnungswesen) Beruht auf Gesetz; Umfang, Form und Inhalt gesetzlich geregelt Kostenrechnung (internes Rechnungswesen) Liegt im Ermessen des Betriebes; keine Vorschriften von außen; Aufbau nach Erfordernissen Periodische Rechenschaftslegung für Gesamtunternehmen Abrechnungszeitraum vom Betrieb bestimmt, ebenso das angewandte Verfahren (Voll- oder Teilkostenrechnung) Periodenrechnung (Wirtschaftsjahr) Periodenrechnung oder Stückrechnung Rechtliche Einheit in seiner Gesamtheit erfassen (Gesamtunternehmen) Gesamt- und Teilbereiche des Unternehmens (Kostenstellen bzw. Kostenträger Nach außen gerichtet Nach innen gerichtet Wertverbrauch einer Abrechnungsperiode als Wertverbrauch bei der Erstellung der BeAufwand bezeichnet, Wertzuwachs als Ertrag triebsleistungen als Kosten bezeichnet, Wertzuwachs als Leistung Periodenerfolg (bilanzieller Gewinn oder Verlust) Betriebsergebnis (kalkulatorischer Erfolg; Gewinn oder Verlust) Subjektive Wirtschaftlichkeit (keine kalkulatorischen Ansätze für Faktoren im Besitz der Unternehmer bzw. Unternehmen) Objektive Wirtschaftlichkeit (Bewertung aller eingesetzten Produktionsfaktoren) Um die Aufwendungen der Finanzbuchhaltung in Kosten überzuführen, kann der Betriebsüberleitungsbogen verwendet werden. 1.4. Der Kostenbegriff Kosten sind der in Geld bewertete, periodenbezogene (auf ein Geschäftsjahr) Verbrauch bzw. Einsatz von Gütern und Leistungen, der der betrieblichen Leistungserstellung dient oder der Leistungsbereitschaftserhaltung nützt. Die Kosten sind der bewertete mengenmäßige Verbrauch von Produktionsfaktoren zur Erstellung von Gütern und Dienstleistungen sowie zur Aufrechterhaltung der dafür notwendigen Kapazitäten in einer bestimmten Periode. • Kosten müssen der richtigen Periode zugerechnet werden. Aufwendungen können in Einzelfällen in eine Periode fallen, der sie kostenrechnerisch nicht zugerechnet werden sollen. Zum Beispiel sind nachträglich vorgeschriebene, unerwartete Steuerzahlungen Aufwendungen, die zwar in einer späteren Periode gezahlt werden, aber in der Kostenrechnung der Periode, in der sie verursacht wurden zugerechnet werden müssen. • Kosten entstehen erst dann, wenn im Unternehmen Güter oder Leistungen verbraucht werden. • z.B. Kosten für Spitzmittel entstehen nicht beim Einkauf des Spritzmittels, sondern nur bei seiner Verwendung • Aufwendungen die nicht der betrieblichen Leistungserstellung oder der Leistungsbereitstellung dienen, stellen keine Kosten dar. Es handelt sich hierbei um sogenannte neutrale Aufwendungen. • Beispielsweise stellen Reparaturen von Gebäuden, die vermietet werden, keine Kosten, sondern nur einen Aufwand dar. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 3 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 1.5. Einteilung der Kosten Der Landwirt als selbstständiger Unternehmer ist heute mehr den je gezwungen streng zu kalkulieren. Jede ernsthaft durchgeführte Kalkulation setzt eine genaue Kenntnis der Kostenstruktur voraus. Je nach benötigter Aussagekraft können die am Betrieb anfallenden Kosten unterschiedlich zu Gruppen zusammengefasst werden. 1.5.1. Gliederung der Kosten nach ihrem Auftreten 1.5.1.1. Kalkulatorische Kosten Das sind Kosten, die nicht mit barem Geld bezahlt werden, die aber trotzdem zu berücksichtigen sind oder in gewissen Zeitabständen auch echte Kosten werden. Typisch dafür sind: • Lohn der Besitzerfamilie • Zinsanspruch für das eingesetzte Eigenkapital • AfA (bei der Wiederbeschaffung einer Maschine werden aus der kalkulierten AfA echte Kosten). 1.5.1.2. Echte Kosten Sind alle diejenigen Kosten, die tatsächlich in bar oder über ein Konto zu begleichen sind. Dazu gehören alle Betriebsmitteleinkäufe wie Futter, Dünger, Baumaterial, Maschinenreparaturen aber auch bezahlte Schuldzinsen, bezahltes Ausgedinge, Anschaffung von Anlagevermögen etc. 1.5.2. Gliederung der Kosten nach Kostenarten Es wird bei den Kosten unterschieden nach der Art der verbrauchten Produktionsfaktoren (Kostenarten). Eine allgemeine Einteilung nach Kostenarten ist die folgende: • Materialkosten (Betriebsmittelkosten); • Personal- oder Arbeitskosten (Unternehmerlöhne, Fertigungslöhne, Hilfslöhne, Gehälter, gesetzliche und freiwillige Sozialaufwendungen, lohn- und gehaltsabhängige Steuern und Gebühren); • Kapitalkosten (Zinsen, Wagniskosten, Abschreibungen, Steuern auf das betriebliche Vermögen, z.B. Grundsteuer); • Fremdleistungskosten (Transporte durch Dritte, Versicherungen, Energiekosten usw.); • Kosten der „menschlichen Gesellschaft“ (Steuern und Abgaben soweit nicht schon unter anderen Kosten erfasst); Diese Gliederung kann nach Bedarf noch verfeinert werden, je nachdem welche Aussage man erreichen will. 1.5.3. Gliederung der Kosten nach der Herkunft 1.5.3.1. Eigenkosten Dazu zählen der Lohnanspruch der Besitzerfamilie, die Verzinsung des eingesetzten Eigenkapitals sowie die verschiedenen Naturalleistungen an die Besitzerfamilie und deren mitarbeitenden Arbeitskräften. Eigenkosten verursachen keine Ausgaben, weshalb sie vielfach nicht als Kosten angesehen werden. Lohnanspruch: Der Landwirt und seine Familie hat für die geleistete Arbeit einen Anspruch auf eine gerechte Entlohnung. Verzinsung des Eigenkapitals: Gerade in der Landwirtschaft haben wir einen sehr hohen Kapitaleinsatz zu beobachten und der Bauer muss ständig einen Teil seines Einkommens wieder in den Betrieb investieren (Nettoinvestitionen), damit er mit der Entwicklung schritt halten kann. Für diesen Kapitaleinsatz sollte der Landwirt eine Verzinsung erhalten. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 4 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 Bei den meistens sinkenden Erzeugerpreisen und steigenden Produktionskosten ist die Verzinsung des eingesetzten Kapitals nur sehr gering. Betriebsvergrößerungen und Rationalisierungen können dem entgegenwirken, wenn der Kapitaleinsatz dadurch gesenkt werden kann. Häufig sind damit aber weitere Investitionen verbunden, die sich auf die Verzinsung wieder negativ auswirken. Die heute geforderte Verzinsung von 4% wird nur ganz selten erreicht. Naturale Eigenleistungen: Der Betrieb bringt der Besitzerfamilie und deren Arbeitskräften unterschiedlichste Leistungen für den Haushalt (z.B. Fleisch, Obst, Milch, Gemüse, Bauholz, ...) die selbstverständlich erfasst und bewertet werden müssen, denn diese Naturalleistungen stellen ja auch einen Einkommensteil des Landwirtes dar. Gerade bei der Aufzeichnung dieser Leistungen treten in der Praxis häufig Fehler auf, da sie meist sehr mangelhaft geführt werden. 1.5.3.2. Fremdkosten Zu den Fremdkosten zählen all jene Kosten, die von außen auf den Betrieb zukommen, für die es also eine Rechnung gibt, wie Fremdlöhne, Betriebsmittel (Handelsdünger, Spritzmittel, Treibstoffe, ...) und die Zinsen für das Fremdkapital (Kredite und Darlehen). 1.5.4. Gliederung nach der Zurechenbarkeit Die Gesamtkosten eines Mehrproduktbetriebes lassen sich nicht nur in Kostenarten untergliedern, sondern auch nach ihrer Zurechenbarkeit zu den einzelnen Kostenträgern. 1.5.4.1. Spezialkosten (auch als direkte Kosten oder Einzelkosten bezeichnet) Spezialkosten sind solche Kosten, die auch bei strenger Auslegung des Kostenverursacherprinzips direkt auf die Produkte des Unternehmens (Kostenträger) verrechnet werden können (z.B. Saatgut, Pflanzenschutzmittel). Die Spezialkosten werden in variable (Düngemittel, Pflanzenschutz, Hagelversicherung, Bestandesergänzung, Kraftfutter, Tierarzt, Tierversicherung, ...) und feste (z.B. AfA für Spezialmaschinen wie Kartoffelvollernter) Spezialkosten gegliedert. 1.5.4.2. Gemeinkosten (Indirekte Kosten) Damit sind jene Kosten gemeint, die wegen ihrer unterschiedlichen und ungleichmäßigen Beanspruchung durch die verschiedenen Produkte diesen nicht direkt zugerechnet werden können (z.B. allgemeine Verwaltungskosten). Sie werden unterteilt in feste und variable Gemeinkosten. Sie können den Produkten nur über Schlüssel zugeordnet werden, es entsteht das Problem der Gemeinkostenschlüsselung. Aufteilung der Gemeinkosten: Will man die Gemeinkosten aufteilen bzw. zuordnen, so kann dies immer nur bis zu einem gewissen Grad willkürlich erfolgen. Eine Aufteilung erfolgt praktisch nur für die Vollkostenrechnung, während man in der Teilkostenrechnung darauf verzichtet. Möglichkeiten der Aufteilung: • Hektarschlüssel: Diese Aufteilungsmethode eignet sich gut für Ackerbaubetriebe. Mittels Hektarschlüssel werden die Gemeinkosten anteilsmäßig auf die bodenabhängigen Betriebszweige aufgeteilt (Getreide, Hackfrüchte,...). • Rohertragsschlüssel: Bei flächenunabhängigen Betriebszweigen (z.B. Geflügelhaltung, Zuchtsauenhaltung, ...) ist es möglich, die Gemeinkosten nach den Roherträgen aufzuteilen. Dabei werden die Einzelroherträge anteilsmäßig vom Gesamtrohertrag bestimmt und nach deren Prozentsätzen die Gemeinkosten zugeteit. • GVE-Schlüssel: Gemeinkosten in Viehhaltenden Betrieben lassen sich am ehesten über den GVE-Anteil der verschiedenen Tiergruppen an den Gesamt-GVE verteilen. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 5 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 1.5.5. Gliederung der Kosten nach ihrem Verhalten: 1.5.5.1. Fixe Kosten Sie sind unabhängig von der Art und dem Umfang der Produktion und werden auch als „ertragsunabhängige Kosten“ bezeichnet, reagieren nicht auf Veränderungen im Beschäftigungsgrad sondern bleiben konstant. Sie bleiben auch dann noch (zumindest eine Zeit lang) bestehen, wenn die Produktion aufgelassen wird. Langfristig gesehen gibt es keine Fixkosten, denn spätestens mit der Auflösung eines Betriebes sind alle Kosten weg. Zu beachten ist auch noch, in Bezug auf welchen Faktor die Kosten fix sind. Zum Beispiel ist der Pachtpreis für einen Acker, bezogen auf die Fläche, eine fixe Größe (unabhängig von der Erntemenge). Bezieht man ihn aber auf den gesamten Betrieb, so ist er durchaus variabel, denn man kann ein Grundstück pachten, muss aber nicht. Außerdem ist wichtig, dass für das Entstehen der Fixkosten fast immer der Landwirt selbst verantwortlich ist, und erst danach diese Fixkosten zu einer unabhängigen Größe werden. Zum Beispiel ist für eine Darlehensaufnahme allein die Entscheidung des Bauern maßgeblich. Ist das Darlehen erst einmal aufgenommen, sind die Rückzahlungen aber Fixkosten und nur mehr beschränkt änderbar. Gerade in der Landwirtschaft ist der Fixkostenanteil sehr hoch, da das Anlagevermögen als Hauptverursacher der Fixkosten einen großen Anteil vom Gesamtkapital ausmacht. Absolut fixe Kosten k = Durchschnittskosten K k K´= Grenzkosten K´ k = K/x K´= ∆K/∆x x x x Ausbringungsmenge x 50 100 150 200 Gesamtkosten K 3.000 3.000 3.000 3.000 Durchschnittskosten k 60 30 20 15 Grenzkosten K´ (3.000) 0 0 0 Sprungfixe Kosten K k K´ ● ● x ● x DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 6 x GRUNDBEGRIFFE DER KOSTENRECHNUNG Ausbringungsmenge x 50 100 150 200 250 300 Gesamtkosten K 1.800 1.800 3.000 3.000 4.200 4.200 Durchschnittskosten k 36 18 20 15 16,8 14 1 Grenzkosten K´ 1.800 0 1.200 0 1.200 0 Vom Gesetz der abnehmenden Fixkosten oder auch der Fixkostendegression spricht man dann, wenn mit der Erhöhung der Leistung die Festkosten auf mehr Stück verteilt werden können und somit die Fixkostenbelastung pro Stück sinkt. Zu den fixen Kosten zählen: • Allgemeine Wirtschaftskosten • Betriebsversicherungen • Ausgedingelasten • Löhne für ständige Fremdarbeitskräfte • Steuern und Abgaben • Alter- und witterungsabhängige Reparaturen an Gebäuden • Abschreibungen von Gebäuden und Maschinen (außer bei Lohneinsatz) • Schuldentilgung und Schuldzinsen • Pachtzinsen Die Grenzen zwischen den Fixkosten und den variablen Kosten lassen sich nicht immer eindeutig ziehen, z.B. können Abschreibungen bei Maschinen oder Reparaturen an Gebäuden u. U. auch variabel sein. Allgemeine Wirtschaftskosten: siehe Kostenarten Betriebsversicherungen: Achtung: Lebens-, Kranken-, Haushalte-, Zusatz-, Pensionsversicherungen, Versicherungen für das Wohnhaus und ähnliche Versicherungen sind Privatversicherungen. Sie haben mit dem Betrieb nichts zu tun und müssen aus dem Einkommen abgedeckt werden. Bei den Betriebsversicherungen gehören die Hagelversicherung und die Tierversicherungen zu den variablen Kosten, während die Feuer-, Sturm-, Haftpflicht-, oder landwirtschaftliche Rechtsschutzversicherung zu den Fixkosten zählen. Ausgedingelasten: Das sind alle jene Geld- und Naturalleistungen, welche die Besitzerfamilie ihren Vorgängern entrichten muss. Wieweit das Ausgedinge zu einem Fixkostenfaktor wird, hängt weitgehend von den beteiligten Personen (Übergeber – Übernehmer) ab. Steuern und Abgaben: Auch bei den Steuern muss man ebenfalls zwischen Betriebs- (z.B. Grundsteuer, Mehrwertsteuer, ...) und Privatsteuern (z.B. Einkommenssteuer) genau unterscheiden. Löhne für ständige Fremdarbeitskräfte: Sie sind vom Betrieb aus gesehen Fixkosten. Ein Ausweg sind Lohnunternehmen, Taglöhner, Leiharbeiter etc. Reparaturen an Gebäuden: werden dann zu den Fixkosten gezählt, wenn sie nicht durch die Benützung (durch Mensch und Tier) sondern durch Witterungseinflüsse und Alter entstanden sind. Generalsanierungen, die den Wert und die Lebensdauer der Gebäude beträchtlich steigern, sind in das Vermögen aufzunehmen und abzuschreiben. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 7 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 Abschreibung von Gebäuden und Maschinen: Produktionsmittel, die mehrjährig nutzbar sind, d.h. bei einmaligem Gebrauch nicht verbraucht werden, stellen bei der Anschaffung einen Leistungsvorrat dar. Je nach Beanspruchung und technischer Veralterung wird der Verbrauch diesr Güter mit der Abschreibung finanziell bewertet. Die Abschreibung soll, betriebswirtschaftlich gesehen, das Kapital für die Wiederbeschaffung des abgeschriebenen Gerätes bzw. Gebäudes aufbringen. Wenn Maschinen oder Gebäude eine längere Lebensdauer haben, als durch die Abschreibungsdauer vorgesehen, und beim Verkauf ein Erlös erzielt wird, so muss dieser als außerordentlicher Ertrag verbucht werden. Das bedeutet, es wird im nachhinein die Abschreibung korrigiert. Wenn eine Maschine oder ein Bauwerk vorzeitig d.h. vor dem geschätzten Abschreibungsende aus der Produktion genommen wird, so muss der verbliebene Abschreibungsrest insgesamt abgeschrieben werden. Bei einer steuerlichen Buchführung sind die Abschreibungssätze fix vorgegeben. Für betriebswirtschaftliche Zwecke kann die Nutzungsdauer der tatsächlichen Nutzungsdauer angepasst werden. Schuldentilgung und Schuldzinsen: ist eine Schuld einmal entstanden, so ist deren Tilgung inklusive der Zinsen meistens eine fixe Größe, die nur durch beiderseitiges Einvernehmen (Darlehensgeber und -nehmer) geändert werden kann. Pachtzinse: Auch die Pachtzinse (zumindest bei länger laufenden Pachtverträgen) gehören zu den Fixkosten des Betriebes. 1.5.5.2. Variable Kosten Sie sind von der Art und dem Umfang der Produktion abhängig und werden auch als „ertragsabhängige Kosten“ bezeichnet. Sie reagieren auf Änderungen des Beschäftigungsgrades (z.B. Saatgut, Düngemittel, Futtermittel, Treibstoff, Reparaturen, Schmiermittel, ...) • proportionaler Verlauf: die Kosten ändern sich im gleichen prozentuellen Verhältnis wie der Beschäftigungsgrad (proportionale Kosten). Die Kostenkurve verläuft im Ursprung und verläuft linear. K k K´ x Ausbringungsmenge x 1 2 3 4 5 x Gesamtkosten K 40 80 120 160 200 Durchschnittskosten k 40 40 40 40 40 x Grenzkosten K´ 40 40 40 40 40 • progressiver Verlauf: die Kosten ändern sich prozentuell stärker als der Beschäftigungsgrad (progressive Kosten). Die Kostenkurve beginnt im Ursprung und steigt überproportional zur Ausbringungsmenge an. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 8 GRUNDBEGRIFFE DER KOSTENRECHNUNG K k 1 K´ x x x Ausbringungsmenge Gesamtkosten Durchschnittskosten Grenzkosten x K k K´ 1 32 32 32 2 68 34 36 3 108 36 40 4 152 38 44 5 200 40 48 Beispiel: höherer Werkzeugverschleiß bzw. Energieverbrauch bei überhöhter Beanspruchung • degressiver Verlauf: die Kosten ändern sich prozentuell geringer als der Beschäftigungsgrad (degressive Kosten). Die Kostenkurve beginnt im Ursprung und steigt unterproportional zur Ausbringungsmenge an. K k K´ x x x Beispiel: abnehmender Einstandspreis von Materialien bei zunehmenden Mengen (Mengenrabatte) Die Gesamtkosten (K) ergeben sich aus der Summe der fixen Kosten und der variablen Kosten zur Erstellung einer bestimmten Leistungseinheit (Dimension: Geldeinheit, Formel: K= Kf + Kv). Ausbringungsmenge x 1 2 3 4 5 Gesamtkosten K 40 76 108 136 160 Durchschnittskosten k 40 38 36 34 32 Grenzkosten K´ 40 36 32 28 24 Die Durchschnittskosten (k) sind die Kosten, die je Leistungseinheit anfallen. Sie werden auch Stückkosten genannt (Dimension: Geldeinheit je Mengeneinheit, Formel: k = K/x). Die Grenzkosten (K´) stellen den Kostenzuwachs dar, der durch die Produktion der jeweils letzten Produkteinheit entsteht. Die Höhe der Grenzkosten ergibt sich aus dem Verhältnis der anfallenden Kostendifferenz zur Mengendifferenz (Dimension: Geldeinheit je Mengeneinheit). Bezeichnet man die Mengendifferenz mit ∆x und die Kostendifferenz mit ∆K, so erhält man: K´= ∆K/∆x. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 9 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 1.5.6. Gesetz vom abnehmenden Ertragszuwachs Dieses Gesetz besagt, dass bei gleichbleibender Steigerung der Aufwandseinheiten die Ertragszuwächse immer geringer werden. Dies ist deshalb der Fall, weil der Ertrag durch eine Vielzahl von Faktoren beeinflusst wird, die nicht im selben Ausmaß gesteigert werden können. Man unterscheidet zwischen: • Beeinflussbaren Faktoren: z.B. Nährstoffangebot, Pflegemaßnahmen, Genetik • Nichtbeeinflussbare Faktoren: z.B. Luft, Licht und Wasser Die nichtbeeinflussbaren Faktoren wirken sich durchschnittlich auf den Ertrag aus. Das hat zur Folge, dass bei gleichbleibender Steigerung der Aufwandseinheiten (z.B. Dünger), die Ertragszuwächse im niedrigeren Ertragsbereich höher sind als bei hoher Ertragserwartung. Der Verlauf der Ertragskurve gibt den möglichen Höchstertrag wieder. Er kann durch Verbesserung der Erbanlagen bzw. der Ertragsfähigkeit des Bodens (z.B. Bewässerung des Bodens) gesteigert werden, da sich dadurch die Wirksamkeit aller Ertragsfaktoren erhöht. In der landwirtschaftlichen Produktion werden die Erzeugungskosten wesentlich vom „Gesetz des abnehmenden Ertragszuwachses“ beeinflusst. Um gleiche Ertragseinheiten zu erzielen, müssen erhöhte variable Kosten in Kauf genommen werden. Dieses Gesetz ist die Ursache für die progressiv steigenden variablen Kosten und die abnehmende Fixkostendegression und ist bei allen Wachstumserscheinungen mit einer natürlichen und nur schwierig zu erhöhenden Obergrenze zu beobachten. Am bekanntesten ist die abnehmende Wirkung von gleichen Düngungsgaben. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 10 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 1.6. Überleitung des Aufwands in Kosten (Betriebsüberleitungsbogen) Die für die Kostenrechnung notwendigen Daten werden bei einem Zweikreissystem aus der Buchhaltung genommen (insbesondere aus der GuV). Da in der Buchhaltung aber nur der Aufwand enthalten ist, müssen bestimmte Kosten, die in der Buchhaltung nicht erscheinen, ergänzt und jener Aufwand, der nichts mit der Leistungserstellung zu tun hat, ausgeschieden werden. In der Finanzbuchhaltung werden Aufwendungen aufgezeichnet. Im Vordergrund stehen die Einhaltung der gesetzlichen Regelungen und Steuerschonung (Minimierung des ausgewiesenen Gewinns). So wird z.B. Anlagevermögen mit dem Anschaffungswert aktiviert und die Nutzungsdauer so gering wie möglich angesetzt, um eine hohe Abschreibung zu erhalten. In der Kostenrechnung hingegen steht die Kostenwahrheit im Vordergrund. Ziel ist es, die Kosten möglichst wahrheitsgemäß zu berechnen, damit das Management eine Grundlage für das Wirtschaften im Unternehmen erhält. z.B. kann bei Anlagevermögen mit dem Wiederbeschaffungswert gerechnet und die Nutzungsdauer möglichst realistisch angesetzt werden. 1.6.1. Neutraler Aufwand Dieser Aufwand wird in die Kostenrechnung nicht aufgenommen, weil er zum Betriebsprozess in keiner Beziehung steht bzw. den tatsächlichen Einsatz betragsmäßig nicht richtig wiedergibt. Er setzt sich zusammen aus: • Außerordentlichen Aufwand: Betriebsbedingter, außergewöhnlicher Aufwand, z.B. ein Schadensfall, der nicht durch Versicherung gedeckt ist; • Betriebsfremde Aufwendungen: Vermögensabgänge, die nicht die eigentliche Unternehmens-(Betriebs-)Aufgabe betreffen, z.B. Aufwendungen für betrieblich nicht genutzte Gebäude; • Periodenfremder Aufwand: Betriebsbedingter Aufwand, der einer anderen Abrechnungsperiode zuzurechnen ist, z.B. Vorauszahlungen • Sonstiger neutraler (umzuwertender) Aufwand: Alle weiteren Positionen, die in der Kostenrechnung anders berechnet werden (z.B. Abschreibungen, Zinsen) 1.6.2. Zusatzkosten (Kalkulatorische Kosten) Einige Zusatzkosten sind in der Buchhaltung nicht enthalten, müssen aber für die Kostenrechnung hinzugerechnet werden, weil sie Werteinsatz zur Leistungserstellung sind. Kalkulatorische Kosten sind fiktive Größen. Sie haben die Aufgabe, den tatsächlichen Wertverzehr im Unternehmen abzubilden. Fließen diese kalkulatorischen Kosten nicht in die Kalkulation und die Selbstkosten der Produkte ein, lebt das Unternehmen von der Substanz. Kalkulatorische Kosten dienen daher der Substanzerhaltung. • Kalkulatorisches Entgelt: Leistungen des Unternehmens und seiner Familienmitglieder, sofern sie keine Gehälter beziehen. Diese müssen in der Kostenrechnung berücksichtigt werden, da der Unternehmer seine Zeit auch mit einer anderen Tätigkeit verbringen könnte, für die er marktgemäß entlohnt werden würde. Diese Art von Kosten werden auch Opportunitäts-kosten genannt. Opportunitätskosten sind Kosten, die dadurch entstehen, dass mit der Entscheidung für eine bestimmte Handlungsalternative andere alternativen nicht gewählt werden können. Beispiel: Ein Acker wird an Landwirt A verpachtet, später stellt man fest, dass Landwirt B bereit gewesen wäre, mehr Pacht zu bezahlen. Die Differenz sind Opportunitätskosten. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 11 GRUNDBEGRIFFE DER KOSTENRECHNUNG 1 • Kalkulatorische Zinsen: Zinsen für das dem Betrieb zur Verfügung gestellte Eigenkapital mit dem marktüblichen Zinssatz. Grund für die Verrechnung von Eigenkapitalzinsen ist, dass durch die Verrechnung von Eigenkapitalzinsen in der Kostenrechnung der Nutzenentgang abzugelten ist, der dadurch entsteht, dass man eigenes Kapital außerhalb des Betriebes nicht ertragbringend anlegt (Opportunitätskosten) • Kalkulatorische Abschreibung: Die tatsächliche Abschreibung einer Anlage kann sich von der steuerlichen Nutzungsdauer (die in der Finanzbuchhaltung verwendet wird) unterscheiden. In der Kostenrechnung muss diese Differenz berücksichtigt werden. Außerdem wird in der Kostenrechnung als Basis für die Abschreibung der Wiederbeschaffungswert (statt dem Anschaffungswert) der Anlagegüter verwendet. Dieser Ansatz ist allerdings handels- und steuerrechtlich verboten. • Kalkulatorische Wagnisse Stellen einen die realen Gegebenheiten wiedergebenden Durchschnitt der Schadensfälle einer Zahl als repräsentativ betrachteter Jahre dar. Eine Verrechnung kommt nur dann in Frage wenn die Schadensfälle nicht durch Versicherungen gedeckt sind. 1.6.3. Betriebsüberleitungsbogen (BÜB) Mit Hilfe des Betriebsüberleitungsbogens werden die Aufwendungen der GuV in Kosten umgewandelt. Dabei müssen neutrale Aufwendungen ausgeschieden und Zusatzkosten hinzugerechnet werden. Ein großer Teil der Aufwendungen (Zweckaufwand) entspricht den Kosten (Grundkosten). Hier muss nichts verändert werden, die Beträge können direkt der GuV entnommen werden. Aufwand in der Finanzbuchhaltung (G + V-Rechnung) Neutraler Aufwand Zweckaufwand = Kosten die in der FIBU nicht oder in anderer Höhe enthalten sind = Grundkosten Zusatzkosten außerordentlicher Aufwand Aufwand der Buchhaltung kalkulatorische Wagnisse betriebsfremder Aufwand = kalkulatorisches Entgelt periodenfremder Aufwand Kosten der KORE kalkulatorische Abschreibungen bilanzmäßige Zinsen sonstiger Aufwand die dem Bewertungsprinzip der Kostenrechnung nicht entsprechen kalkulatorische Zinsen umgewertete Aufwendungen auf Grund des Bewertungsprinzips der Kostenrechnung Beispiel: Überleitung Aufwand in Kosten Geschäftsvorfall bzw. Position (Werte in Euro) Grundsteuer Privathaus (500) Betriebsgebäude im Eigenbesitz (1.000) Kommunalabgabe (180) Lebensvers. für den Unternehmer (2.000) Dieselrechnung (3.000 davon 300 privat) Saisonarbeitslöhne (1.000) Lohn für Haushaltshilfe (250) Spende SOS Kinderdorf (100) Unternehmerlohn (20.000) Neutraler Aufwand Aufwand = Kosten Zusatzkosten 500 1.000 180 2.000 300 2700 1.000 250 100 20.000 DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 12 KOSTENRECHNUNG 2 2. KOSTENRECHNUNG 2.1. Kostenrechnungssysteme Die Kostenrechnung ist zweckabhängig zu gestalten. Es wurde daher in der Theorie und der Praxis der Kostenrechnung unterschiedliche Kostenrechnungssysteme entwickelt, die in der folgenden Übersicht wiedergegeben sind: Sachumfang der verrechneten Kosten Vollkosten Teilkosten Zeitbezug der verrechneten Kosten vergangenheitsbezogene Werte zukunftsbezogene Werte Vollkostenrechnung mit Vollkostenrechnung mit Vollkostenrechnung mit PlanIst-Kosten Normalkosten kosten Teilkostenrechnung mit Ist-Kosten Teilkostenrechnung mit Normalkosten Teilkostenrechnung mit Plankosten In der Vollkostenrechnung werden sämtliche Kosten auf die jeweilige Bezugseinheit (Produkt) verrechnet. Bei den Teilkostenrechnungen wird auf die Verrechnung eines Teiles der anfallenden Kosten verzichtet. Als zentraler Grundsatz gilt dabei, dass nur jene Kosten zu verrechnen sind, die in der betreffenden Entscheidungssituation als veränderbar (variabel) anzusehen sind. 2.2. Vollkosten- und Teilkostenrechnung 2.2.1. Vollkostenrechnung (Produktionskostenrechnung) Im Gegensatz zur DB-Rechnung werden bei der Vollkostenrechnung auch alle baren und kalkulatorischen Gemeinkosten des Betriebes in die Berechnung mit einbezogen. Das führt meist zu Schwierigkeiten in deren Aufteilung. Das Ziel der Vollkostenrechnung ist nicht ein Wettbewerbsmaßstab, sondern die Kenntnis der gesamten Herstellungskosten (Selbstkosten) eines Produkts oder einer Dienstleistung. Vollkosten werden daher auch nicht auf einen beschränkt vorhandenen Produktionsfaktor bezogen, sondern auf die erzeugte Einheit, wie z.B. • pro kg Milch • pro kg Fleisch • pro kg Getreide • pro fm Holz • pro Nächtigung usw. Die Vollkostenrechnung kommt aus den gewerblich-industriellen Bereich, wo es notwendig ist, die tatsächlichen Kosten eines Produkts zu kennen um daraus einen kostendeckenden Preis ableiten zu können. Das Haupteinsatzgebiet der Vollkostenrechnung in der Landwirtschaft liegt ebenfalls in der Ermittlung eines kostendeckenden Preises für Erzeugnisse. Je mehr der Bauer vom reinen Rohstofflieferanten zum Verarbeiter und Vermarkter seiner Produkte wird, umso wichtiger ist auch die Kenntnis seiner gesamten Kosten, um einen gerechten Preis für seine Waren zu kalkulieren. Ob es sich um Direktvermarktung, Fremdenverkehr, Einstieg in Dienstleistungen privater oder öffentlicher Art handelt, überall ist es notwendig, Kostenwahrheit zu üben, will man nicht seine menschlichen und betrieblichen Ressourcen verschleudern. Dem steht aber häufig entgegen, dass von den Abnehmern oft ein nicht kostendeckender Preis bezahlt wird und der Landwirt einen Teil seiner Kosten nicht ersetzt bekommt. Meistens geht dies zu Lasten des Lohnansatzes oder Zinsansatzes. 2.2.1.1. Feststellung und Aufteilung der Kosten: Eine gute Ausgangsbasis sind die Aufzeichnungen, die für die DB-Kalkulation notwendig sind. Darüber hinaus sind aber noch weitere Unterlagen nötig, welche die Aufteilung der Gemeinkosten ermöglicht. Da eine Vollkostenrechnung umfangreiche Erhebungen verlangt, wird man sie nur für Teilbereiche des Betriebes anwenden. Je nach dem Produkt für welches eine Vollkostenrechnung angestellt wird, sind nötig: DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 13 KOSTENRECHNUNG 2 a) Arbeitszeit und Arbeitsverteilung der Familie Einmalige Arbeiten werden in ihrer Dauer aufgezeichnet, ständig anfallende Arbeiten (z.B. Stallarbeit) werden von Zeit zu Zeit stichprobenartig erhoben und auf die gesamte Erhebungsdauer hochgerechnet. Dazu sind Arbeitstagebücher zu führen. Der Lohnansatz kann sich nach den ÖKL-Richtlinien richten bzw. nach einem realistischen Stundenlohn im Nebenerwerb. b) Art und Dauer des Maschineneinsatzes Wichtig für die genaue Zuteilung der Kosten. Mit Hilfe von Bordcomputer lässt sich diese Arbeit erleichtern und die Genauigkeit verbessern. Sind die Gemeinkosten von Maschinen nicht mehr feststellbar, so kann man die ÖKL-Richtwerte heranziehen. c) Verwendung von Gebäuden Die Kosten müssen den jeweiligen Betriebszweig bzw. Produktionsverfahren (Nutzungsrichtung) zugeordnet werden. Die Zuordnung kann über den Flächenoder Raumbedarf, über die Zeitspanne der Benutzung oder über die GVEAnteile geschehen. Die festen Kosten von Gebäuden umfassen deren Abschreibung, den Zinsanspruch, Reparaturen und Versicherungen. d) Futterbedarf bzw. Futterverbrauch Um diesen zu ermitteln soll in regelmäßigen Abständen der Verzehr stichprobenartig festgestellt werden und auf die gesamte Fütterungsperiode hochgerechnet werden. e) Betriebsausgaben Die Daten sind am einfachsten über eine ordnungsgemäße Buchführung zu bekommen. Ausgaben die nicht eindeutig zuzuordnen sind, sollen durch Schätzung oder mit Hilfe von Aufteilungsschlüsseln zugeordnet werden. Z.B. die „Allgemeinen Wirtschafts- und Verwaltungskosten“ wie Telefon, Betriebssteuern und -abgaben, Erhaltungsaufwand für die Hofzufahrt usw. f) Kalkulatorische Kosten Für das eingesetzte Betriebsvermögen (Eigenkapital) ist eine Verzinsung (3 bis 6%) zu berücksichtigen. Diese kann entfallen, wenn bei der Berechnung der Gebäude- bzw. Maschinenkosten die Verzinsung bereits berücksichtigt wurde. Der verbleibende Bodenzins wird aufgrund der Höhe ortsüblicher Pachtzinse berechnet. g) Nebenerträge berücksichtigen In vielen Bereichen der Landwirtschaft wird nicht nur ein Hauptprodukt erzeugt, sondern es fallen auch Nebenprodukte an. Beispielsweise ist bei der Vollkostenrechnung für 1 kg Milch zu berücksichtigen, dass eine Milchkuh auch noch Fleisch, Kälber und Wirtschaftsdünger liefert. Sind dagegen die Kälber das Hauptprodukt (z.B. Mutterkuhhaltung), so wirkt ein allfälliger Milchertrag entlastend auf die Kosten der Milchmastkälbererzeugung. 2.2.1.2. Auswertung der Vollkostenkalkulation Die Vollkostenkalkulation bildet die Grundlage für die Produktpreisgestaltung. Nur wenn der Verkaufspreis eines Produktes über den errechneten Vollkosten liegt, werden alle Kosten (auch Lohnansatz und Zinsanspruch) abgedeckt. Da in der Landwirtschaft die Produktpreise zumeist nicht selbst bestimmt werden können (Überangebot, Preisdruck, Konkurrenz, fehlende Kaufkraft usw.), werden die Vollkosten nur zum Teil abgedeckt. Vielfach muss ein geringer Lohnansatz und eine fehlende Eigenkapitalverzinsung in Kauf genommen werden. Aus diesen Überlegungen heraus ist die Vollkostenrechnung für jene Produktionsverfahren von Bedeutung, bei denen eine Preisfestsetzung möglich ist. Zum Beispiel UaB, Direktvermarktung, Neueinführung eines Produkts. Für planerische Überlegungen in der Landwirtschaft ist dagegen die Deckungsbeitragskalkulation der Vollkostenrechnung vorzuziehen. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 14 KOSTENRECHNUNG 2 2.2.1.3. Probleme der Vollkostenkalkulation Die Vollkostenrechnung hat einen großen Nachteil: Es werden fixe Kosten (die in den Gemeinkosten enthalten sind) auf die Kostenträger verteilt. Bei Beschäftigungsschwankungen (Änderung des Beschäftigungsgrades) ändern sich daher automatisch die Stückkosten: • Bei abnehmender Auslastung nehmen die fixen Kosten pro Stück und damit die gesamten Stückkosten zu. Es müssen die Preise erhöht oder Gewinnschmälerungen in Kauf genommen werden. Bei Preiserhöhungen könnte der Beschäftigungsgrad weiter sinken, weil immer weniger Konsumenten bereit sind, die erhöhten Preise zu bezahlen. • Bei zunehmender Auslastung sinken die fixen Kosten pro Stück und damit die gesamten Stückkosten. Preise können gesenkt werden bzw. höhere Gewinne können erwirtschaftet werden. Dabei wird unterstellt, dass die fixen Kosten beschäftigungsabhängig sind. Das ist allerdings nicht der Fall. Mieten fallen z.B. unabhängig davon an, wie viel produziert wird. Fixe Kosten sind gemäß ihrer Definition eben unabhängig vom Beschäftigungsgrad. Langfristig werden bei der Vollkostenrechnung Produkte oder Dienstleistungen, deren Preise die Selbstkosten nicht decken können, eingestellt. Es wird dabei jedoch übersehen, dass auch Produkte, die die errechneten Selbstkosten (inkl. Zugeteilter Fixkosten) nicht decken, dennoch dazu beitragen, einen Teil der fixen Kosten abzudecken. Beispiel: Ein Beispiel soll die Problematik möglicher Fehlentscheidungen bei Vollkostenrechnungen verdeutlichen: Es werden drei Produkte (A,B,C) erzeugt, denen variable Kosten und anteilige Fixkosten zugeteilt wurden. Man soll nun entscheiden, welche Produkte in der nächsten Periode weiter produziert werden sollen. Entscheidung laut Vollkostenrechnung: Produkte A B C Summe Umsätze 180 315 570 1065 -var. Kosten 95 230 340 665 -fixe Kosten 42,90 103,80 153,30 300 Gesamtkosten 137,90 333,80 493,30 Produktergebnis 42,10 -18,80 76,70 100 Laut Vollkostenrechnung kommt man zum Entschluss, die Produktion von B einzustellen, da die Gesamtkosten des Produktes B höher sind als dessen Umsatz. Die Entscheidung, B aus dem Sortiment zu nehmen, führt zu folgenden Ergebnis: Produkte A B C Summe Umsätze 180 - 570 1065 -var. Kosten 95 - 340 665 -fixe Kosten 65,40 - 234,60 300 Die Verteilung der fixen Kosten erfolgt jeweils aufgrund der variablen Kosten. Durch das Entfernen von Produkt B ergibt sich ein Betriebsergebnis von: Produktergebnis 19,60 - -4,60 15 Da die Fixkosten im Betrieb gleich bleiben verteilt sich der Anteil von B auf A und C, wodurch das Produktergebnis von C negativ wird. Insgesamt ergibt sich ein viel kleinerer Gewinn. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 15 KOSTENRECHNUNG 2 2.2.2. Teilkostenrechnung (Deckungsbeitragsrechnung) Bei der Teilkostenrechnung werden nicht alle Kosten der Produktion berücksichtigt. Die wichtigste Teilkostenrechnung in der Landwirtschaft ist die Deckungsbeitragsberechnung (DB) bei der nur die direkt zuteilbaren Kosten (= variable Spezialkosten) berücksichtigt werden. Die Gemeinkosten werden weggelassen. DB = P – vSpK Deckungsbeitrag = Rohertrag – variable Spezialkosten Der erhaltene DB soll die nicht berücksichtigten Fixkosten und den Einkommensanteil (Gemeinkosten) der Produktion abdecken. Er darf daher nicht gleichgesetzt werden mit dem Einkommen. Der DB ist auch der wichtigste innerbetriebliche Maßstab zur Beurteilung der relativen Wettbewerbsüberlegenheit einzelner Betriebszweige. Dazu wird er auf den am meisten einschränkenden Produktionsfaktor bezogen und man erhält dann: • DB pro ha • DB pro Akh • DB pro Standplatz • DB pro Produktionseinheit (kg Getreide, kg Fleisch, usw.) • DB pro Betriebszweig • DB des Gesamtbetriebes Es ist jener Betriebszweig im innerbetrieblichen Vergleich den anderen überlegen, der den höchsten DB für den beschränkenden Produktionsfaktor aufweist. Da die meisten Daten für eine DB-Ermittlung aus der Buchführung stammen, ist eine ordnungsgemäße, nach betriebswirtschaftlichen Gesichtspunkten aufgebaute Buchführung unerlässlich. Mit Hilfe der EDV-unterstützten Buchführung können die Aufwendungen und Erträge so gegliedert werden, dass die Ergebnisse sofort für die DB-Kalkulation verwendbar sind. Schema der Deckungsbeitragsrechnung für Marktfrüchte (Einheit: 1 ha) Leistungen Hauptleistungen Nebenleistungen (Ausgleichszahlungen, wenn eindeutig zurechenbar) Summe Leistungen Variable Kosten Saatgut (einschl. Beizmittel) Düngemittel Pflanzenschutzmittel Hagelversicherung Variable Maschinenkosten (einschl. Stromkosten) Lohndrusch Trocknung Lohnpressen Zinsansatz Summe variable Kosten Deckungsbeitrag (Leistungen – variable Kosten) Faktoransprüche (an fixe Faktoren bzw. andere mögliche Ansprüche) Ackerfläche (ha), Arbeitszeitbedarf Lagerraumbedarf Stilllegungsverpflichtungen Faktorlieferung Stroh Faktorverwertung Deckungsbeitrag je ha Deckungsbeitrag je AKh DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 16 KOSTENRECHNUNG 2 Schema der Deckungsbeitragsrechnung für die Milcherzeugung – Grundfutter als Faktoranspruch angegeben (Einheit: 1 Kuh/Jahr) Leistung Hauptleistung: Milch (Verkauf bzw. innerbetriebliche Verwendung, jedoch nicht an Kalb der Kuh verfütterte Menge; diese wird über den Kalberlös abgegolten) Nebenleistung: Kalb (Abkalbequote) Altkuh (anteilig) Summe Leistungen Variable Kosten Bestandesergänzung Kälberfutter (Kälberstarter, Milchaustauschfutter) Kraftfutter (Handelsfuttermittel) Mineralstoffe Tierarzt, Medikamente, Vitamine Deckgeld bzw. Besamungskosten Kontrollgebühren Versicherungen, Tierverluste (Verlustausgleich) variable Maschinenkosten (Melken, Kühlen etc.) Sonstiges (Energie, Wasser, Reinigung, Klauenpflege...) Zinsansatz für Kapital im Vieh Summe variable Kosten Deckungsbeitrag ohne Grundfutterkosten Faktoransprüche Grundfutter insgesamt (in MJ NEL) Sommerfutter Winterfutter Arbeit insgesamt (in Akh) Sommerfutterperiode Winterfutterperiode Stallplätze Kuhstallplatz Kälberstallplatz Streustrohbedarf (Kuh, Kalb) Faktorlieferung 3 Wirtschaftsdünger (dt bzw. m ) Faktorverwertung Deckungsbeitrag je MJ NEL Deckungsbeitrag je AKh 2.2.2.1. Beispiele für DB-Kalkulationen (siehe http://gpool.lfrz.at/gpool/main.cgi?catid=13732&rq=cat&catt=fs&tfqs=catt) Deckungsbeitrag für 1 ha Futterweizen (mit Stroheinackerung): Unter den derzeitigen Marktverhältnissen bleiben für die DB-Bildung praktisch nur die öffentlichen Ausgleichszahlungen. Dies trifft besonders bei den niederen Ertragsniveaus zu. In diesen Fällen wäre zu überlegen, ob nicht durch eine noch weitere Extensivierung auch die Ausgleichszahlungen seitens des ÖPUL (österreichisches Programm für umweltgerechte Landwirtschaft), verbunden mit einer weiteren Betriebsmitteleinsparung, einen weiteren DB-Anstieg bringen könnten. Deckungsbeitrag für ein Mastschwein (mit Maiskornsilage): Bei der Mast hängt die Höhe des DB in erster Linie von der Futterumwandlungsquote (tägliche Zunahme), dem erzielbaren Preis und den Ferkelkosten ab. In der Tierhaltung ist es im ersten Schritt der DB-Kalkulation nicht üblich, das eigene Grundfutter zu bewerten und bei den variablen Spezialkosten mit zu berücksichtigen (DB1). Es ist daher sinnvoll, in einem weiteren Rechengang auch das Grundfutter zu berücksichtigen (=erweiterter Deckungsbeitrag oder DB2). Analog dazu können auch in der Folge auch die fixen Spezialkosten, Abschreibungen etc. berücksichtigt werden. Man kommt so zu weiteren Deckungsbeiträgen (DB3, DB4, ...). DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 17 KOSTENRECHNUNG 2 DB für Legehennenhaltung: Bei den Legehennen hängt der erzielbare DB praktisch von den Erlösen für die Eier und der erzielten Eizahl pro Henne und Jahr ab. DB für 1 ha Grünland mit Rundballensilage: Bei den Betriebszweigen, welche normalerweise keine verkaufsfähigen Produkte liefern, sind das Endergebnis der DB-Kalkulation die variablen Spezialkosten. Diese werden den Betriebszweigen zugerechnet, die das Produkt weiterverwerten bis ein Verkaufserlös erzielt wird. 2.2.2.2. Einkommensermittlung aus den Deckungsbeiträgen: Die Gemeinkosten eines Betriebes bestehen zum größten Teil aus seinen Fixkosten, dem kalkulierten Lohnansatz (La) der Familienarbeitskräfte (FAK) und dem Zinsansatz (Za) für das eingesetzte Eigenkapital. Lohnansatz und Zinsansatz ergeben das geforderte Soll-Einkommen. Werden daher vom Gesamt-DB die Fixkosten des Betriebes abgezogen, so bleibt das IST-Einkommen der FAK übrig. Gesamt-DB des Betriebes – FK des Betriebes = IST-EINKOMMEN 2.2.2.3. Aggregierte Deckungsbeiträge Unter aggregiertem Deckungsbeitrag versteht man den Deckungsbeitrag von 1 ha Grünland bzw. Ackerland verwertet über einen bestimmten bodengebundenen Betriebszweig der Tierhaltung. Es wird dadurch ein Wettbewerbsvergleich zwischen den einzelnen Veredelungsbetriebszweigen ermöglicht. Entscheidend bei diesen Betriebszweigvergleichen ist aber immer die Bezugsbasis. Für verschiedene Futtergrundlagen, wie Grünland, Grundfutter aus Kleegras, Intensivfeldfutterbau bzw. Silomais sowie Ackernutzung mit Getreide und Maisfruchtfolgen und verschiedenen Ertragsniveaus, sind Veredelungsbetriebszweige bezogen auf die Verwertung von 1 ha Futter berechnet. Bei den angeführten Berechnungen liegen die Daten bzw. Erträge und variablen Kosten aus den einzelnen Betriebszweigen des Datenkataloges zugrunde. Schema zur Berechnung aggregierter Deckungsbeiträge Rohertrag je Einheit aus der Tierhaltung - Variable Kosten der Tierhaltung (ohne Grundfutterkosten) = vorläufiger Deckungsbeitrag/Tier multipliziert mit der Anzahl der gehaltenen bzw. erzeugten Tiere/ha (NährstoffGehalt/ha : Nährstoffbedarf/Einheit) variable Kosten + Deckungsbeitrag des Wirtschaftsdüngers + anteilige Schlachtprämie (Tiere/ha) Deckungsbeitrag des Produktionsverfahrens pro ha Futterfläche DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 18 KOSTENRECHNUNG 2 2.3. Preisuntergrenze Die Kostenrechnung zeigt auch, welchen Preis ein Unternehmen für ein Produkt mindestens verlangen muss, um die Kosten abzudecken. 2.3.1. Langfristige Preisuntergrenze Ein Unternehmen muss langfristig einen Preis erzielen können, der sämtliche Kosten des Unternehmens (sowohl fixe als auch variable) zuzüglich einen gewünschten Mindestgewinn deckt. Dieser Preis stellt die langfristige Preisuntergrenze dar. Langfristige Preisuntergrenze = Selbstkosten (variable + anteilige Fixkosten) + Gewinnaufschlag 2.3.2. Absolute kurzfristige Preisuntergrenze Es gibt Fälle, wo es sich lohnt, einen Zusatzauftrag unterhalb der Langfristigen Preisuntergrenze anzunehmen (z.B. um freie Kapazitäten auszulasten, wenn die Auslastung des Unternehmens gering ist), da der Preis, der über den dann zusätzlich anfallenden variablen Kosten liegt, einen Beitrag zur Deckung der Fixkosten (= positiver Deckungsbeitrag) leistet, und so das Betriebsergebnis verbessert. In jedem Fall müssen aber die zusätzlichen variablen Kosten gedeckt sein, um keinen Verlust zu erwirtschaften. Die absolut kurzfristige Preisuntergrenze einer betrieblichen Leistung ist daher die Summe ihrer variablen Kosten. Unter dieser Grenze würde der Betrieb mit seinen Leistungen einen Verlust erwirtschaften. Bei einem Preis, der über den variablen Kosten liegt, wird immerhin ein Teil der Fixkosten durch diese Leistung gedeckt. 2.4. Break Even Point (Gewinnschwelle) Kurzfristig kann aufgrund eines positiven Deckungsbeitrages die Entscheidung getroffen werden, einen Auftrag anzunehmen oder ein Produkt im Sortiment zu behalten. Langfristig müssen allerdings alle betrieblichen Leistungen (Umsatz) die Gesamtkosten decken. Erst dann kommt man in die Gewinnzone. Der Punkt, ab dem Gewinne gemacht werden, nennt man Break Even Point oder Gewinnschwelle. Dieser Punkt kann durch eine Menge (verkaufte Produkte) oder eine Zeitspanne (Dienstleistung) dargestellt werden. Ab diesem Punkt hat sich eine Investition amortisiert (gerechnet). Der Break Even Point ist erreicht, wenn der Erlös den Gesamtkosten entspricht. Erlös = n x p (Stückzahl x Preis) Kosten = Kf + Kv x n (Fixkosten + variable Kosten x Stückzahl) Erlös = Kosten n x p = Kf + Kv x n n = Kf/(p – Kv) Break Even Point = Fixkosten/(Preis – variable Kosten) = Fixkosten/Deckungsbeitrag pro Stück DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 19 KOSTENRECHNUNG 2 Grafisch kann der Break Even Point (BEP) folgendermaßen dargestellt werden: Kosten Erlös Gesamtkosten (= fixe + variable Kosten) BEP Fixkosten Stück An jenem Punkt, an de die Gesamtkostenkurve die Erlöskurve schneidet, befindet sich der Break Even Punkt. Bei der grafischen Darstellung kann man erkennen, dass die Erlöse steiler ansteigen müssen als die Gesamtkosten, sonst kann der BEP nie erreicht werden! Im Bereich links des BEP werden Verluste erwirtschaftet; sobald die Produktionsmenge über den BEP hinausgeht, gelangt das Unternehmen in die Gewinnzone. Der Gesamtgewinn ist umso höher, je mehr man erzeugt und vermarktet. Dies gilt jedoch nur bis zur vollen Ausschöpfung der vorhandenen Kapazitäten. Soll die Produktion erhöht werden, so ist eine Erweiterung der Kapazität (Gebäude, Maschinen, Einrichtungen) erforderlich. Dadurch entstehen zusätzlich feste Kosten, die sich auf die Gewinnschwelle und den Gesamtgewinn auswirken. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 20 KOSTENRECHNUNG 2 2.5. Kostenstellenrechnung Die Kostenstellenrechnung ist ein Mittelding zwischen DB-Berechnung und der Vollkostenrechnung. Es werden alle Kosten (fixe und variable) gesammelt und dem Ort ihrer Entstehung zugeteilt. Die Gemeinkosten müssen nach geeigneten Schlüsseln aufgeteilt werden. Mit Hilfe der Kostenstellenrechnung kann der Ort der Kostenentstehung genauer bestimmt werden, z.B. – Rinderstall – Ackernutzung – Forstwirtschaft – Haushalt Die Kostenrechnung beantwortet die Frage: Wo entstehen die Kosten? Die Kostenstellenrechnung verfolgt einen doppelten Zweck: Als Vorbereitung der Vollkostenrechnung werden die Gemeinkostenarten nach einem festgelegten Schlüssel auf die Kostenstellen aufgeteilt. Ein Zuschlag von Gemeinkosten auf die Kostenstelle erfolgt nur dann, wenn die betreffende Kostenstelle auch tatsächlich beansprucht wurde. Es sollten nur jene Kosten auf Kostenstellen aufgeteilt werden, die wirklich direkt und eindeutig zuteilbar sind. Die Kostenstellenrechnung dient zur Überwachung und Kontrolle der Wirtschaftlichkeit der betrieblichen Tätigkeit in den einzelnen Tätigkeits- und Verantwortungsbereichen. Zu diesem Zweck werden alle Kostenarten auf die Kostenstellen umgelegt. 2.5.1. Betriebsabrechnungsbogen (BAB) In Betrieben, in denen verschiedene Leistungen mit unterschiedlicher Kostenzusammensetzung erbracht werden (z.B. Produkte, Dienstleistungen), können die Kosten einer Periode den erstellten Leistungen nur über den Umweg der Kostenstellenrechnung im Betriebsabrechnungsbogen zugerechnet werden. Im Betriebsabrechnungsbogen werden die Kosten, die jede einzelne Kostenstelle verursacht hat, aufgelistet. 2.5.2. Innerbetriebliche Leistungsverrechnung Innerbetriebliche Leistungen sind Leistungen, die von leistenden Kostenstellen für andere (empfangende) Kostenstellen und somit nicht für den Markt erbracht werden. Charakteristisch für den landwirtschaftlichen Betrieb ist, dass zwischen den einzelnen Betriebszweigen (Kostenstellen) zahlreiche Verflechtungen bestehen (z.B. Wirtschaftsdünger von Tierhaltung an Pflanzenproduktion). Der innerbetriebliche Leistungsaustausch ist für Wirtschaftlichkeitsberechnungen und die Wirtschaftlichkeitskontrolle zu erfassen und zu bewerten. Die innerbetrieblichen Leistungen sollen möglichst verursachergerecht den empfangenden Kostenstellen angelastet und den leistenden Stellen gutgeschrieben werden. Bei marktgängigen Produkten werden die Marktpreise verwendet (z.B. Körnermaiseinsatz in der Schweinemast), bei nicht marktgängigen Produkten müssen Verrechnungspreise ermittelt werden. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 21 KOSTENRECHNUNG 2 2.6. Profit Center-Rechnung 2.6.1. Das Konzept der Profit Center-Rechnung Ein Profit Center ist ein organisatorischer Teilbereich, für den ein eigener Periodenerfolg ermittelt wird. Das Profit Center wird wie ein selbstständiges Unternehmen geführt. Das Management des Profit Centers trägt die Verantwortung für Einnahmen und Kosten und wird nach dessen gesamtem Deckungsbeitrag in einer Periode beurteilt: Einnahmen (= Umsatz) des Profit Centers - Einzelkosten des Profit Centers = Deckungsbeitrag des Profit Centers Beispiel: Ein Unternehmen, das drei Produktlinien vertreibt, könnte diese als Profit Centers führen. Für jede Produktlinie wird dann ein Periodenerfolg ermittelt, der als Grundlage für die Bewertung der Produktlinie dient. Angenommen, dieses Unternehmen hätte außer den drei Profit Centers noch die Abteilung Verwaltung und Vertrieb. Diese beiden Abteilungen verursachen ebenso Kosten, haben aber keine eigenen Einnahmen, da sie Dienstleistungen für die drei Profit Centers und für das gesamte Unternehmen erbringen. Der Deckungsbeitrag der drei Profit Centers muss in diesem Fall die Kosten von Verwaltung und Vertrieb (das sind dann Gemeinkosten) tragen. Ist der Deckungsbeitrag eines Profit Centers positiv, dann trägt es dazu bei, die Gemeinkosten des Unternehmens zu tragen. Bei negativem Deckungsbeitrag belastet das Profit Center das Unternehmen, da es nicht nur keinen Beitrag zur Deckung der Gemeinkosten leistet, sondern sogar einen Verlust erwirtschaftet und durch andere Profit Centers des Unternehmens subventioniert werden muss. Der Deckungsbeitrag der Profit Center ist nicht mit dem Gewinn des Unternehmens gleichzusetzen, da sich der Gewinn des Unternehmens erst als Differenz zwischen der Summe der Deckungsbeiträge aller Profit Center minus der Gemeinkosten des Unternehmens ergibt. Bei der Berechnung der Deckungsbeiträge der Profit Center werden die Gemeinkosten nicht berücksichtigt. 2.6.2. Zweck der Profit Center-Rechnung Der Zweck der Profit Center-Rechnung besteht darin, die Leitung stärker zu motivieren, da diese gewinnorientiert arbeitet und die Verantwortung für Umsatz und Kosten gleichsam besitzt. Dies setzt voraus, dass Ertrags- und Aufwandsgrößen dem Profit Center direkt zurechenbar sind. Die Organisationsstruktur muss einen entsprechenden Entscheidungsfreiraum des Managements voraussetzen. Das Management des Profit Centers hat zwei grundlegende Möglichkeiten, seinen Erfolg zu steigern (= einen höheren Deckungsbeitrag zu erzielen): • durch steigenden Umsatz bei gleich bleibenden Kosten • durch Kostenreduktion bei gleich bleibenden Umsatz DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 22 KOSTENERFASSUNG VON EINZELMASCHINEN 3 3. KOSTENERFASSUNG VON EINZELMASCHINEN Gesamtkosten = Fixkosten + variable Kosten Fixkosten: • Abschreibung • Zinsanspruch (6% vom halben Neuwert oder 3% vom Neuwert laut ÖKL) • Kosten für Unterbringung und Versicherung (2% vom Neuwert laut ÖKL) Variable Kosten: • Reparaturkosten (lt. ÖKL: ............ % pro 100 Betriebsstunden) • Treibstoffe und Schmiermittel Abschreibung: Sie berücksichtigt die Wertminderung eines Anlagegutes durch die Abnützung bzw. durch das wirtschaftliche Veraltern. Abschreibungsschwelle = techn. Mögl. Lebensleistung h od. ha/wirtsch. Nutzungsdauer Abschreibungsschwelle: zur Feststellung von zeit- od. nutzungsabhängiger AfA. Ist die tatsächliche Nutzung kleiner als der AfA-Schwellenwert so verwendet man die zeitabhängige, wenn sie größer ist, die nutzungsabhängige AfA. AfA (zeitabhängig) = Anschaffungswert/Nutzungsjahre AfA (nutzungsabhängig) = Anschaffungswert / techn. Mögl. Lebensleistung (h od. ha) DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 23 KOSTEN VON ARBEITSVERFAHEN 4 4. KOSTEN VON ARBEITSVERFAHREN Die hohe Fixkostenbelastung der Betriebe veranlasst viele Betriebsleiter den Maschinenringeinsatz als Alternative zur Eigenmechanisierung in Erwägung zu ziehen. Folgende Überlegungen sind bei der Wahl des Kostenansatzes zu berücksichtigen: • Kosten: wenn keine zusätzlichen FK anfallen, werden nur die VK berücksichtigt • Arbeit: die eigene Arbeit wird nur dann im Lohnansatz berücksichtigt, wenn die Arbeitskapazität knapp ist bzw. mit der eingesparten Zeit ein zusätzliches Einkommen erwirtschaftet wird. • Termin- und Wartekosten: Aufgrund des MR-Einsatzes kann es zu verspäteter Aussaat, Pflege- und Ernteerledigung kommen. Sollten dadurch Verluste entstehen, sind diese zu berücksichtigen. Das Bestreben eines jeden Betriebsleiters sollte es sein, dass sämtliche Kosten abgedeckt sind. Ein Verzicht auf einen Teil der Kosten (z.B. geringerer Lohnansatz bzw. auf einen Teil der Fixkosten) kann aus betriebswirtschaftlichen Überlegungen durchaus sinnvoll sein, wenn erst deshalb ein Arbeitsauftrag erfolgt. DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 24 BETRIEBSPLANUNG – PROGRAMMPLANUNG (PP) 5 5. BETRIEBSPLANUNG – PROGRAMMPLANUNG (PP) 5.1. Planungsansatz Unter „Planungsansatz“ versteht man die systematische Erfassung von Daten in Tabellenform, um die PP durchführen zu können (Betriebserhebung und Kalkulation der Produktionsverfahren). a) Auswahl der Produktionsverfahren Abhängig von: vorhandene Betriebszweige, Betriebsstandort, Betriebsvereinfachung , technische Entwicklung, Spezialisierung, Fachwissen, Kostendegression, „Selbstversorger“, Familie! b) Ermittlung der vorhandenen Kapazitäten bzw. Begrenzungen Die gewissenhafte Erfassung der Betriebsdaten (Kennzahlen), stellt eine wichtige Grundlage der Planung dar. Kapazitäten sind: • Fläche (Größe, Nutzungsmöglichkeiten) • Arbeitskräfte (verfügbare AK, Stunden pro Tag, zusätzliche AK) • Gebäude und bauliche Anlagen (Stallplätze, Verwendungsmöglichkeiten usw.) • Maschinen und Geräte (sämtliche zur Verfügung stehenden Maschinen, Maschinenring) • Geld (verfügbares Eigen- und Fremdkapital) • Sonstige Begrenzungen sind: Absatzbeschränkungen z.B. Kontingente • Verkehrserschließung in Berggebieten • Fruchtfolge • Förderungsvoraussetzungen Die vorhandenen Kapazitäten eines Betriebes werden auch als „Faktorausstattung“ bezeichnet. c) Welche Änderungen der Kapazität bzw. Begreinzungen sind möglich? z.B. Fläche (Zukauf, Zupacht) oder bei Gebäuden (Zu- und Umbau) usw. d) Ermittlung der DB für die geplanten Produktionsverfahren Diese können aus dem Deckungsbeitragskatalog (Durchschnittswerte) entnommen werden bzw. mit Hilfe von eigenen Aufzeichnungen ermittelt werden. 5.2. Kombination der Produktionsverfahren Das Ziel der Betriebsplanung ist es, die vorgesehenen Produktionsverfahren innerhalb des vorhandenen Kapazitätsrahmens so miteinander zu „kombinieren“, dass man den höchsten Gesamtdeckungsbeitrag erhält. Um dieses Ziel zu erreichen, müssen meistens „mehrere Kombinationen von Produktionsverfahren“ (Varianten) durchgeführt werden. Um die Betriebsplanung nicht über zu bewerten, muss immer von der optimalen Ist-Situation ausgegangen werden. 5.3. Analyse der Planungsvarianten Unter den Planungsvarianten (einschließlich der optimalen Ist-Organisation) wird jener Variante der Vorzug gegeben, deren berechnetes Einkommen um nicht mehr als ca. 10% vom Höchstertrag abweicht und • keine Investition erfordert • mit geringerem Risiko verbunden ist • weniger schwere und lästige arbeiten benötigt • eine marktkonformere Erzeugung ermöglicht • zur Betriebsvereinfachung beiträgt • den Interessen der Familienmitglieder entspricht • ökologische Aspekte am besten berücksichtigt Diese Art der Betriebsplanung eignet sich besonders für den Schulungszweck bzw. bei einfachen Fragestellungen. Bei größeren Betrieben mit mehreren Betriebszweigen empfiehlt sich der Einsatz von EDVProgrammen (z.B. Optima 2000). DI Winkler Hartwig/BWL-Leistung und Kosten der Produktion•Seite 25