(X).

Werbung

Quantitatives

Risikomanagement

Korrelation und Abhängigkeit im

Risikomanagement:

Eigenschaften und Irrtümer

von Jan Hahne und Wolfgang Tischer

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 1

Agenda

1. Einführung in die Themenstellung

2. Grundlagen: Copula

3. Konzepte der Abhängigkeitsmodellierung

4. Irrtümer bzgl. Korrelation und Abhängigkeit

5. Fazit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 2

1. Einführung in die

Themenstellung

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 3

1. Einführung in die Themenstellung

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 4

2. Grundlagen: Copula

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 5

2.1 Definition der Copula

Grundsätzliche Idee: Modellierung der Abhängigkeit soll zurückgeführt

werden auf die gemeinsame Verteilungsfunktion.

•

Gegeben seien: n Zufallsvariablen X1 , … , Xn sowie deren gemeinsame

Verteilungsfunktion F

•

Dann gilt bekanntlich: F(x1 , … , xn) = P (X1 ≤ x1 , … , Xn ≤ xn)

•

Um zur Copula zu gelangen wird der folgende Satz benötigt:

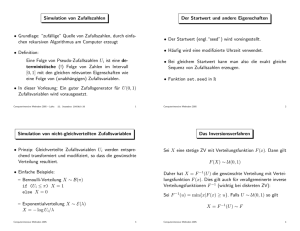

Satz 2.1: Sei X eine Zufallsvariable mit zugehöriger Verteilungsfunktion F. Sei

weiterhin F-1 die Quantilfunktion zu F, also: F-1(α) = inf { x |F(x) ≥ α }, wobei

α Є (0,1). Dann gilt:

1. Für jede standard-gleichverteilte Zufallsvariable U ~ U(0,1) ist F-1(U) ~ F.

2. Wenn F stetig ist, so ist die Zufallsvariable F(X) standard-gleichverteilt,

also F(X) ~ U(0,1).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 6

2.1 Definition der Copula

•

Besitzen die X1 , … , Xn stetige Randverteilungsfunktionen, so kann der

Vektor X = (X1 , … , Xn)‘ nach Satz 2.1 derart transformiert werden, dass

jede Komponente eine standard-gleichverteilte Randverteilung besitzt.

•

Die benötigte Transformation T : ℝn → ℝn bildet (x1 , … , xn)‘ auf

(F1(x1) , … , Fn(xn))‘ ab, so dass:

F(x1 , … , xn) = P (F1(X1) ≤ F1(x1) , … , Fn(Xn) ≤ Fn(xn)) = C(F1(x1) , … , Fn(xn))

•

C ist die gemeinsame Verteilungsfunktion des transformierten Vektors

(F1(X1) , … , Fn(Xn))‘.

•

Man nennt C die Copula des Zufallsvektors (X1 , … , Xn)‘.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 7

2.1 Definition der Copula

Definition 2.1: Eine n-dimensionale Copula ist eine Verteilungsfunktion eines

Zufallsvektors X Є ℝn, deren Randverteilungen alle (0,1) – gleichverteilt sind.

Äquivalent zur obigen Definition kann eine Copula definiert werden als

Funktion C : [0,1]n→ [0,1] mit den drei Eigenschaften:

1.

C(x1 , … , xn) ist monoton steigend in jeder Komponente xi .

2.

C(1 , … , 1 , xi , 1 , … , 1) = xi für alle i Є [0,1].

3.

Für alle (a1 , … , an), (b1 , … , bn) Є [0,1]n, mit ai ≤ bi gilt:

2

2

i1 1

in 1

i1 ... in

...

(

1

)

C ( x1i1 ,..., xnin ) 0,

mit xj1 = aj und xj2 = bj für alle j Є {1,…,n}. Die Summe kann interpretiert

werden als:

P(a1 ≤ X1 ≤ b1 , ... , an ≤ Xn ≤ bn) ≥ 0.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 8

2.1 Definition der Copula

Zusammenfassend kann also festgehalten werden:

•

Die gemeinsame Verteilungsfunktion F enthält vollständige

Informationen über die gesamte Abhängigkeitsstruktur zwischen

Zufallsvariablen

•

Idee bei Verwendung der Copula: Teile die gemeinsame

Verteilungsfunktion F in zwei Komponenten auf.

Die eindimensionalen Randverteilungen F1 , … , Fn

Die Copula C

•

Der Copula-Ansatz ermöglicht eine sehr flexible Modellierung:

die Verteilung der einzelnen Zufallsvariablen kann

getrennt von der Abhängigkeit zwischen den

Zufallsvariablen festgelegt werden.

Die Abhängigkeitsstruktur die zwischen den

Zufallsvariablen besteht wird alleine durch die Copula

modelliert.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 9

2.2 Der Satz von Sklar

Der bedeutendste Satz in Bezug auf Copulas ist der Satz von Sklar.

Satz 2.2:

1.

Sei F eine multivariate Verteilungsfunktion mit Randverteilungsfunktionen F1 , … , Fn. So existiert eine Copula C : [0,1]n→ [0,1], s.d. für

alle x1 , … , xn Є ℝ gilt:

F(x1 , … , xn) = C(F1(x1) , … , Fn(xn)).

Die Herleitung wurde oben bereits gezeigt.

Falls F1 , … , Fn stetig sind, so ist die Copula C sogar eindeutig bestimmt.

2.

Seien nun umgekehrt eine Copula C sowie die eindimensionalen

Verteilungsfunktionen F1 , … , Fn gegeben, dann ist die durch:

F(x1 , … , xn) = C(F1(x1) , … , Fn(xn))

definierte Verteilungsfunktion F eine multivariate Verteilung mit den

Randverteilungen F1 , … , Fn .

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 10

2.2 Der Satz von Sklar

Interpretation der beiden Aussagen des Satzes von Sklar:

Erster Teil des Satzes:

Eine beliebige multivariate Verteilung lässt sich in ihre

Randverteilungen und in eine Copula aufteilen. Für stetige

Randverteilungen ist die Copula dabei eindeutig.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 11

2.2 Der Satz von Sklar

Der Satz von Sklar gibt jedoch lediglich an, dass diese Überführung

möglich ist. Wie dies konkret umgesetzt werden kann wird nicht

deutlich.

Es ist aber folgendermaßen vorzugehen:

•

•

Bei bekannter multivariater Verteilungsfunktion F können

die eindimensionalen Randverteilungen F1 , … , Fn bestimmt

werden.

Sind nun die Zufallsvariablen X1 , … , Xn mit zugehörigen

Verteilungsfunktionen F1 , … , Fn bekannt. Sei weiterhin

ui = P(Xi ≤ xi) = Fi(xi) und daher ui Є [0,1] für alle i Є {1 , … , n},

so folgt:

C(u1 , … , un) = F(F1-1(u1) , … , Fn-1(un)).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 12

2.2 Der Satz von Sklar

Interpretation der beiden Aussagen des Satzes von Sklar:

Zweiter Teil des Satzes:

• Aus n gegebenen einzelnen Verteilungen F1 , … , Fn und einer

Copula C kann eine gemeinsame Verteilungsfunktion F

konstruiert werden, welche die F1 , … , Fn als Randverteilungen

besitzt.

• Umsetzung: Setze die F1 , … , Fn in die Copula C ein.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 13

2.3 Invarianz unter streng monoton steigenden

Transformationen

Copulas besitzen eine Eigenschaft, die für praktische Anwendungen

sehr nützlich ist:

Satz 2.3:

Sei C eine Copula zu (X1 , … , Xn)‘. Dann ist C für alle streng monoton

steigenden stetigen Transformationen T1 , … , Tn ebenfalls die Copula zu

(T1(X1) , … , Tn(Xn))‘.

Erläuterung des Vorteils dieser Eigenschaft an einem Beispiel:

•

•

•

•

Die Abhängigkeit von Verlusten mehrerer Einzelrisiken sind in der Einheit

Euro durch eine Copula C modelliert.

Übergang von Euro zu Dollar: streng monoton steigende Transformation.

Das Modell in Dollar-Beträgen besitzt dieselbe Copula C wie das EuroModell.

Achtung: Die Randverteilungen, die die Verteilungen der Einzelrisiken

beschreiben müssen in der Regel an die neuen Skalen angepasst werden.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 14

2.4 Beispiele für Copulas

Hier werden zwei klassische Beispiele für Copulas vorgestellt

werden.

Betrachtung im 2-dimensionalen, d.h. gegeben sind:

• Zwei Zufallsvariablen X und Y mit Verteilungsfunktionen F1

und F2

• Sei u1 = P(X ≤ x1) = F1(x1) bzw. u2 = P(Y ≤ x2) = F2(x2), also u1,u2

Є [0,1].

• Wie oben gezeigt, gilt:

C(u1 , u2) = F(F1-1(u1) , F2-1(u2))

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

(*)

Seite 15

2.4.1 Die Gauß-Copula

•

Randverteilungen F1 und F2 sind univariate Normalverteilungen. Die

Verteilungsfunktionen werden mit φ bezeichnet.

•

F ist Verteilungsfunktion der bivariaten Normalverteilung N2(0,ψ). Sie

wird hier mit φρ bezeichnet.

•

Gemäß (*) ergibt sich die Gauß-Copula als:

CρGa (u1 , u2) = φρ(φ -1(u1) , φ -1(u2))

•

Sind anders herum die Gauß-Copula und die zwei normalverteilten

Risiken X und Y mit den Verteilungsfunktionen F1 und F2 und

Korrelationskoeffizient ρ gegeben, ergibt sich:

F(x1 , x2) = CρGa (F1(x1) , F2(x2))

•

Die Gauß-Copula ist genau diejenige Copula, die mehrere univariate

Normalverteilungen zu einer multivariaten Normalverteilung

zusammenführt.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 16

2.4.2 Die Gumbel-Copula

•Gegeben ist ein Parameter Θ Є [0,1].

•Die Gumbel-Copula ist dann gegeben als:

CΘGu (u1 , u2) = exp ( - ( ( - log u1 )1/Θ + ( - log u2 )1/Θ ))Θ )

•Modelliert man Abhängigkeit zwischen Zufallsvariablen mit der

Gumbel-Copula kann durch den Parameter Θ jede positive

Abhängigkeitsstruktur zwischen Unabhängigkeit (Θ = 1) und

perfekter Abhängigkeit (Θ → 0) abgedeckt werden.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 17

3. Konzepte der

Abhängigkeitsmodellierung

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 18

3. Konzepte der Abhängigkeitsmodellierung

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

•

•

•

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

Konkordanz

Definitionen und Eigenschaften

Unterschiede

Vor- und Nachteile

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 19

3.1 Lineare Korrelation

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Konkordanz

Seite 20

3.1.1 Definition der linearen Korrelation

Das am häufigsten verwendete Maß zur Modellierung von Abhängigkeiten.

Idee: Die Stärke des linearen Zusammenhangs zwischen zwei Zufallsvariablen

in Form einer Maßzahl – dem linearen Korrelationskoeffizienten – ausdrücken.

Definition 3.1: Der Pearsonsche bzw. lineare Korrelationskoeffizient

zweier Zufallsvariablen X und Y (mit 0 < Var(X), Var(Y) < ∞) ist definiert als:

( X ,Y )

Cov( X , Y )

Var ( X ) Var (Y )

ρ(X,Y) Є [-1,1]

ρ(X,Y) = 0: unkorrelierte Zufallsvariablen. Also kein linearer

Zusammenhang.

ρ(X,Y) = 1: perfekte lineare Abhängigkeit im positiven Sinn.

ρ(X,Y) = -1: perfekte lineare Abhängigkeit im negativen Sinn.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 21

3.1.2 Vor- und Nachteile der linearen Korrelation

Vorteile der linearen Korrelation:

•

Einfach zu bestimmen (nur Berechnung zweiter Momente)

•

Bestimmung der Korrelation von linear transformierten Zufallsvariablen

sehr elegant möglich, da für a,c Є \ {0} und b,d Є :

Cov(aX b, cY d ) ac Cov( X , Y )

und daher:

a c

(aX b, cY d )

( X ,Y )

|a| |c|

D.h. insbesondere: lineare Korrelation invariant unter positiven affinen

Transformationen.

•

Für sphärische und elliptische Verteilungen kann die gesamte

Abhängigkeitsstruktur zweier Zufallsvariablen über die Korrelation

beschrieben werden. Zu den elliptischen Verteilungen zählt auch die

Normalverteilung (daher viele Anwendungsgebiete wo die Benutzung

der linearen Korrelation Sinn macht).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 22

3.1.2 Vor- und Nachteile der linearen Korrelation

Nachteile der linearen Korrelation:

•

Korrelationskoeffizient ist nur definiert falls eine Verteilung mit

endlicher Varianz vorliegt. (z.B. Probleme für heavy-tailed

Verteilungen).

•

Lediglich Messung der linearen Abhängigkeit.

•

Zwar invariant unter positiven affinen Transformationen aber

nicht invariant unter streng monoton steigenden

Transformationen T. D.h. ρ(X,Y) ≠ ρ(T(X),T(Y)).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 23

3.1.2 Vor- und Nachteile der linearen Korrelation

Die Abbildung fasst das bedeutendste Problem bei der Verwendung

der Korrelation als Abhängigkeitsmaß zusammen.

•

•

•

Gleiche Randverteilungen

Gleiche Korrelation

Aber deutlich unterschiedliche Abhängigkeitsstrukturen

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 24

Exkurs: Sphärische und elliptische

Verteilungen

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 25

E.1 Sphärische Verteilungen

•

Erweiterung der multivariaten Normalverteilung Nn(0,I).

•

Klasse symmetrischer Verteilungen für unkorrelierte Zufallsvariablen mit Mittelwert 0.

Definition 3.2: Ein Zufallsvektor X = (X1 , … , Xn)‘ hat eine sphärische

Verteilung, wenn für jede orthogonale Matrix U Є n x n (also U’U =

UU’ = In x n) die folgende Gleichung erfüllt ist:

UX =d X²

•

A =d B bedeutet: ,,A besitzt dieselbe Verteilung wie B”.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 26

E.1 Sphärische Verteilungen

Definition 3.3: Für alle t Є n ist die charakteristische Funktion φ : ℝ n →

einer n-dimensionalen Zufallsvariablen X definiert als:

φX(t) = E(exp(it‘X))

• Die charakteristische Funktion sphärischer Verteilungen nimmt eine

sehr einfache Form an, denn es existiert eine Funktion γ : 0+ →

+

0 , sodass:

φ(t) = γ(t‘t) = γ(t1² + … + t2²).

• Die Funktion γ wird als charakteristischer Generator der sphärischen

Verteilung bezeichnet. Man schreibt daher auch:

X ~ Sn(γ).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 27

E.1 Sphärische Verteilungen

Bemerkungen zu sphärischen Verteilungen:

1.

Sphärische Verteilungen sind i.A. Verteilungen unkorrelierter – nicht

jedoch unabhängigker – Zufallsvariablen.

2.

Die multivariate Normalverteilung ist die einzige Verteilung unter den

sphärischen Verteilungen, bei der die Zufallsvariablen auch unabhängig

sind.

3.

X ~ Sn(γ) ist äquivalent zu X =d RU, wobei U auf der Einheitskugel

Sn-1 = { x Є | x’x = 1 } gleichverteilt ist und R ≥ 0 eine von U

unabhängige Zuvallsvariable darstellt.

Die 3. Bemerkung ermöglicht eine Interpretation sphärischer Verteilungen als

n-dimensionale Gleichverteilung auf Umgebungen mit verschiedenen Radien.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 28

E.2 Elliptische Verteilungen

•

Erweiterung der multivariaten Normalverteilung Nn(μ,∑).

•

Klasse symmetrischer Verteilungen mit Mittelwert μ und

Kovarianzmatrix ∑.

Mathematisch gesehen: affine Transformationen sphärischer

Verteilungen.

•

Definition 3.4: Sei eine affine Transformation T : n → n mit T(x) = Ax + μ, A

Є n x n, μ Є n gegeben. Ein Zufallsvektor X Є n hat eine elliptische

Verteilung, falls X = T(Y), wobei Y ~ Sn(γ).

Die charakteristische Funktion ist gegeben als:

φ(t) = exp(it‘μ) γ(t‘ ∑ t),

mit ∑ = AA‘.

•

Notation:

X ~ En(μ , ∑ , γ)

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 29

E.2 Elliptische Verteilungen

Bemerkungen zu elliptischen Verteilungen:

1.

Die Verteilung von X bestimmt nur μ ŝŶĞŝŶĚĞƵƟŐĞƌt ĞŝƐĞ͘ єƵŶĚγ sind

nur bis auf eine positive Konstante bestimmt.

2.

Es ist möglich ∑ so zu wählen, dass sie die Kovarianzmatrix von X

darstellt.

Insgesamt bedeutet dies:

Eine elliptische Verteilung ist eindeutig definiert durch:

• Mittelwert μ

• Kovarianzmatrix ∑

• Charakteristischer Generator γ

Insbesondere: Die Varianz einer elliptisch verteilten Zufallsvariablen ist

endlich der lineare Korrelationskoeffizient für solch eine Zufallsvariable ist

wohldefiniert.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 30

E.3 Korrelation und Kovarianz als natürliche

Abhängigkeitsmaße in der Welt elliptischer Verteilungen

Elliptische Verteilungen besitzen einige sehr nützliche Eigenschaften:

•

Jede Linearkombination eines elliptisch verteilten Zufallsvektors ist selbst wieder

elliptisch verteilt und besitzt sogar den selben charakteristischen Generator.

•

Die Randverteilungen elliptischer Verteilungen sind ebenfalls elliptisch verteilt

und besitzen den selben charakteristischen Generator.

•

Sei die Kovarianzmatrix єĂůƐƉŽƐŝƟǀ ĚĞĮ Ŷŝƚǀ ŽƌĂƵƐŐĞƐĞƚnjƚ͘ ĂŶŶŝƐƚĚŝĞďĞĚŝŶŐƚĞ

Verteilung X1 unter X2 auch elliptisch verteilt – allerdings i.A. mit einem anderen

charakteristischen Generator.

Alle Randverteilungen elliptisch Elliptische Verteilung eindeutig durch Mittelwert,

Kovarianzmatrix und Verteilungstypen bestimmt.

Anders ausgedrückt: Gesamte Abhängigkeitsstruktur stetiger, elliptischer Verteilungen

eindeutig festgelegt durch Korrelationsmatrix und Verteilungstypen.

Jegliche Form von Abhängigkeit wird für elliptisch verteilte

Zufallsvariablen komplett über den linearen

Korrelationskoeffizienten beschrieben.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 31

E.4 Kovarianz und elliptische Verteilungen im

Risikomanagement

Elliptische Verteilungen begünstigen den Einsatz vieler mathematischer

Standard-Modelle. (Z.B. Markowitz-Modell und Value-at-Risk).

Konzentration auf Value-at-Risk (VaR):

• Gegeben sei ein elliptisch verteilter Zufallsvektor X = (X1 , … , Xn)‘,

wobei Xi das Risiko i modelliert.

• Definiere die Menge linearer Portfolios, die aus diesen n Risiken

bestehen als:

n

{Z i X i |i R}.

i 1

• Die Verteilungsfunktion von Portfolio Z ist gegeben durch FZ und der

VaR zu vorgegebener Wahrscheinlichkeit α ist bekanntermaßen:

VaRα(Z) = FZ-1(α) = inf { z Є

| FZ(z) ≥ α }

• VaR als Risikomaß besitzt für elliptische Verteilungen eine besondere

Eigenschaft.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 32

E.4 Kovarianz und elliptische Verteilungen im

Risikomanagement

Definition 3.5: Ein Risikomaß ist eine Funktion ξ mit: X ξ (X). D.h. ein

Risikomaß ordnet jedem Risiko X eine reelle Zahl zu.

Definition 3.6: Ein kohärentes Risikomaß (nach Atzner, Delbaen, Eber und

Heath) ist ein Risikomaß mit folgenden Eigenschaften:

1. Positivität: Für jedes X ≥ 0 ist: ξ(X) ≥ 0

2. Subadditivität: Für alle X und Y gilt: ξ(X + Y) ≤ ξ(X) + ξ(Y).

3. Positive Homogenität: Für jedes λ ≥ 0 ist: ξ(λX) = λξ(X).

4. Translationsinvarianz: Für jedes a Є

gilt: ξ(X + a) = ξ(X) + a.

•

Der VaR ist i.A. kein kohärentes Risikomaß, da er nicht subadditiv ist.

•

Für elliptische Verteilungen erfüllt der VaR auch die

Subadditivitätseigenschaft und ist somit kohärent.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 33

3.2 Alternative Abhängigkeitsmaße

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Konkordanz

Seite 34

3.2.1 Komonotonie

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Konkordanz

Seite 35

3.2.1 Komonotonie

Definition 3.7: Zwei Risiken X und Y werden komonoton genannt, wenn es eine

Zufallsvariable Z und zwei monoton steigende Funktionen f1 und f2 gibt, sodass:

X = f1(Z) und Y = f2(Z)

gilt. Wenn f1 eine monoton steigende Funktion ist und f2 monoton fällt, so spricht man

von kontramonotonen Zufallsvariablen.

•

Die Entwicklung der beiden Risiken hängt komplett von einem einzigen

gemeinsamen Faktor ab.

•

Komonotone Risiken können sich niemals ausgleichen extremste Form

positiver Abhängigkeit.

•

Steigt das eine Risiko von zwei kontramonotonen Risiken, so sinkt das andere

Risiko extremste Form negativer Abhängigkeit.

•

Sind X und Y komonotone Zufallsvariablen, so gilt:

VaRα(X + Y) = VaRα(X) + VaRα(Y).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 36

3.2.1.1 Fundamentale Copulas

Komonotonie und Kontramonotonie lassen sich – zumindest im

Zweidimensionalen – durch bestimmte Copulas modellieren. Zusammen

mit der Unabhängigkeits-Copula bilden sie die fundamentalen Copulas.

Definition 3.8: Die Komonotonie-Copula Co wird für alle (u1,u2) Є [0,1]²

definiert durch:

Co(u1,u2) = min(u1,u2).

Definition 3.9: Die Kontramonotonie-Copula Cu wird für alle (u1,u2) Є [0,1]²

definiert durch:

Cu(u1,u2) = max(u1 + u2 -1 , 0).

Definition 3.10: Die Unabhängigkeits-Copula Cid wird für alle (u1,u2) Є

[0,1]² definiert durch:

Cid(u1,u2) = u1 ∙ u2 .

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 37

3.2.1.2 Die Schranken von Fréchet

•

•

Perfekte negative Abhängigkeit, Unabhängigkeit, perfekte positive

Abhängigkeit lassen sich mit fundamentalen Copulas darstellen.

Sie stehen zu vielen anderen Copulas in einer interessanten Beziehung.

(z.B. Gumbel-Copula: ,,interpoliert” zwischen Unabhängigkeits- und

Komonotonie-copula).

Eine weitere wichtige Beziehung liefern die Fréchet-Schranken.

Satz 3.2: Für jede n-dimensionale Copula C(u1, … , un) gilt:

max {u1 + … + un + 1 – n , 0} ≤ C(u1, … , un) ≤ min {u1, … , un}.

•

Im zweidimensionalen Fall gilt also genau: Cu ≤ C(u1, u2) ≤ Co.

•

Für höhere Dimensionen sind die Schranken ähnlich zu interpretieren,

aber die untere Schranke ist keine Copula mehr.

•

Komonotonie ist eine sehr viel allgemeinere Definition von

Abhängigkeit als die lineare Korrelation. Sie erfasst nicht nur lineare

sondern jede Form von (perfekter) Abhängigkeit.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 38

3.2.2 Rangkorrelation

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Konkordanz

Seite 39

3.2.2 Rangkorrelation

Definition 3.11: Seien X und Y Zufallsvariablen mit den Randverteilungen F1

und F2 sowie F ihre gemeinsame Verteilungsfunktion. Der Spearmansche

Rangkorrelationskoeffizient von X und Y ergibt sich als:

ρS(X,Y) = ρ(F1(X),F2(Y)) ,

wobei ρ den linearen Korrelationskoeffizienten bezeichnet.

Definition 3.12: Seien (X1,Y1)‘ und (X2,Y2)‘ zwei unabhängige Paare von

Zufallsvariablen und F ihre gemeinsame Verteilungsfunktion. Der Kendallsche

Rangkorrelationskoeffizient von X und Y ergibt sich als:

ρτ(X,Y) = P((X1 – X2)(Y1 – Y2) > 0) – P((X1 – X2)(Y1 – Y2) < 0) .

Sowohl der Spearmansche, als auch der Kendallsche

Rangkorrelationskoeffizient messen den Grad monotoner Abhängigkeit.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 40

3.2.2 Rangkorrelation

Satz 3.3: Seien X und Y Zufallsvariablen

mit den Randverteilungen F1 und F2 ,

gemeinsamer Verteilungsfunktion F sowie

Copula C. Dann gilt:

1. ρS(X,Y) = ρS(Y,X) und ρτ(X,Y) = ρτ(Y,X)

2. X und Y unabhängig ρS(X,Y) = ρτ(X,Y) = 0

3. -1 ≤ ρS(X,Y) , ρτ(X,Y) ≤ +1

1

4. S ( X , Y ) 12 (C ( x, y ) x y ) dxdy

0

1

5. S ( X , Y ) 4 C (u , v ) dC (u , v) 1

0

6. ρS und ρτ sind invariant unter streng

monotonen Transformationen T : →

:

( X , Y ), falls T steigend

(T ( X ),Y )

S ,

( X , Y ), falls T fallend

1. , 2. und 3. sind vom linearen

Korrelationskoeffizienten bekannt.

Die übrigen Punkte werden vom linearen

Korrelationskoeffizienten nicht erfüllt.

Größter Vorteil der Rangkorrelation

gegenüber linearer Korrelation:

Rangkorrelationskoeffizienten

hängen nur von der Copula ab (4.

und 5.) sie sind invariant unter

streng monotonen Transformationen.

Größter Nachteil der Rangkorrelation

gegenüber linearer Korrelation:

Keine momentbasierte Korrelation.

7. ρS(X,Y) = ρτ(X,Y) = 1 ⇔ C = Co

8. ρS(X,Y) = ρτ(X,Y) = -1 C = Cu

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 41

3.2.3 Tail Abhängigkeit

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Konkordanz

Seite 42

3.2.3 Tail Abhängigkeit

Wichtige Fragestellung im Risikomanagement: Wahrscheinlichkeit für das

gleichzeitige Eintreten mehrerer extremer Ereignisse angeben.

Tail Abhängigkeit: Maßzahl für die Abhängigkeit von extremen Ereignissen,

also in den Randbereichen einer Verteilung:

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 43

3.2.3.1 Definition der Tail Abhängigkeit

Frage: „Wie hoch ist die bedingte Wahrscheinlichkeit, dass Risiko X höchstens zu einem

Verlust von a führt, unter der Bedingung, dass Risiko Y höchstens einen Verlust von b

erleidet?“

P ( X a | Y b)

Also:

P( X a, Y b)

.

P (Y b)

Bei bekannter Copula C kann nach dem Satz von Sklar eine gemeinsame Verteilungsfunktion F gefunden werden, die F1 bzw. F2 als Randverteilungen hat:

C ( F1 (a ), F2 (b))

P ( X a | Y b)

.

F2 (b)

O.B.d.A. treten die Ereignisse X ≤ a und Y ≤ b mit derselben Wahrscheinlichkeit α ein,

also:

P( X a) F1 ( a ) und P(Y b) F2 (b).

Und wegen der Stetigkeit der Randverteilungen gilt:

a F1 1 ( ) und b F21 ( ).

Es gilt also:

C ( F1 ( F11 ( )), F2 ( F21 ( ))) C ( , )

P ( X a | Y b)

.

1

F2 ( F2 ( ))

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 44

3.2.3.1 Definition der Tail Abhängigkeit

Eine zweite interessante Frage lautet: „Wie hoch ist die bedingte Wahrscheinlichkeit,

dass Risiko X einen sehr hohen Verlust erleidet (X > a), unter der Bedingung, dass auch

Risiko Y einen sehr hohen Verlust verursacht hat (Y > b)?“ Also:

P ( X a | Y b)

P ( X a, Y b) 1 P ( X a ) P (Y b) P ( X a, Y b)

.

P(Y b)

1 P(Y b)

Äquivalent zu oben:

P( X a ) F1 (a ) und P(Y b) F2 (b).

Sowie aufgrund der Stetigkeit der Randverteilungen:

a F1 1 ( ) und b F21 ( ).

Damit folgt in Copula-Schreibweise:

1 P ( X a ) P(Y b) P( X a, Y b)

P ( X a | Y b)

C ( , )

1 P(Y b)

.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 45

3.2.3.1 Definition der Tail Abhängigkeit

Definition 3.13 und Definition 3.14: Seien X und Y zwei stetige Zufallsvariablen. Bei

bekannter Copula C ergeben sich der untere Tail-Abhängigkeitskoeffizient λL bzw. der

obere Tail-Abhängigkeitskoeffizient λU als:

C ( , )

1 2 C ( , )

und U lim

0

1

1

wenn der Grenzwert existiert und λL , λU Є [0,1] ist.

L lim

λL = 0: asymptotische Unabhängigkeit im unteren Tail.

λU = 0: asymptotische Unabhängigkeit im oberen Tail.

λL Є (0,1]: Abhängigkeit im unteren Tail.

λU Є (0,1]: Abhängigkeit im oberen Tail.

Je größer λL (bzw. λU) ist, desto größer ist die Abhängigkeit im unteren (bzw.

oberen) Tail.

Die Tail Abhängigkeit ist invariant unter streng monoton steigenden

Transformationen.

Abhängigkeiten in den Tails werden durch unterschiedliche Copulas

unterschiedlich modelliert. Bei Auswahl eines Copula-Modells wichtig.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 46

3.2.4 Konkordanz

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Konkordanz

Seite 47

3.2.4 Konkordanz

Hier: Nicht Stärke der Abhängigkeit zwischen Zufallsvariablen X und Y messen

sondern feststellen, ob die Abhängigkeit zwischen positiv ihnen (Konkordanz)

oder negativ (Diskordanz) ist.

Zentrale Frage: „Wie ist positive (bzw. negative) Abhängigkeit definiert?“

1. Möglichkeit: Der Zusammenhang zwischen X und Y ist genau dann

positiv, wenn ρ(X,Y) > 0 (oder ρS(X,Y) > 0 bzw. ρτ(X,Y) > 0) ist.

In der Regel wird positive Abhängigkeit jedoch anders definiert!

2. Möglichkeit: Der Zusammenhang zwischen X und Y ist genau dann

positiv, wenn X und Y positiv quadrant abhängig (PQA) sind.

3. Möglichkeit: Der Zusammenhang zwischen X und Y ist genau dann

positiv, wenn X und Y positiv assoziiert (PA) sind.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 48

3.2.4 Konkordanz

Definition 3.15: Zwei Zufallsvariablen X und Y werden positiv quadrant abhängig (PQA)

genannt, wenn für alle x,y Є gilt:

P(X ≤ x , Y ≤ y) ≥ P(X ≤ x) ∙ P(Y ≤ y).

• Positive quadrant Abhängigkeit ist geeignet um positive Abhängigkeit zwischen X und Y

auszudrücken, da X und Y mit höherer Wahrscheinlichkeit beide große

(bzw. kleine) Werte annehmen als im Falle der Unabhängigkeit zwischen X und Y.

• Wird die Ungleichung in Definition 3.15 umgekehrt, spricht man von negativ

quadrant abhängigen Zufallsvariablen.

Definition 3.16: Zwei Zufallsvariablen X und Y werden positiv assoziiert (PA) genannt,

wenn für alle reellwertigen, messbaren Funktionen g1 und g2 , die monoton steigend in

beiden Komponenten sind und für die die nachfolgenden Erwartungswerte definiert

sind, gilt:

E(g1(X,Y) ∙ g2(X,Y)) ≥ E(g1(X,Y)) ∙ E(g2(X,Y)).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 49

3.2.4 Konkordanz

Die obige Definition für (PA) ist äquivalent zu: Cov( g1((X,Y) , g2((X,Y) ) ≥ 0.

Daran wird deutlich, warum die Positive Assoziation ein geeignetes

Konzept ist, um positive Abhängigkeit zwischen X und Y zu beschreiben.

Wird die Ungleichung in Definition 3.16 umgekehrt, spricht man von

negativ assoziierten Zufallsvariablen.

(PQA) und (PA) sind invariant unter streng monoton steigenden

Transformationen.

(PQA) und (PA) sind stärkere Abhängigkeitsbedingungen als die drei

bekannten Korrelationskoeffizienten. Folgende Darstellung verdeutlicht

dies und zeigt gleichzeitig, dass Komonotonie die stärkste Form von

Konkordanz also positiver Abhängigkeit ist:

Komonotonie

(PA)

(PQA)

ρ(X,Y) ≥ 0 , ρS(X,Y) ≥ 0 , ρτ(X,Y) ≥ 0

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 50

4. Irrtümer bzgl. Korrelation und

Abhängigkeit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 51

4.1 Irrtum 1

„Die gemeinsame Verteilungsfunktion F kann mithilfe der

Randverteilungen F1 und F2 und der Korrelation zwischen den

Zufallsvariablen X und Y bestimmt werden.“

Die Aussage gilt für elliptische Verteilungen. Im Allgemeinen jedoch nicht!

Gegenbeispiel:

Betrachte zwei verschiedene gemeinsame Verteilungen mit Gamma(3,1)Randverteilungen und derselben Korrelation ρ = 0,7. Dies ist sowohl mit der

Gauß- als auch mit der Gumbel-Copula konstruierbar.

FGa ( x, y ) C Ga (G3,1 ( x), G3,1 ( y )) und FGu ( x, y ) CGu (G3,1 ( x), G3,1 ( y ))

mit 0,71 und 0,54.

Während die Gauß-Copula keine Tail-Abhängigkeiten aufweist, ist die GumbelCopula für θ < 1 asymptotisch abhängig.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 52

4.1 Irrtum 1

Um dies zu verdeutlichen betrachte für beide Modelle:

P(X > u | Y > u), mit u = VaR0,99(X) = VaR0,99(Y) = G3,1-1(0,99).

Empirische Schätzungen liefern:

PF (X > u | Y > u) = 1/3 und PF (X > u | Y > u) = 3/4

Ga

Gu

Gumbel-Modell: gemeinsame extrem hohe Verluste sind wahrscheinlicher als

im Gauß-Modell. weniger Diversifikation!

Analytische Aussage über den VaR der Summe X + Y unter den beiden Modellen

zu treffen ist schwierig. Aber Simulationen belegen, dass das Gumbel-Modell

eine höhere Anzahl an großen Resultaten für den VaR liefert.

Entscheidender Unterschied der Modelle bei Einschätzung extremer Verluste

(der sich in den Randverteilungen und der Korrelation nicht bemerkbar macht).

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 53

4.2 Irrtum 2

“Seien F1 und F2 gegeben. Die lineare Korrelation zwischen X und Y

kann – bei einer geeigneten Spezifikation von F – alle Korrelationen

zwischen -1 und 1 annehmen.”

Diese Aussage ist falsch!

Gegenbeispiel:

• Betrachte: X ~ LN(0,1) und Y ~ LN(0,σ²), mit σ > 0.

• Was ist der minimale (ρmin) bzw. maximale (ρmax) Wert, den die

Korrelation bei diesen Randverteilungen annehmen kann?

• Da ρmin = ρ(eZ,e –σZ ) und ρmax = ρ(eZ,eσZ), mit Z ~ N(0,1) gilt, ist eine

analytische Lösung möglich:

min

e 1

(e 1) (e

2

1)

und max

e 1

(e 1) (e

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

2

1)

Seite 54

4.2 Irrtum 2

•

•

•

Bei diesem Beispiel werden nicht alle Werte zwischen -1 und +1 angenommen.

lim min lim max 0

Zusätzliches Problem: X und Y sind in diesem Beispiel komonoton (bzw.

kontramonoton), aber für σ → ∞ ist die lineare Korrelation sehr nahe bei 0.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 55

4.3 Irrtum 3

“Der Value-at-Risk eines linearen Portfolios X + Y wird am größten,

wenn ρ(X,Y) maximal ist, also wenn X und Y komonoton sind.“

Wir wissen:

1. Für zwei komonotone Zufallsvariablen X und Y gilt:

VaRα(X + Y) = VaRα(X) + VaRα(Y).

2. Für elliptische Verteilungen erfüllt der VaR die Subadditiätseigenschaft, also

VaRα(X + Y) ≤ VaRα(X) + VaRα(Y).

3. Für nicht-elliptische Verteilungen erfüllt der VaR die

Subadditiätseigenschaft nicht, d.h. es existieren X und Y, s.d.

VaRα(X + Y) > VaRα(X) + VaRα(Y).

Die obige Aussage gilt also i.A. nicht, für elliptische Verteilungen ist sie jedoch

korrekt.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 56

4.3 Irrtum 3

Beispiel, bei dem sich der Value-at-Risk sehr interessant verhält:

•

Betrachte zwei unabhängige Zufallsvariablen X und Y mit derselben Verteilung:

F1/2 = 1 – x -1/2, mit x ≥ 1.

•

•

•

Hierbei handelt es sich um eine extreme heavy-tailed Verteilung ohne endlichen

Mittelwert.

Betrachte nun die beiden Risiken: X + Y (unabhängig) sowie 2X (komomoton).

Es lässt sich abschätzen, dass für z > 2 gilt:

P( X Y z ) 1

2 z 1

P (2 X z )

z

•

Damit folgt: VaRα(X + Y) > VaRα(2X) = VaRα(X) + VaRα(Y).

•

Hier: aus Sicht des VaR Unabhängigkeit schlechter als perfekte positive

Abhängigkeit - ganz unabhängig von der Wahl von α.

keinerlei Diversifikationseffekt, sondern es ist sogar besser zwei „gleiche“

Risiken einzugehen.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 57

5. Fazit

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 58

5. Fazit

•

Überblick über verschiedene Möglichkeiten zur Modellierung von

Abhängigkeiten zwischen Zufallsvariablen.

•

Lineare Korrelation: Lediglich für elliptische Verteilungen gut geeignet.

•

Alternative Abhängigkeitsmaße: Falls keine elliptische Verteilung vorliegt.

Konzepte der Abhängigkeitsmodellierung

zwischen Zufallsvariablen

Lineare

Korrelation

Komonotonie

Rangkorrelation

Tail

Abhängigkeit

Konkordanz

Drei klassische Irrtümer bzgl. Korrelation und Abhängigkeit: mit der intuitiven

Gleichsetzung der Begriffe Abhängigkeit und Korrelation gehen einige Irrtümer einher

besonders bei nicht-elliptischen Verteilungen ist Vorsicht geboten.

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 59

Vielen Dank für Ihre

Aufmerksamkeit!

-Korrelation und Abhängigkeit im Risikomanagement: Eigenschaften und Irrtümer-

Seite 60