Länderfokus Irland: Sieben magere Jahre?

Werbung

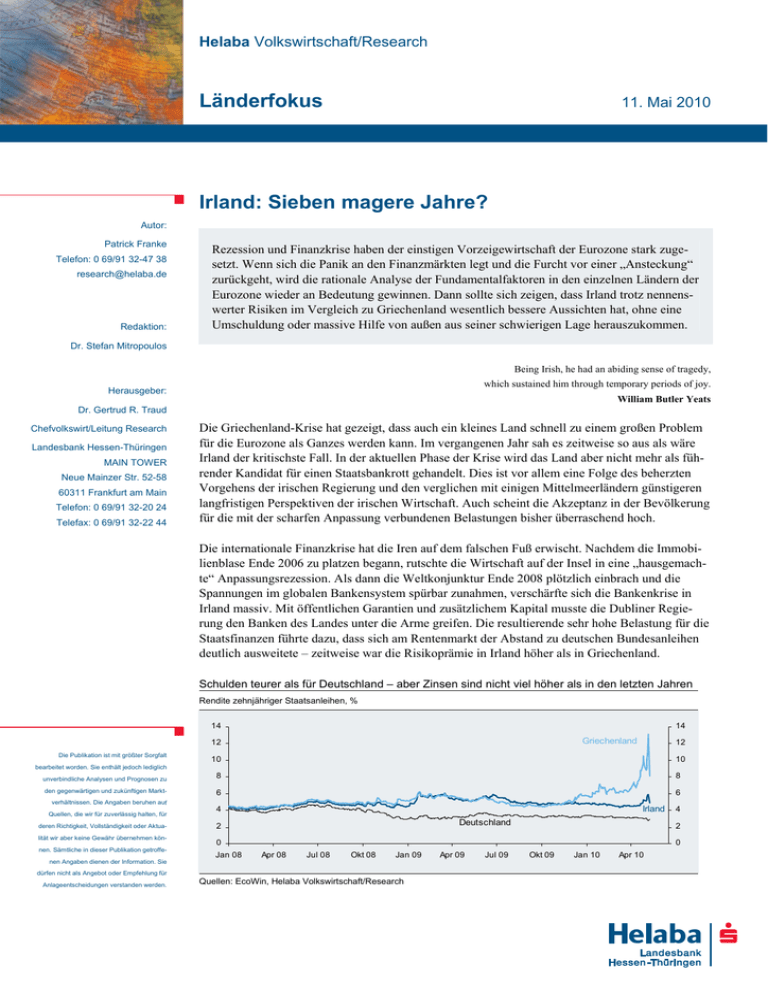

Helaba Volkswirtschaft/Research Länderfokus 11. Mai 2010 Irland: Sieben magere Jahre? Autor: Patrick Franke Telefon: 0 69/91 32-47 38 [email protected] Redaktion: Rezession und Finanzkrise haben der einstigen Vorzeigewirtschaft der Eurozone stark zugesetzt. Wenn sich die Panik an den Finanzmärkten legt und die Furcht vor einer „Ansteckung“ zurückgeht, wird die rationale Analyse der Fundamentalfaktoren in den einzelnen Ländern der Eurozone wieder an Bedeutung gewinnen. Dann sollte sich zeigen, dass Irland trotz nennenswerter Risiken im Vergleich zu Griechenland wesentlich bessere Aussichten hat, ohne eine Umschuldung oder massive Hilfe von außen aus seiner schwierigen Lage herauszukommen. Dr. Stefan Mitropoulos Being Irish, he had an abiding sense of tragedy, which sustained him through temporary periods of joy. Herausgeber: William Butler Yeats Dr. Gertrud R. Traud Chefvolkswirt/Leitung Research Landesbank Hessen-Thüringen MAIN TOWER Neue Mainzer Str. 52-58 60311 Frankfurt am Main Telefon: 0 69/91 32-20 24 Telefax: 0 69/91 32-22 44 Die Griechenland-Krise hat gezeigt, dass auch ein kleines Land schnell zu einem großen Problem für die Eurozone als Ganzes werden kann. Im vergangenen Jahr sah es zeitweise so aus als wäre Irland der kritischste Fall. In der aktuellen Phase der Krise wird das Land aber nicht mehr als führender Kandidat für einen Staatsbankrott gehandelt. Dies ist vor allem eine Folge des beherzten Vorgehens der irischen Regierung und den verglichen mit einigen Mittelmeerländern günstigeren langfristigen Perspektiven der irischen Wirtschaft. Auch scheint die Akzeptanz in der Bevölkerung für die mit der scharfen Anpassung verbundenen Belastungen bisher überraschend hoch. Die internationale Finanzkrise hat die Iren auf dem falschen Fuß erwischt. Nachdem die Immobilienblase Ende 2006 zu platzen begann, rutschte die Wirtschaft auf der Insel in eine „hausgemachte“ Anpassungsrezession. Als dann die Weltkonjunktur Ende 2008 plötzlich einbrach und die Spannungen im globalen Bankensystem spürbar zunahmen, verschärfte sich die Bankenkrise in Irland massiv. Mit öffentlichen Garantien und zusätzlichem Kapital musste die Dubliner Regierung den Banken des Landes unter die Arme greifen. Die resultierende sehr hohe Belastung für die Staatsfinanzen führte dazu, dass sich am Rentenmarkt der Abstand zu deutschen Bundesanleihen deutlich ausweitete – zeitweise war die Risikoprämie in Irland höher als in Griechenland. Schulden teurer als für Deutschland – aber Zinsen sind nicht viel höher als in den letzten Jahren Rendite zehnjähriger Staatsanleihen, % 14 14 Griechenland 12 Die Publikation ist mit größter Sorgfalt 12 10 10 8 8 6 6 bearbeitet worden. Sie enthält jedoch lediglich unverbindliche Analysen und Prognosen zu den gegenwärtigen und zukünftigen Marktverhältnissen. Die Angaben beruhen auf Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit oder Aktualität wir aber keine Gewähr übernehmen können. Sämtliche in dieser Publikation getroffenen Angaben dienen der Information. Sie dürfen nicht als Angebot oder Empfehlung für Anlageentscheidungen verstanden werden. Irland 4 Deutschland 2 2 0 0 Jan 08 4 Apr 08 Jul 08 Okt 08 Jan 09 Quellen: EcoWin, Helaba Volkswirtschaft/Research Apr 09 Jul 09 Okt 09 Jan 10 Apr 10 Länderfokus: Irland Konjunktur: Irland steckt noch in der Rezession Auch in Irland ist die aktuelle Wirtschaftskrise die schwerste seit vielen Jahrzehnten. Der Schock der Kontraktion ist umso höher, als das Land in den Boomjahren zuvor als „keltischer Tiger“ die mit Abstand höchsten Wachstumsraten in den Industrieländern verzeichnete. Von 1994 bis 2007 wuchs die irische Wirtschaft gemessen am Bruttoinlandsprodukt 1 (BIP) im Schnitt mit über 7 % pro Jahr. Bei diesem Wachstumstempo verdoppelt sich das BIP in nur zehn Jahren. Allerdings war die Expansion von 2002 bis 2007 schon weniger ausbalanciert als die vorhergehende von 1995 bis 2000. Sie war stärker auf die Inlandsnachfrage fokussiert und zeichnete sich durch niedrigeres Produktivitätswachstum und eine Verschlechterung der preislichen Wettbewerbsfähigkeit der irischen Unternehmen aus. Der Einbruch begann schon vor fast drei Jahren. Auf Quartalsbasis schrumpft die irische Wirtschaft seit Q2 2007, wobei sich die Kontraktion ab Q4 2008 noch einmal spürbar verschärfte. In der Folge sprang die Arbeitslosenquote vom Vollbeschäftigungsniveau von rund 4,5 % im Jahr 2006 auf fast 14 % Anfang 2010. Dies belastet natürlich die Nachfrage. Preisbereinigt schrumpfte der private Konsum 2009 um über 7 %. Zum Vergleich: In den USA gaben die nun angeblich so sparsamen privaten Haushalte im vergangenen Jahr gerade mal 0,6 % weniger aus als 2008. Das reale BIP nahm in Irland 2009 um 7 % ab, nach -3 % im Jahr 2008. Seit 2007 in der Rezession In diesem Umfeld fallen die Verbraucherpreise seit der Ölpreisschock von 2008 abgeklungen ist. Nach einem durchschnittlichen Rückgang um 1,7 % 2009 lag der harmonisierte Verbraucherpreisindex im März 2010 2,4 % unter Vorjahr. Dies ist der mit Abstand niedrigste Wert in der Eurozone (Durchschnitt: +1,4 %) und wird derzeit innerhalb der EU nur vom Krisenland Lettland unterboten. Die Preise geben in Irland auf breiter Front nach. Dies geht Hand in Hand mit niedrigeren Löhnen – die durchschnittlichen Wochenlöhne im Verarbeitenden Gewerbe fallen seit Q4 2008. Massiver Konjunktureinbruch… …bringt Deflation auf der Insel Veränderung gg. Vj. in % 15 % "Celtic Tiger" Krise in den Achtzigern 10 0 -5 5 18 16 14 4 6 4 2 0 Arbeitslosenquote (RS) reales BIP (LS) -10 1970 20 12 10 8 5 1975 1980 1985 1990 1995 2000 2005 Harmonisierter Verbraucherpreisindex, Veränderung gg. Vj. in % 2010 Quellen: EcoWin, Helaba Volkswirtschaft/Research 5 4 Eurozone 3 3 2 2 1 1 0 0 -1 -1 -2 -2 Irland -3 -3 -4 2005 -4 2006 2007 2008 2009 2010 Quellen: EcoWin, Helaba Volkswirtschaft/Research Immobilienmarkt: Vom Konjunkturmotor zum Krisenherd Treiber der Rezession und ein wichtiger Faktor im vorherigen Boom war und ist der Immobilienmarkt. Auf dem Höhepunkt arbeitete fast jeder sechste Beschäftigte in der Privatwirtschaft im Baugewerbe. Insgesamt war der Anteil der durch den Immobilienboom geschaffenen Stellen (durch Multiplikatoreffekte und in baunahen Dienstleistungssektoren) noch höher. Die Häuserpreise und die Zahl fertig gestellter Häuser lassen den Immobilienzyklus in den Vereinigten Staaten vergleichsweise moderat erscheinen. Sicher waren nicht die gesamten Zuwächse am irischen Wohnungsmarkt Ausdruck einer Blase. So nahm die Zahl der Haushalte zwischen 1996 und 2006 um 1 Aufgrund der Präsenz von vielen multinationalen Firmen in Irland ist der Unterschied zwischen Bruttoinlands- und Brut- tosozialprodukt (BSP) ungewöhnlich hoch. Im Jahr 2009 war das BIP fast 20 % höher als das BSP. Das reale BSP schrumpfte 2009 sogar um mehr als 11 %. Helaba Volkswirtschaft/Research · 11. Mai 2010· © Helaba 2 Länderfokus: Irland rund 30 % zu. Das allgemeine Preisniveau stieg im selben Zeitraum um 35 % und das nationale Realeinkommen um 83 %. Aber selbst vor diesem Hintergrund waren die Zuwächse bei den Hauspreisen und bei der Bauaktivität exzessiv. Zumindest gemessen an der Investitionsquote ist die Korrektur dann auch kräftiger ausgefallen als in den USA. In Irland hatte der Anteil des Wohnungsbaus am BIP schon 2008 (Zahlen für 2009 liegen noch nicht vor) um rund 4,5 Prozentpunkte auf 8,6 % abgenommen. In den USA liegt der Vergleichswert bei etwa 3,5 Prozentpunkten. In anderen Ländern (Deutschland, Japan) dauerte es ein Jahrzehnt oder länger, bevor Korrekturen in vergleichbarer Größenordnung abgeschlossen waren. Die Mutter aller Immobilienhaussen… …lässt die Blase in den USA klein erscheinen Hauspreise, Q1 1995 = 100 Fertig gestellte Wohneinheiten, Q1 1996 = 100 450 450 500 400 350 450 400 300 300 350 350 250 250 300 300 200 200 250 200 250 200 Irland (Permanent TSB) 400 350 150 150 USA (FHFA) 100 100 50 50 0 0 50 0 1998 2000 2002 2004 2006 2008 Quellen: FHFA, EcoWin, Helaba Volkswirtschaft/Research 2010 450 400 Irland 150 100 1996 500 1995 150 100 USA 1997 1999 2001 2003 50 0 2005 2007 2009 Quellen: EcoWin, Helaba Volkswirtschaft/Research Öffentliche Finanzen: Am Tropf des Immobilienmarktes Der Immobiliensektor stellte sich als die Achillesferse der irischen Wirtschaft, des Bankensystems und schließlich des öffentlichen Haushalts heraus. Der Boom war von den Banken des Landes massiv unterstützt worden. Sie verdoppelten von 2004 bis 2007 ihre Hypothekenkredite, wobei Zuwachsraten von bis zu 30 % pro Jahr verzeichnet wurden. Selbst im Jahr 2007, als die Hauspreise bereits nachgaben, war 60 % der Kreditvergabe „property related“. Dies schließt nicht nur Hypotheken der privaten Haushalte ein, sondern auch Kredite an Unternehmen für gewerbliche Immobilien. Hinzu kommen – ein wichtiger Posten – Kredite an Projektentwickler, die während des Booms im ganzen Land Straßenzüge oder sogar komplette neue Viertel hochzogen, zunehmend spekulativ, d.h. ohne bei Baubeginn schon Käufer gefunden zu haben. Schieflage im Bankensystem Fallende Preise für Häuser wie auch für gewerbliche Immobilien und steigende Arbeitslosigkeit führten dann 2007/2008 zu erheblichen Belastungen für die Banken in der Form von Problemkrediten. Die irischen Banken hatten das dynamische Bilanzwachstum der Vorjahre am internationalen Geldmarkt, d.h. meist kurzfristig, refinanziert. Nach der Verschärfung der Finanzkrise im September 2008 kamen sie daher schnell in massive Liquiditätsprobleme. Angesichts einer Bilanzsumme von 500 % des irischen BIP sah sich die Regierung Cowen einer Herausforderung gegenüber, die innerhalb von Europa wohl nur noch von der Lage in Island übertroffen wurde. Der Staat handelte entschlossen: Eine der drei großen Banken wurde komplett verstaatlicht, bei den beiden anderen stieg die öffentliche Hand im Umfang von 7 Mrd. Euro in der Form von Vorzugsaktien ein. Zudem wurde ein großer Teil der Verbindlichkeiten des Bankensektors durch eine Staatsgarantie abgedeckt – diese Garantie betraf Mitte 2009 Bankschulden in Höhe von 275 Mrd. Euro (150 % des BIP). Schließlich beschloss die Regierung eine „National Asset Management Agency“ (NAMA), die den Banken Problemkredite im Buchwert von fast 80 Mrd. Euro abkaufen soll. Dies entspricht 50 % des irischen BIP (in Deutschland würde dies einer Summe von 1.200 Mrd. Euro entsprechen). Wie sich die Belastung hierbei auf Steuerzahler und Banken verteilt, hängt entscheidend vom Preis ab, den NAMA für die Kredite bezahlt. Derzeit wird von einem durchschnittlichen Abschlag von rund 30 % auf den Buchwert ausgegangen. Helaba Volkswirtschaft/Research · 11. Mai 2010· © Helaba 3 Länderfokus: Irland Vom Boom am Immobilienmarkt hatte der irische Finanzminister auch direkt über kräftig steigenden Einnahmen profitiert. Angesichts der positiven Entwicklung des Steueraufkommens erhöhte die Regierung die Ausgaben spürbar. Als dann die Rezession zu einem Einbruch der Einnahmen (besonders vom Immobiliensektor) führte, entstand ein erhebliches Haushaltsdefizit, zumal gleichzeitig auch die Ausgaben für Arbeitslosenunterstützung kräftig stiegen. In dieser Gemengelage wurde schnell klar, dass dramatische Schritte zur Haushaltskonsolidierung erforderlich sind. Nach einem weitgehend ausgeglichenen Haushalt 2007 war bereits 2008 ein Defizit von 7,2 % des BIP verzeichnet worden. Im folgenden Jahr weitete es sich auf 14,3 % aus, und selbst dies wurde nur erreicht, weil die Dubliner Regierung Notmaßnahmen beschloss, die das Defizit im Umfang von etwa 5 % des BIP reduzierten. Im Jahr 2009 geschah dies hauptsächlich über höhere Steuern und Abgaben, aber auch die Gehälter der öffentlichen Beschäftigten wurden bereits im Schnitt um 7 % gesenkt. Harter Sparkurs notwendig Im Dezember 2009 stimmte das Parlament dem Budget für 2010 zu. Hier verschob sich der Schwerpunkt des Sparkurses weg von Steuererhöhungen und hin zu Ausgabenkürzungen. Die Gehälter der Staatsangestellten wurden um 5 % bis 15 % reduziert, Sozialtransfers im Schnitt um 4 % und die öffentlichen Investitionen um 12 % gesenkt. Gleichzeitig wurde eine Ökosteuer („carbon tax“) eingeführt. Damit soll das Defizit im laufenden Jahr auf 11,6 % des BIP gesenkt werden. 2 Im März 2010 stellte die Regierung die Reform des öffentlichen Pensionssystems vor. Das Renteneintrittsalter soll von derzeit 65 bis 2014 auf 66 Jahre steigen und 2028 67 Jahre erreichen. Weitere kurzfristigere Sparmaßnahmen sind für 2011 (1,5 % des BIP) und 2012 (2 % des BIP) fest eingeplant, müssen aber zum großen Teil noch konkretisiert werden. Im Jahr 2014 soll das Defizit wieder unter 3 % des BIP liegen. Bislang gibt es keine Pläne, die Unternehmensertragsteuer von ihrem im EU-Vergleich niedrigen Niveau von 12,5 % zu erhöhen. Erheblicher Konsolidierungsbedarf Starker Anstieg von sehr niedrigem Niveau Saldo des öffentlichen Haushalts, % am BIP (2010 geschätzt) Staatsschulden (Eurostat-Definition), % am BIP 5 5 Irland 140 140 120 0 0 -5 -5 -10 -10 1970 1975 1980 1985 1990 1995 2000 100 100 80 80 60 60 40 40 Irland 20 Griechenland -15 120 Griechenland -15 2005 2010 Quellen: EcoWin, EU-Kommission, Helaba Volkswirtschaft/Research 20 0 0 1998 2000 2002 2004 2006 2008 2010 Quellen: Eurostat, Helaba Volkswirtschaft/Research Prognosen 2010/2011: Eurostat und Irisches Finanzministerium Obwohl die aktuellen Defizitzahlen schlimmer aussehen als in Griechenland, ist die Lage in Irland günstiger. Die öffentlichen Schulden hatte man während des Booms deutlich zurückgefahren – sie lagen vor der Krise bei nur rund 25 % des BIP. Hohe Defizite und die schrumpfende Wirtschaft ließen die Schulden bis 2009 auf 64 % klettern. Dies ist aber noch immer deutlich niedriger als in Griechenland (115 %), auch wenn einige potenzielle Verbindlichkeiten nicht mit einberechnet sind: die Schulden der verstaatlichten Bank, die Garantien für die Verbindlichkeiten der anderen 2 Für das laufende Jahr hat die Regierung eine zusätzliche Einlage von 10,9 Mrd. Euro in das Bankensystem angekündigt. Sollte dies als öffentliche Investition und nicht als Finanztransaktion verbucht werden, so würde das offizielle Defizit für 2010 um rund 7 % höher ausfallen. Helaba Volkswirtschaft/Research · 11. Mai 2010· © Helaba 4 Länderfokus: Irland Institute und die von der NAMA emittierten Anleihen. 3 In den kommenden Jahren wird die Schuldenquote wohl weiter zunehmen, sie bleibt allerdings deutlich niedriger als in anderen Krisenländern. Im Stabilitätsreport vom Dezember 2009 strebt die Regierung Cowen für 2011 einen Schuldenstand von rund 83 % und für 2014 von rund 80 % an. Verglichen mit Griechenland führen der niedrigere Schuldenstand und die niedrigeren Zinsen zu einer geringeren Belastung des Haushalts durch Zinszahlungen. Dies erleichtert es, den Schuldenstand zu stabilisieren. Guter „track record“ Irlands Die Glaubwürdigkeit Irlands am Kapitalmarkt profitiert auch von der Tatsache, dass das Land vor dem langjährigen Boom schon einmal ein erhebliches Schuldenproblem hatte, das es in den achtziger Jahren in den Griff bekommen hat. Von 1986 bis 1990 fiel das strukturelle Haushaltsdefizit um acht Prozentpunkte. Im Laufe der neunziger Jahre gelang es Irland dann, aus seinen Schulden „herauszuwachsen“, wobei finanzielle Mittel der EU und – zumindest am Anfang – Abwertungen des irischen Pfunds halfen. Um die langfristige Tragfähigkeit der Staatsschuld zu beurteilen und das Risiko eines Zahlungsausfalls abzuschätzen, kommt es nicht zuletzt auf den Ausblick für eine konjunkturelle Erholung und die mittelfristigen Wachstumsperspektiven an. Konjunktureller Ausblick: Regnerisch, mit sonnigen Abschnitten Die unmittelbaren Perspektiven für einen Aufschwung sind mäßig. Die Geldpolitik der EZB, die sich an der Eurozone insgesamt orientiert, ist für Irland tendenziell noch immer zu restriktiv. Der kurzfristige Realzins ist angesichts negativer Teuerungsraten deutlich zu hoch. Von Seiten der Fiskalpolitik werden die Belastungen in der Form von Sparmaßnahmen hoch bleiben. Als kleine, sehr offene Volkswirtschaft kann sich Irland kaum auf eine Belebung der Binnennachfrage verlassen, aber die Aussichten auf außenwirtschaftliche Impulse sind besser als zum Beispiel in Griechenland. So sind Abwertungen mangels eigener Währung zwar nicht mehr möglich, aber die preisliche Wettbewerbsfähigkeit der irischen Unternehmen profitiert von der Abwertung des handelsgewichteten Euro. Diese fällt größer aus als für viele andere Länder der Eurozone, denn im irischen Außenhandel spielt Kontinentaleuropa eine vergleichsweise kleine Rolle. Fast 20 % ihrer Exporte liefern die Iren auf die andere Seite des Atlantiks, in die USA, und weitere knapp 20 % gehen auf die andere Seite der Irischen See, nach Großbritannien. Während sich die Wachstumsaussichten in Großbritannien nur unwesentlich von denen des Euroraums unterscheiden, läuft die Konjunktur in den USA derzeit schon wieder deutlich besser. Auf Abwertungskurs Kein schlechter Produkt-Mix Handelsgewichteter Außenwert des Euro in Irland, 1993 = 100 Exportstruktur Irland, Anteil an den Warenexporten 130 125 120 115 120 115 real 110 110 105 100 105 100 95 90 85 85 80 80 1995 1997 1999 2001 2003 2005 Quellen: EcoWin, Helaba Volkswirtschaft/Research 3 Andere verarbeitete Produkte 11% 95 nominal 90 1993 Andere 16% 130 125 2007 Maschinen & Fahrzeuge 17% 2009 Insgesamt: 83,5 Mrd. € (2009) Chemie & Pharma 56% Quellen: CSO, EcoWin, Helaba Volkswirtschaft/Research Die Berechnung der Schuldenquote ohne diese Verbindlichkeiten ist im Einklang mit der Praxis von Eurostat. Da dies aber potenziellen Belastungen für den irischen Steuerzahler sind, lohnt es sich, sie im Auge zu behalten. Helaba Volkswirtschaft/Research · 11. Mai 2010· © Helaba 5 Länderfokus: Irland Überhaupt unterscheidet sich die Zahlungsbilanzsituation Irlands grundsätzlich von der Griechenlands oder Portugals. So hat das Land zwar in den vergangenen Jahren ein Leistungsbilanzdefizit verzeichnet. Allerdings liegt der Fehlbetrag in einer ganz anderen Größenordnung (2009: Irland 2,9 % des BIP, Griechenland 13,1 %). Die Exporte sind in Irland mit 83 % des BIP nicht nur viel wichtiger als in Griechenland (23 %), sie sind zudem auch höher als die Importe (73 % des BIP, Griechenland: 33 %). Aus dem irischen Handelsbilanzüberschuss wurde zuletzt nur deshalb ein Leistungsbilanzdefizit, weil die repatriierten Gewinne multinationaler Unternehmen zu einem massiven Defizit in der Einkommensbilanz geführt haben. Dies spiegelt die hohe Attraktivität der Insel als Produktionsstandort wider – der Bestand an ausländischen Direktinvestitionen (FDI) in Irland liegt bei fast 70 % des BIP, im internationalen Vergleich ein Spitzenwert. Irland orientiert sich nicht nur zu anderen Absatzmärkten als die Eurozone insgesamt. Auch die Art der Exporte unterscheidet sich deutlich von denen der Mittelmeerländer. Im irischen Exportsektor sind vor allem multinationale Unternehmen tätig. Hier dominieren die Chemie- und Pharmabranchen, gefolgt von der Herstellung von elektronischen Hightech-Geräten wie Computern (siehe Schaubild auf S. 5 und Tabelle S. 7). Im Gegensatz dazu sind in Griechenland Vorerzeugnisse (23 % der Exporte) und Nahrungsmittel (16 %) die wichtigsten Ausfuhrgüter. Im laufenden Jahr dürfte die irische Leistungsbilanz bereits weitgehend ausgeglichen sein. In den kommenden Jahren sind Überschüsse wahrscheinlich. Die vergleichsweise hohe Flexibilität der irischen Wirtschaft verbessert nicht nur die mittel- bis langfristigen Perspektiven (siehe unten), sondern schlägt sich auch kurzfristig nieder. So war Irland seit Jahrzehnten, wenn nicht seit Jahrhunderten, ein klassisches Auswanderungsland. Doch Mitte der neunziger Jahre begann die Zahl der Einwanderer die der Auswanderer nachhaltig zu übersteigen. In zunehmendem Maße kehrten nicht nur Iren aus dem Ausland zurück, sondern Ausländer 4 zogen nach Irland, um am dortigen Wirtschaftsaufschwung zu partizipieren. Während des Booms stieg die Bevölkerungszahl alleine durch Einwanderung um bis zu 1,7 % im Jahr. Nun wird diese Zuwanderung zu einem Überdruckventil für den Arbeitsmarkt. Im Jahr 2009 wanderten erstmals seit 1995 wieder mehr Personen aus als ein. Iren orientieren sich angesichts der angespannten Lage auf dem heimischen Arbeitsmarkt wieder verstärkt ins Ausland, während ein Teil der zugewanderten ausländischen Arbeitskräfte das Land wohl wieder verlassen wird. Fallende Nominallöhne Gleichzeitig verbessert sich die Wettbewerbsfähigkeit der irischen Wirtschaft bereits durch eine nominale Anpassung des inländischen Preisniveaus. Die Preise fallen auf der Verbraucherebene. Noch beeindruckender ist aber der Rückgang der Nominallöhne. Die OECD erwartet, dass die gesamtwirtschaftlichen Löhne um etwa 5 % fallen werden, eine Entwicklung, die die Pariser Organisation für ein Industrieland als „unprecedented in recent times“ bezeichnet. Zwar formiert sich im Frühjahr 2010 erster Protest seitens der Gewerkschaften, insbesondere im öffentlichen Sektor, doch alles in allem ist erstaunlich, mit welcher stoischen Gelassenheit die Bevölkerung bisher auf die Krise reagiert hat. Die Konjunkturindikatoren deuten darauf hin, dass die Rezession in Irland langsam zu Ende geht, obwohl die Arbeitslosigkeit zunächst noch weiter steigen dürfte. Nicht zuletzt wegen des anhaltenden Sparkurses der Regierung dürfte das reale BIP 2010 noch einmal um 1 % schrumpfen. Für das nächste Jahr erwarten wir wieder ein Wachstum von 1,5 %. Die Deflation auf der Verbraucherpreisebene sollte auslaufen – für den Jahresdurchschnitt 2011 rechnen wir mit einem leichten Preisanstieg (0,8 %). 4 Vor allem aus der Eurozone, aber auch aus Osteuropa (innerhalb und außerhalb der EU) und aus Südamerika. Helaba Volkswirtschaft/Research · 11. Mai 2010· © Helaba 6 Länderfokus: Irland Langfristige Perspektiven: Silberstreifen am Horizont Ist der kurzfristige konjunkturelle Ausblick noch etwas getrübt, so ist der mittel- bis langfristige Wachstumsausblick besser. Zwar haben sich Schätzungen des irischen Wachstumstrends von vor der Krise als überhöht herausgestellt. Die Perspektiven bleiben aber verglichen mit anderen Industrieländern sehr gut. Die OECD geht derzeit für die nächsten Jahre von einem Trendwachstum um die 3 % aus, wobei sie auf eine gewisse Unsicherheit im Zusammenhang mit der Nettozuwanderung verweist. Irland hat mit knapp zwei eine im europäischen Vergleich hohe Geburtenrate. Darüber hinaus ist aber unklar, ob es in den nächsten Jahren dabei bleibt, dass mehr Personen aus- als einwandern – oder ob dies nur eine unmittelbare Folge der Rezession war. Ausgewählte Indikatoren zur Wettbewerbsfähigkeit Irland Bestand an FDI Ausgaben für F&E Patente Wertschöpfung in der ICT-Branche * Universitätsabschlussrate Haushalte mit Internetanschluss % am BIP % am BIP pro Mio. Einwohner % des Verarb. Gewerbe % der Altersgruppe % aller Haushalte Griechenland 65,0 1,4 69,7 11,5 39,1 65,5 Portugal 15,4 0,6 15,0 2,9 20,4 40,1 45,0 1,2 10,0 2,8 32,9 39,6 Quellen: OECD, Helaba Volkswirtschaft/Research. Jeweils letzter verf. Stand. * Informations- und Kommunikationstechnologie. Vergleichsweise gute Position im globalen Wettbewerb Die Wettbewerbsfähigkeit der irischen Wirtschaft spricht ebenfalls dafür, dass die zu erwartenden außenwirtschaftlichen Impulse in Zukunft auf fruchtbaren Boden fallen. Eine ganze Reihe von Strukturindikatoren (vgl. Tabelle) zeigt, dass Irland in der Weltwirtschaft mit seinem „Geschäftsmodell“ besser positioniert ist als z.B. Griechenland. Zu einem ähnlichen Ergebnis kommen auch internationale Standortvergleiche. Im jüngsten „Global Competitiveness Report“ des World Economic Forum erreicht Irland den 25. Platz unter 133 Ländern (Spanien 33, Portugal 43, Italien 48, Griechenland 71). In der Rangliste „Ease of Doing Business“ der Weltbank liegt Irland sogar als bestes Land der Eurozone auf Platz 7 unter 183 Ländern. Das beste Maß für die preisliche Wettbewerbsfähigkeit einer Wirtschaft sind die Lohnstückkosten, also die Lohnkosten, die unter Berücksichtigung der unterschiedlichen Produktivitätsentwicklung anfallen. Leider sind Daten, die einen absoluten Vergleich zwischen Ländern ermöglichen, Mangelware. Hilfsweise lässt sich aber die Veränderung seit einem Basisjahr betrachten. Gemessen daran sind die Lohnkosten in Griechenland seit 2000 stärker gestiegen als im Euroraum insgesamt. Auch in Irland stiegen die Lohnstückkosten überdurchschnittlich. Verglichen mit den Mittelmeerstaaten verbesserte sich die Position Irlands allerdings. Bis Q3 2009 sind die Lohnstückkosten in Irland von ihrem Hoch bereits um fast 7 % gefallen. Damit verbessern sich die Chancen, dass die Exporte in der kommenden Expansion der wohl zunächst eher schwachen Binnennachfrage unter die Arme greifen können und die irische Wirtschaft auf ihren Wachstumstrend zurückkehrt. Kräftiges Bevölkerungswachstum Irische Lohnstückkosten fallen wieder Bevölkerung, Veränderung gegenüber Vorjahr in % Lohnstückkosten, Index, Q1 2000 = 100 3 3 150 2 2 140 1 1 130 0 120 150 Nettozuwanderung 0 -1 natürliches Wachstum -2 -3 1988 1990 1992 1994 1996 1998 2000 2002 2004 2006 2008 Quellen: CSO, Helaba Volkswirtschaft/Research -1 Griechenland 130 120 Eurozone 110 -2 100 -3 90 140 Irland 110 100 90 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 Quellen: EcoWin, OECD, Helaba Volkswirtschaft/Research Helaba Volkswirtschaft/Research · 11. Mai 2010· © Helaba 7 Länderfokus: Irland Fazit: Ein schwieriger Weg, aber die Erfolgsaussichten sind nicht schlecht Angesichts der beachtlichen Risiken für den öffentlichen Haushalt, vor allem seitens des Bankensystems, ist trotz der verglichen mit Griechenland guten Lage Irlands nicht auszuschließen, dass das Land letztlich gezwungen sein könnte, Finanzhilfen der EU und des IWF in Anspruch zu nehmen. Kurzfristig besteht hierbei insbesondere die Gefahr, dass Panik an den Finanzmärkten Investoren dazu bewegen könnte, nicht mehr zwischen Risiken zu differenzieren, sondern ihre Mittel nur noch den sichersten Schuldnern anzuvertrauen. Klarer Konsolidierungskurs Sowohl die Fundamentaldaten wie auch das politische Umfeld geben für Irland aber Anlass zur Hoffnung, dass sich die Lage stabilisieren wird. Obwohl die irische Regierung sich auf eine Dreiparteienkoalition stützt, sind von der Seite der Politik derzeit keine Querschüsse zu erwarten. Den Verantwortlichen ist der Ernst der Lage bewusst. Die nächsten Wahlen zum Dáil (Unterhaus) stehen erst 2012 an. Zudem profitiert die Glaubwürdigkeit der Regierung davon, dass Premier Cowen nicht wie sein Vorgänger von Korruptionsvorwürfen und einer zu engen Verstrickung mit der Bauindustrie belastet ist. Der harte Sparkurs zeigt, dass die Regierung entschlossen ist, die Lage aus eigener Kraft in den Griff zu bekommen. Ein mittel- bis langfristig kräftigerer Wachstumstrend ermöglicht einem Land, höhere Zinsen und/oder höhere Defizite zu tragen, ohne dass es zu einer Schuldenspirale kommt. Hierfür ist Irland vergleichweise gut positioniert. Allerdings setzt ein geordnetes Abarbeiten der Probleme des Bankensystems und ein Abbau der Schulden voraus, dass sich die Lage an den Finanzmärkten nachhaltig beruhigt und es nicht zu einer „Ansteckung“ kommt. Die konzertierte Aktion von EUKommission, Regierungen und EZB am vergangenen Wochenende wirkt in diese Richtung. Es ist schwer vorstellbar, dass die EU die Iren fallen lassen würde, nachdem sie der griechischen Regierung mit einem so massiven Einsatz ausgeholfen hat. Wirtschaftsdaten und Prognosen Irland Nominales BIP Reales BIP-Wachstum BIP pro Kopf Bevölkerung Arbeitslosenrate (ILO) Inflationsrate (HVPI) Staat Einnahmen Ausgaben Budgetsaldo Struktureller Saldo Schulden Leistungsbilanz Handelsbilanzsaldo Leistungsbilanzsaldo 2008 2009 2010p 2011p 181,8 -3,0 41131 4,42 6,3 3,1 159,2 -7,0 35695 4,46 11,6 -1,7 155,2 -1,0 35683 4,35 14,0 -1,5 158,8 1,5 37362 4,25 14,5 0,8 BIP 34,7 42,0 -7,2 -7,0 79,8 43,9 34,1 48,4 -14,3 -9,4 104,7 64,5 -11,6 -9,2 77,9 -10,0 -8,5 82,9 Mrd € % des BIP Mrd € % des BIP 28,8 15,8 -9,4 -5,2 38,7 24,3 -4,8 -3,0 -1,0 1,0 Mrd € % gg Vj € Mio. % % gg Vj % des % des % des % des Mrd € % des BIP BIP BIP BIP p = Prognose Quellen: EIU, EcoWin, CSO, Eurostat, Helaba Volkswirtschaft/Research % Helaba Volkswirtschaft/Research · 11. Mai 2010· © Helaba 8