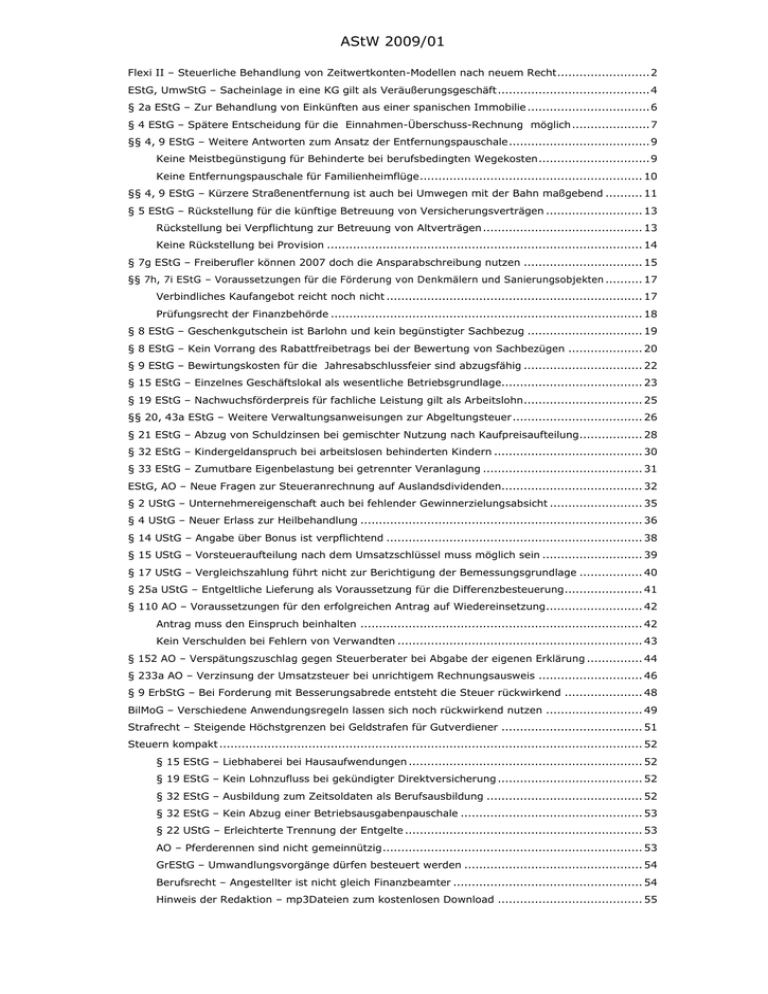

Aktuelles aus dem Steuer- und Wirtschaftsrecht

Werbung