Thema_Nr_841_Weltwaehrungssystem.

Werbung

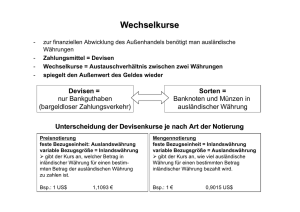

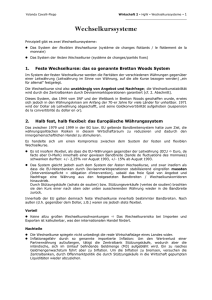

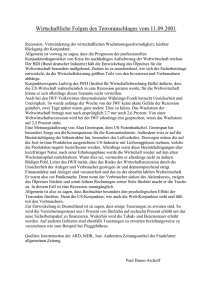

841 Weltwährungssysteme: Beschreiben Sie die Entwicklung des Geldes, seinen Bezug zum Wert und seine Rolle in modernen Kapitalmärkten. Definitionen und Begriffe Unter Weltwirtschaft versteht man grundsätzlich alle Beziehungen und Verflechtungen, die durch den internationalen Handel, Bewegung von Kapital und Arbeit zwischen den Volkswirtschaften entstehen. Seit dem 2. Weltkrieg werden die internationalen wirtschaftlichen Aktivitäten und Beziehungen von internationalen Organisationen wie dem Internationaler Währungsfonds IWF, der Weltbank, der World Trade Organisation (WTO), der Organisation for Economic Cooperation and Development (OECD) oder der World Intellectual Property Rights Organisation (WIPO) überwacht und reguliert. Zu den neuen Akteuren der Weltwirtschaft gehören unter anderem die Multinationalen Konzerne (Multinational Corporations, MNCs), die sowohl untereinander agieren als auch in engem Kontakt mit den Regierungen stehen und Einfluss auf die Politik nehmen. Auch die Nicht-Regierungsorganisationen (NonGovernmental Organisations, NGOs) gewinnen immer mehr Einfluss. Die Vielzahl der Akteure bedingt, dass die „Weltwirtschaft“ eng vernetzt mit Politik und kulturellen Strömungen ist. Daher ist der Begriff „internationale (oder globale) politische Ökonomie“ angebracht. Die Weltwirtschaftsordnung ist das System aller vertraglichen Regelungen der internationalen Wirtschaftsbeziehungen. Das Hauptelement der heutigen Welthandelsordnung ist die Welthandelsorganisation (WTO). Als Weltfinanzsystem bezeichnet man die zugrunde liegende Mikrostruktur für die Abwicklung von Finanzaktionen, wobei die Finanzinstitute und Märkte für Finanztransaktionen das Rückgrat des Weltfinanzsystems bilden. Das Weltwährungssystem ist die Gesamtheit aller institutionellen und praktischen Regelungen, die die reibungslose Durchführung von zwischenstaatlichen wirtschaftlichen Transaktionen gewährleisten. Zu diesen Transaktionen zählen insbesondere der Zahlungs- und Kreditverkehr. Zum Weltwährungssystem gehören vor allem die Vereinbarungen, die innerhalb des IWF, der OECD, BIZ und der EU getroffen wurden. Weltwährungssystem 1. Währungsordnungen Es gibt unterschiedliche Währungssysteme. Dazu zählen unter anderem das System fester Wechselkurse (wie das Bretton Woods System fester Wechselkurse von 1945-1973), die Währungsunion (wie die Europäische Währungsunion), der Goldstandard (wie im 19. Jahrhundert) und das System flexibler Wechselkurse (flexible Wechselkurse zwischen den G-8 Ländern heute). Bei der Einführung eines Währungssystems ist zu beachten, dass die drei Ziele: 1. freier Kapitalverkehr, 2. Autonomie der Geldpolitik und 3. stabile Wechselkurse nicht gleichzeitig erreicht werden können. Sollen insbesondere die Wechselkurse stabil gehalten werden, muss man entweder auf eine eigenständige Geldpolitik wie im Goldstandard verzichten oder auf die Kapitalverkehrsfreiheit wie im Bretton Woods System fester Wechselkurse. Bevorzugt man eine Kapitalverkehrsfreiheit und möchte die Eigenständigkeit der Geldpolitik bewahren, so muss man die Stabilität der Wechselkurse aufgeben. Bevorzugt man ein System fester Wechselkurse bei einer gleichzeitigen Wahrung der eigenständigen Geldpolitik, so muss die Kapitalverkehrsfreiheit eingeschränkt werden. Die Wahl des Währungssystems wird grundlegend von nationalen Interessen und internationalen Verflechtungen beeinflusst. Ein Land, das im hohen Maße von Exporten abhängig ist, enge Handelsbeziehungen mit seinen Nachbarn unterhält und in dem der Exportsektor politisch sehr einflussreich ist, wird ein System fester Wechselkurse befürworten. Beispiele hierfür sind das Europäische Währungssystem und die Europäische Währungsunion. Bei Beibehaltung der Kapitalmobilität und bei Einführung einer gemeinsamen Währung muss die nationale Geldpolitik aufgegeben werden. Ist für ein Land die eigenständige Geldpolitik wichtiger und der Finanzsektor sehr einflussreich, der Einschränkungen der Kapitalverkehrsfreiheit ablehnt, so wird das entsprechende Land Wechselkursstabilität zugunsten von Kapitalverkehrsfreiheit und Autonomie der Geldpolitik aufgeben. Ein Beispiel hierfür sind die USA seit den 1970er Jahren. Beispiele System flexibler Wechselkurse In einem System flexibler (freier, floatender, schwankender) Wechselkurse ergibt sich der Gleichgewichtskurs durch das freie Spiel der Marktkräfte am Devisenmarkt: Devisenangebot und Devisennachfrage. Umtausch der Devisen in Inlandswährung, beziehungsweise Umtausch der Inlandswährung in Devisen ist nur am Devisenmarkt, nicht bei der Zentralbank möglich. System fester Wechselkurse Im System fester Wechselkurse sind die Notenbanken verpflichtet, ausländische Währungen zu einem gesetzlich festgelegten oder vertraglich geregelten, fixierten Kurs in inländische Währung umzutauschen. Der Kurs ist zu anderen Währungen fixiert, wie etwa der des Yuan Renmimbi zum Dollar. Die Notenbanken sind verpflichtet, diesen Kurs zu halten. Im Falle eines Abwertungsdrucks auf die inländische Währung sind sie verpflichtet, diese auf dem Devisenmarkt anzukaufen, so dass das Angebot der inländischen Währung sinkt und folglich ihr Preis wieder steigt. Ist der Abwertungsdruck durch Inflation im Inland entstanden, müssen sie die Geldmenge reduzieren. Es können auch andere Länder in die Breche springen, und Stützungskäufe tätigen, sogar China selbst kauft Dollar, um den Verfall gegenüber dem Yuan einzudämmen. Goldstandard Im Goldstandard legt jedes beteiligte Land den Wert seiner Währung zum Gold fest. Innerhalb des klassischen Goldstandards des 19. Jahrhunderts betrug der Preis einer Unze Gold in New York um 1914 zum Beispiel 20 Dollar und in Großbritannien 5 Pfund. Dadurch ergab sich ein fester Wechselkurs zwischen dem US-Dollar und dem Pfund von 4:1. Charakteristika: 1. Der Wert des Geldes ist an das Gold gebunden 2. Papiergeld kann jederzeit in Gold umgetauscht werden 3. Der freie Kapitalverkehr ist garantiert Formen: Goldumlaufwährung mit Goldmünzen als Zahlungsmittel: Vollwertige Goldmünzen fungieren als Geld. Entwickelte Goldumlaufwährung: Neben den Goldmünzen sind auch Banknoten im Umlauf. Die Zentralbank hat die Verpflichtung diese Banknoten gegen Gold umzutauschen, da sie eine Forderung auf die eigentliche Währung, das Gold waren. Goldkernwährung: Dieses System dominierte vor dem ersten Weltkrieg. Hierbei ist Gold nicht mehr das eigentliche Zahlungsmittel, aber bei der Zentralbank eintauschbar. Die Geldmenge ist nicht mehr durch Gold gedeckt, kann also größer sein; das Deckungsverhältnis kann einer Geldpolitik und damit Konjunktursteuerung dienen.(England hatte z.B. immer 100% Golddeckung) Golddevisenwährung: Neben Gold hält die Zentralbank als Reserve in diesem System auch Devisen eines Landes mit einem Goldstandard, also in Gold einlösbare Devisen. Ein Beispiel hierfür ist der Golddollarstandard der Zwischenkriegszeit. Interaktion von Goldproduktion und Preisniveau zur Sicherung der Preisniveaustabilität: Die gleichmäßige Gold- und Geldversorgung wird durch die Interaktion von Goldproduktion und Preisniveau gesichert. Eine ansteigende Goldproduktion führt zu einer steigenden Geldmenge. Die steigende Geldmenge führt zu Inflation, also steigenden Preisen. Durch das steigende Preisniveau steigen die Kosten der Produktion von Gold. Dahingegen bleibt der Goldpreis, wie bereits erwähnt, gleich. Durch die steigenden Produktionskosten wird weniger Gold produziert/abgebaut und die daraus folgende Geldschöpfung geht wieder zurück. Folglich sinkt das Preisniveau wieder. Durch die Interaktion von Goldproduktion und Preisniveau wird ein langfristig stabiles Preisniveau gesichert. Kurzfristig kann es zu Schwankungen kommen. Hier muss angemerkt werden, dass eine Innovation der Goldproduktion, die zu einer langfristigen Verbilligung der Produktion führt, das Preisniveau dauerhaft verändert. Goldarbitrage zur Sicherung der Stabilität der Wechselkurse: Die Stabilität der Wechselkurse wird durch die Goldarbitrage gesichert. Dieser Mechanismus lässt sich am besten anhand eines Beispiels verdeutlichen: In Land A kommt es aufgrund steigender Importe aus Land B zu einer steigenden Nachfrage nach Devisen. Durch diese steigende Nachfrage ist das Gleichgewicht am Devisenmarkt gestört: durch das steigende Angebot der Währung des Landes A wird die Währung des Landes abgewertet. Durch die steigende Nachfrage nach der Währung des Landes B, wird diese Währung aufgewertet. Der Anstieg des Wechselkurses führt dazu, dass der Goldpreis in Land A relativ zu dem in Land B sinkt. Arbitrageure werden nun im Inland Gold zu einem geringeren Preis kaufen und in Land B verkaufen, wobei sie das ausländische Geld auf dem Devisenmarkt gegen ihre eigene Währung umtauschen. Dadurch steigt das Angebot der Währung des Landes B, so dass der Preis der Währung fällt. Dahingegen steigt die Nachfrage nach der Währung des Landes A, wodurch der Preis der Währung steigt. Die Währung des Landes A wird wieder aufgewertet, die Währung des Landes B wird abgewertet. Dadurch steigt der Goldpreis wieder in Land A, während der Goldpreis in Land B sinkt. Der Wechselkurs hat sich wieder stabilisiert. Dieser Mechanismus funktioniert nur, wenn sich die Goldarbitrage auch lohnt. Das heißt, dass die Erträge aus den Preisdifferenzen die Kosten der Goldarbitrage, also des Goldexportes/importes übersteigen. Die Punkte, an denen sich die Goldarbitrage rentiert, sind der Goldimport- und Goldexportpunkt. Zwischen diesen Punkten ist die Goldarbitrage zu gering, da die Kosten den Ertrag überschreiten. Folglich greift der Stabilisierungsmechanismus hier nicht, und die Wechselkurse können frei schwanken. Geldmengenpreismechanismus und Geldmengenzinsmechanismus: Beide Mechanismus sollen anhand eines Beispiels illustriert werden: Angenommen wird wieder, dass Land A aufgrund eines exogenen Schocks mehr Güter aus Land B nachfragt als umgekehrt. Land A hat gegenüber Land B ein Handelsbilanzdefizit, wohingegen Land B einen Handelsbilanzüberschuss hat. Folglich kommt es zu einem Goldabfluss aus Land A nach Land B, wodurch die Zahlungsbilanz in beiden Ländern ins Ungleichgewicht gerät. Durch den Goldfluss von Land A nach Land B verringert sich die Geldmenge in Land A, wohingegen sie in Land B steigt. Geldzinsmechanismus: Durch die steigende Geldmenge in Land B sinken nun die Zinsen, wobei die Zinsen in Land A aufgrund der sinkenden Geldmenge steigen. Durch die höheren Zinsen fließt Kapital von Land B nach Land A. Land A hat eine positive Kapitalverkehrsbilanz, Land B eine negative, die den Handelsbilanzsalden gegenüber stehen. Die Kapitalflüsse von Land B nach Land A finden solange statt, bis sich die Zinsen wieder angeglichen haben. Gleichzeitig steigt die Nachfrage nach Investitionsgütern in Land B, so dass die Importe von Investitionsgütern steigen. Währenddessen sinken die Investitionen in Land A durch die steigenden Zinsen und die Nachfrage nach Investitionsgütern und die Importe gehen zurück. Sowohl die Anpassungen über den Gütermarkt als auch über den Kapitalmarkt tragen dazu bei, dass die Zahlungsbilanzen wieder ins Gleichgewicht kommen. Geldmengenpreismechanismus: Mit dem Anstieg der Geldmenge in Land B steigt in Land B die monetäre Nachfrage, während in Land A die monetäre Nachfrage aufgrund der sinkenden Geldmenge fällt. Folglich kommt es zu einem Preisniveauanstieg in Land B und zu einer Preisniveausenkung in Land A, wodurch sich die Waren aus Land A relativ zu denen aus Land B verbilligen (der Wechselkurs ist aufgrund der Goldarbitrage stabil). Dadurch steigen die Exporte von Land A, während die Importe von Land B steigen. Der Goldabfluss von Land A nach Land B kehrt sich um. Die Zahlungsbilanz kommt wieder ins Gleichgewicht. Alle diese Beispiele zeigen, dass die goldgedeckte Währungspolitik sich selbst stabilisiert. Aber zugleich bindet sie die Geldmenge an die Menge des verfügbaren Goldes, die langsam steigt und nicht an die Industriegüterproduktion oder den Produktivitätszuwachs einer evolvierten arbeitsteiligen Wirtschaft. Daher ist die Golddeckung nur mehr historisch von Bedeutung. 2. Geschichte des Weltwirtschaftssystems Zwischen der Entwicklung der Weltwirtschaftsordnung und der Weltwirtschaft besteht eine starke Wechselwirkung. Die Einflussnahme der Weltwirtschaft auf die Ordnung bemerkt man z.B. in der Zunahme der Kapitalströme in den 1960er Jahren, die eine Reform der festen Wechselkurse des Bretton Woods Systems bedingt hat. Ein weiteres Beispiel ist die Zunahme des Dienstleistungsverkehrs, der die Schaffung des GATS (General Agreement on Trade in Services) innerhalb der WTO bedingt hat. Andererseits beeinflussen internationale Regelungen die Entwicklung der Weltwirtschaft. Ein Beispiel hierfür sind zwei Prinzipien im GATT, die „NichtDiskriminierung“ und die „progressive Liberalisierung“. Diese Prinzipien haben zu einer weit reichenden Liberalisierung des internationalen Handels und folglich zu einer Zunahme des Güterverkehrs geführt. 2.1. Die Anfänge Das Weltwirtschaftssystem, das in unterschiedlicher Tiefe fast die gesamte Welt umspannt, hat sich erst im Zuge der Industrialisierung und der Transportrevolution (Schifffahrt und Eisenbahn) im 19. Jahrhundert entwickelt. Im Mittelpunkt der internationalen Handels- und Kapitalströme stand Großbritannien mit seinem Finanzzentrum London. Zwar waren die Kapitalströme im Vergleich zum Bretton Woods System fester Wechselkurse sehr frei, doch waren die Handelsströme noch relativ beeinträchtigt. In fast allen Ländern, außer in Großbritannien, das seit 1846 mit der Abschaffung seiner Getreidezölle eine Freihandelspolitik verfolgte, herrschte eine Politik der Hochzölle vor. International kam es nur um 1860 zu einem kurzlebigen und regional sehr begrenzten Abbau von Handelshemmnissen ("Cobden-Chevalier" Abkommen zwischen Großbritannien und Frankreich; diesem Abkommen schlossen sich der Deutsche Zollverein, Belgien, Italien und die Schweiz an). Das internationale Weltwirtschaftssystem, insbesondere das Finanzsystem (der erste Goldstandard) vor dem Ersten Weltkrieg beruhte zum einen auf der passiven Hegemonie Großbritanniens. Die anderen Staaten kooperierten freiwillig oder ohne Vorstellung von einer Alternative, indem sie sich etwa an den internationalen Goldstandart hielten, der nicht vertraglich abgesichert war. Internationale Wirtschaftskooperation wurde nicht wie heute durch formelle internationale Institutionen wie die WTO, den IWF oder die OECD reguliert, sondern wurde von informellen Institutionen ohne festgeschriebenes Regelwerk bestimmt. Dabei hingen die wirtschaftliche Kooperation der Länder und die Funktionstüchtigkeit des Weltwirtschaftssystems insgesamt stark von internationalen und nationalen politischen und wirtschaftlichen Umständen ab. 2.2. erste Rückschläge Politische und wirtschaftliche Entwicklungen in den 1880er Jahren bewirkten eine Rückkehr zum Protektionismus. Nur Großbritannien verfolgte weiterhin eine Freihandelspolitik. Als die USA 1870/80 begannen, billiges Getreide nach Europa zu exportieren, was einen erheblichen Druck auf die finanzielle Lage europäischer Bauern ausübte, kehrte Europa mit Ausnahme Großbritanniens zum Protektionismus zurück, wobei allerdings auch politische, nationale und hegemoniale Motive wirksam wurden. Durch die internationalen Kapitalströme, den internationalen Handel und die weitestgehend uneingeschränkte Migration war der Grad der internationalen Verflechtung vor dem Ersten Weltkrieg bereits sehr hoch. Dennoch war das noch keine „Globalisierung“. Zwar gab es bereits Direktinvestitionen und Unternehmen bauten Produktionsstätten direkt bei den Kunden (an den Absatzmärkten) im Ausland auf, doch gab es dieses weder für Dienstleistungen, noch kam es zu einer internationalen Aufteilung der Produktionsprozesse. Weiter gab es weder internationalen Organisationen, die die Weltwirtschaft regulierten, noch internationale NGOs. Und insgesamt waren weniger Länder als heute in diesen Prozess involviert. 2.3. Die Krise Ausgangspunkt einer Veränderung war dann die Weltwirtschaftskrise 1929. Deren Gründe werden wohl nie erschöpfend verstanden werden können. Zu ihnen zählten die Kriegsreparationen, die die wirtschaftlichen Handels- und Finanzströme verzerrt haben, sowie die politisch und wirtschaftlich bedingten Kapitalfluchten und die wachsenden Zollmauern, sowie die Überproduktion und die sinkenden Landwirtschaftspreise, der Boom in der Baubranche, die strukturellen Schwächen in der Industrieproduktion in den USA und der Börsenkrach 1929 in den USA mit seinen negativen Auswirkungen auf das Konsumentenvertrauen und den Konsum, weiters die nach dem 1.Weltkrieg nicht beendeten Spannungen die Unzufriedenheit mit dessen politischem Ergebnis. Der zweite Goldstandart (Gold – Devisenstandart mit verringerter Deckung) funktionierte nicht andauern. Die Zwischenkriegszeit ist also eine Epoche, in der sich keine funktionierende und stabile Weltwirtschaft etablieren und einpegeln konnte. 2.4. Der Dollar als Leitwährung Schon während des Zweiten Weltkrieges, im Mai 1941 (Leih-Pacht-Abkommen) wurde auf Initiative der USA und Großbritanniens intensiv über eine Neustrukturierung des Weltwirtschaftssystems nachgedacht und verhandelt, da man der Auffassung war, dass Frieden auch eine Folge eines internationalen Währungssystems und freien Welthandels ist. Dazu gab es zwei Vorschläge. Der White-Plan, als amerikanischer Entwurf und der Keynes-Plan, als britischer Entwurf bildeten die Grundlage für das "Joint Statement by Experts on the Etablishment of an International Monetary Fund", welches seinerseits die Basis für die internationale Regierungskonferenz vom 1. bis 22. Juli 1944 im amerikanischen Bretton Woods, New Hampshire war, zu der alle Staaten eingeladen waren, die im Krieg gegen Deutschland und Japan standen. ein. Die Debatte um die Neustrukturierung der Weltwirtschaft wurde in erheblichem Maße durch die Erfahrungen aus der Weltwirtschaftskrise und dem Zweiten Weltkrieg beeinflusst. Die folgenden Erkenntnisse wurden bedacht: dass der Vertrag von Versailles und die Reparationszahlungen mit ihren negativen Auswirkungen auf die Wirtschaft Deutschlands und die internationalen wirtschaftlichen und politischen Beziehungen Fehlentscheidungen gewesen waren; dass ein effektives Friedensmanagement misslungen war; dass die internationale Finanzarchitektur vor dem ersten Weltkrieg und zwischen den Kriegen gezeigt hatte, dass sowohl ein strenger Goldstandard mit international festen Kursen als auch vollständig flexible Wechselkurse nicht in der Lage gewesen waren, ein stabiles Währungssystem zu schaffen; das autonome Agieren einzelner Staaten nur zum eigenen Vorteil hatte wohl auch Mitschuld am Ausbruch des 2.Weltkriegs. Dementsprechend glaubte man, dass zukünftige Kriege und Krisen verhindert werden könnten, indem man die wirtschaftlichen Beziehungen zwischen den Ländern intensiviere und somit internationale Abhängigkeiten schaffe. Folglich kam es 1944 im Rahmen des Bretton Woods - Abkommens über das Internationale Währungssystem zur Gründung der International Bank for Reconstruction and Development = IBRD, oft auch nur Weltbank genannt) und den Internationalen Währungsfonds (IWF). Sie sollten eine möglichst offene Welthandelsordnung garantieren. Beide litten jedoch von Anfang an unter dem Handicap, dass trotz intensiver Bemühungen des amerikanischen Finanzministers Henry Morgenthau weder das Abkommen über die Weltbank noch die Vereinbarung über den Währungsfond von der Sowjetunion ratifiziert wurde – wodurch dies auch zu einer Facette des beginnenden kalten Kriegs wurde. Mit den Instrumenten des IWF und der Weltbank - wie später mit dem Allgemeinen Zoll- und Handelsabkommen (General Agreement on Tariffs and Trade = GATT) ließen sich unter amerikanischer Kontrolle die kommunistischen Staaten isolieren. Man sieht also, dass hier Amerika aus der Geschichte gelernt hatte, und den Krieg auch am grünen Tisch und in der Portokasse gewinnen wollte. Die USA waren daher 1944/45 in der Lage, nicht nur die politische und militärische, sondern auch die wirtschaftliche und finanzielle Führungsrolle in der Welt relativ unangefochten zu übernehmen, wobei das in Bretton Woods geschaffene neue Weltwährungssystem ganz in ihrem Sinne wirkte. Die Weltbank wurde mit einem Grundkapital von 7,6 Milliarden Dollar ausgestattet. Das Geld, das nahezu vollständig von den USA stammte, sollte dazu dienen, das kriegszerrüttete Europa wiederaufzubauen und den neu entstehenden Ländern in Afrika, Asien und Lateinamerika bei ihrer Entwicklung zu helfen. Hauptanliegen der Weltbank war es, wirtschaftliches Wachstum zu fördern und Kapital bereitzustellen, um staatliche Eingriffe und damit sozialistische Wirtschaftslenkung unnötig zu machen. Mit den 7,3 Milliarden Dollar, mit denen der IWF ausgestattet wurde, sollten vor allem jene Nationen unterstützt werden, die unter hohen Handelsdefiziten litten. Außerdem sollten die Mittel dazu beitragen, Währungen zu stabilisieren, die unter dem Druck interner wirtschaftlicher Probleme standen. Destruktive Handels- und Währungskriege, die in den dreißiger Jahren den Zusammenbruch der internationalen Ordnung mit verursacht hatten, sollten damit möglichst verhindert werden. Zudem bestanden die amerikanischen Vertreter in Bretton Woods darauf, dass das Wirtschaftssystem der Nachkriegszeit auf Gold und dem US-Dollar als Leitwährung basieren sollte. Da die USA über zwei Drittel der Goldreserven der Welt verfügten, kam diese Forderung nicht überraschend: Washington kontrollierte damit sowohl die Weltbank als auch den Internationalen Währungsfonds. Die Beschlüsse von Bretton Woods traten nach der Ratifizierung durch 28 Staaten am 27. Dezember 1945 in Kraft. Leitwährung Dollar Der ökonomische Aufstieg der USA hatte sich allerdings seit langem angekündigt. Bereits in den Jahren zwischen 1899 und 1902, als Großbritannien im Buren-Krieg gebunden gewesen war, hatten die USA kurzzeitig die Rolle des internationalen Financiers gespielt. In der desolaten Wirtschafts- und Währungssituation nach dem Ersten Weltkrieg hatten die USA dann bis zum Beginn der Weltwirtschaftskrise 1929 England als Finanzzentrum der Welt abgelöst. Schon in den zwanziger Jahren war die Wall Street in New York zum Synonym für wirtschaftliche Macht geworden. Doch erst mit den Vereinbarungen von Bretton Woods wurde diese Rolle der USA festgeschrieben. So wurde der US-Dollar im neuen Weltwährungssystem zusammen mit Gold als internationale Leit-, Reserve- und Transaktionswährung eingesetzt. Der IWF wurde zentrale Institution dieses Währungssystems der westlichen Welt. Die USA verfügten im obersten Verwaltungsgremium des IWF - dem Board of Governors - wie in der Weltbank aufgrund ihrer Einlagen und dem darauf abgestellten Abstimmungsverfahren von Anfang an über eine Sperrminorität. Ohne Zustimmung der USA konnten keine Beschlüsse gefasst werden. Diese Dominanz kommt auch in der Tatsache zum Ausdruck, dass die USA alle bisherigen Präsidenten der Weltbank stellte - unter ihnen der ehemalige amerikanische Verteidigungsminister Robert McNamara -, während im IWF auch andere Länder den Geschäftsführenden Direktor stellen konnten. Insgesamt kontrollierten die USA auf diese Weise im Verein mit den anderen westlichen Industrieländern, deren Finanzminister und Zentralbankpräsidenten sich im "Zehnerclub" des IWF zusammenschlossen, über 70 Prozent aller Währungsreserven der im IWF vereinigten Länder. Amerikanische Banken waren bis Ende der sechziger Jahre die wichtigste Quelle internationaler Kredite. Entscheidungen der amerikanischen Regierung bestimmten die Entwicklung der Weltwirtschaft und der internationalen Kapitalmärkte. Die Sowjetunion und die übrige kommunistische Welt waren davon praktisch ausgeschlossen. Die Weigerung Stalins, die Vereinbarungen von Bretton Woods zu unterzeichnen, führte die UdSSR in wirtschaftliche und finanzielle Isolierung und zwang sie dazu, eine eigene Wirtschaftsgemeinschaft mit entsprechendem Finanzsystem in Gestalt des Rates für Gegenseitige Wirtschaftshilfe (RGW) aufzubauen. Die Konkurrenzsituation, die im machtpolitischen und ideologischen Bereich bestand, entwickelte sich damit auch auf ökonomischem Gebiet. Daneben führte die Konferenz 1947 zur Unterzeichnung des „General Agreements on Tariffs and Trade“ (GATT). Das neue Weltwirtschaftssystem sollte dabei einerseits relativ liberal und marktorientiert sein und eine internationale Arbeitsteilung und Integration in EINE Weltwirtschaft ermöglichen, ohne aber die Integrität und Souveränität der Staaten zu sehr zu beengen. Dieser Kompromiss wird oftmals als „Embedded Liberalism“ bezeichnet und spiegelt sich sowohl im GATT als auch im IWF wider. Ziel des IWF war eine Neuordnung der internationalen Währungsbeziehungen und die Erleichterung und Steigerung des Welthandels durch die Stabilisierung der Währungen im Rahmen geordneter Währungsbeziehungen. Beide Ziele sollten durch folgende Komponenten erreicht werden: eine gesteigerte Konsultation, einem einfacheren Zugang zu Informationen, einer größeren internationalen währungspolitische Zusammenarbeit, Herstellung der Konvertibilität der Währungen, Errichtung eines multilateralen Zahlungssystems zur Beseitigung von Devisenbeschränkungen, Errichtung eines Systems zur Behebung von Zahlungsbilanzungleichheiten. Der IWF ist eine monetäre Institution zur Überwachung des Weltwirtschaftssystems und hat sowohl eine ordnungspolitische, finanzielle als auch beratende Funktion, die eng miteinander verbunden sind. Ursprünglich galten im Bretton Woods System feste Wechselkurse, die nach Gold- oder Dollarparitäten festgelegt waren. Alle Mitgliedsstaaten legten den Wert ihrer Währung in Gold beziehungsweise $ mit dessen Goldwert von 1944 und einer Schwankungsbreite von ± 1% fest. Die Wahl auf den Dollar fiel nicht nur wegen der kriegsentscheidenden Rolle auf die USA, sondern weil der Dollar bereits international verwendet wurde und durch die immensen Goldreserven gedeckt war. Neben der Sicherung der Wechselkursstabilität und der freien Austauschbarkeit der Währungen sollten wettbewerbsbedingte Währungsentwertungen verhindert werden. Nur bei fundamentalen Ungleichgewichten der Zahlungsbilanz konnten Paritäten nach Konsultation mit dem IWF verändert werden. Aufgrund der Wahl der festen Wechselkurse und dem Wunsch, die Autonomie über die nationale Geld- und Wirtschaftspolitik beizubehalten, musste die Freiheit der internationalen Kapitalströme eingeschränkt werden. Als flankierende Maßnahme für die Stabilisierung der Wechselkurse wurde das GATT installiert. Bis zur Gründung der WTO am 1.1.1995 war das GATT ein multilaterales Handelsabkommen, keine internationale Organisation. Zwar hatte es intensive Bemühungen zur Gründung einer internationalen Handelsorganisation, der „International Trade Organisation“(ITO) gegeben, doch waren diese aufgrund internationaler Divergenzen zwischen den USA und Großbritannien als auch innenpolitischen Schwierigkeiten in den USA gescheitert. Ziele des GATT und heute der WTO waren die Erhöhung des Lebensstandards, Förderung des wirtschaftlichen Wachstums Förderung der Beschäftigung die Steigerung des Realeinkommens Schaffung größerer internationaler Interdependenzen durch die Intensivierung des internationalen Güteraustauschs. Dies sollte vor allem über den Zollabbau erreicht werden. Insgesamt trug das GATT zur weltwirtschaftlichen Prosperität der Nachkriegszeit bei, wobei Zölle auf industrielle Produkte massiv abgebaut wurden und der Welthandel durch Prinzipien wie NichtDiskriminierung, Transparenz und die unbedingte Meistbegünstigung gefördert wurde. Kontext: Gründung der UNO Unmittelbar nach der Konferenz von Bretton Woods trafen sich die Alliierten erneut diesmal in Dumbarton Oaks in der amerikanischen Hauptstadt Washington -, um die Gründung einer weiteren Organisation vorzubereiten, die die Nachkriegswelt bestimmen sollte. Vom 21. August bis 7. Oktober 1944 berieten hier Vertreter der USA, Großbritanniens, Chinas und der Sowjetunion über eine neue Weltorganisation als Ersatz für den Völkerbund. Es wurde vereinbart, eine Organisation der Vereinten Nationen (United Nations Organization = UNO) zu errichten, die aus einer Vollversammlung und einem Sicherheitsrat bestehen sollte. In der Vollversammlung sollten alle Nationen vertreten sein, aber die wirkliche Macht sollte bei den zwölf Mitgliedern des Sicherheitsrates liegen. Unter ihnen sollte es fünf ständige Mitglieder mit Vetorecht geben (die USA, Großbritannien, Frankreich, die Sowjetunion und China), während die übrigen sieben Sitze nach dem Rotationsprinzip abwechselnd an andere Mitgliedstaaten der UNO vergeben werden sollten. Diese Vereinbarungen wurden anschließend auf der Gründungskonferenz der Vereinten Nationen festgeschrieben, die im Mai 1945 in San Francisco begann und mit der Unterzeichnung der UN-Charta am 26. Juni 1945 endete. Der Gründungsvertrag trat nach der Ratifizierung durch die Mitgliedstaaten am 24. Oktober 1945 in Kraft. 2.5. Die Ölkrise als Beginn der Schleudertour In den 1970er und 1980er Jahren standen die Weltwirtschaft und das Weltwirtschaftssystem vor einigen grundlegenden Herausforderungen. In den 1970er Jahren sind insbesondere die Ölschocks zu nennen, während die 1980er Jahre von der Finanzkrise in Lateinamerika geprägt wurden. Nach dem Zusammenbruch des Systems fester Wechselkurse 1973 änderten sich die Aufgaben des IWF grundlegend. Von einer Liquiditätsquelle für die Industrienationen nach dem Zweiten Weltkrieg und der Wächterin über die vereinbarten festen Wechselkurse entwickelte sich der Fonds zu einer Organisation, die bis heute eine sehr wichtige Liquiditätsquelle für Entwicklungsländer in Zahlungsbilanzschwierigkeiten darstellt. Doch auch das GATT stand in den 1970er Jahren neuen Herausforderungen, insbesondere dem Abbau nicht-tarifärer Handelshemmnisse (NTBs), gegenüber. Handelsliberalisierung fand dabei immer mehr hinter den Grenzen eines Landes statt und berührte zunehmend Bereiche, die bislang nicht mit Handelspolitik in Verbindung gebracht wurden, wie nationale Regulierungen. Dies war einerseits durch den bereits sehr fortgeschrittenen Zollabbau bedingt, wodurch die zweite Schicht des Protektionismus, die „behind the boarder barriers“ freigelegt wurde. Andererseits kam es immer mehr zum Handel von Dienstleistungen, der Direktinvestitionen und die Niederlassung von Unternehmen mit sich bringt, die nicht von Zöllen, jedoch von NTBs, wie staatlichen Regulierungen, Präferenzen in der nationalen Auftragsvergabe etc., betroffen ist. Folglich wurden nun NTBs stärker wahrgenommen. Gleichzeitig kam es in den 1970 Jahren parallel zum Zollabbau zu einem Aufleben der NTBs: da unter dem GATT abgebaute Zölle generell nicht wieder erhöht werden können, griffen die Regierungen auf andere Schutzmaßnahmen zurück. Der Abbau dieser nicht-tarifären Handelshemmnisse hat sich im Vergleich zum Zollabbau als erheblich schwieriger erwiesen. Seit Mitte der 1990er Jahre ist es zu neuen Veränderungen in der Weltwirtschaft gekommen. Wir stehen heute einer fortschreitenden Globalisierung gegenüber, die deutlich andere Züge trägt, als dies noch vor 20 oder 30 Jahren der Fall war. So haben sich die Interdependenzen durch den internationalen Handel, die grenzüberschreitende Tätigkeit von Unternehmen (langfristigen Direktinvestitionen) und die zunehmenden grenzüberschreitenden Kapitalströme zwischen den Ländern erheblich verstärkt. Vorangetrieben wird diese Entwicklung durch den enormen technischen Fortschritt und die Liberalisierung der Märkte (Güter-, Dienstleistungs- Kapitalmärkte). Neuerdings werden nicht mehr Fabriken ins Ausland verlegt, sondern auf einem kleineren Maßstab Teile von Produktionsreihen je nach Allokationsvorteilen über die ganze Welt gestreut. MNCs produzieren nicht mehr nur bei den Konsumenten Vorort, um Transportkosten und Transaktionskosten zu sparen. Vielmehr werden die Schritte der Produktion in den Ländern getätigt, die diesbezüglich einen komparativen oder technologischen Vorteil besitzen. So werden zum Beispiel die arbeitsintensivsten Produktionsschritte eines Fertigungsprozesses in Entwicklungsländern getätigt. Die Forschung und Entwicklung von neuen Technologien und Produkten wird dahingegen in hoch entwickelten Industrieländern durchgeführt. Neben dieser Entwicklung ist der sichtbarste Ausdruck des Wandlungsprozesses in der Weltwirtschaft die fortschreitende Vernetzung der nationalen Kapitalmärkte zu einem wirklich internationalen Kapitalmarkt. Diese Entwicklungen machen eine Neuorientierung und zahlreiche Reformen der Weltwirtschaftsordnung erforderlich. So ist zum Beispiel die Reform des Internationalen Währungsfonds ein wesentlicher Bestandteil der internationalen Weltwirtschaftsdebatte. 2.6. Dissipation und Entropie Das Weltwirtschaftssystem hat nicht nur intensivste internationale Verflechtung, sondern auch eine Spezialisierung und Fragmentierung erlitten. Die Entwicklungsländer werden teilweise ausgeschlossen, teilweise sind sie selbst nicht in der Lage, Produktionsstrukturen internationalen Niveaus bereitzustellen. So spielt sich die Globalisierung weitgehend zwischen den relativ homogenen Ländern der OECD und einigen schnell wachsenden Schwellenländern ab. Das zweite Spannungsverhältnis der Weltwirtschaft liegt insbesondere zwischen den internationalen Entwicklungen und den nationalen Forderungen der Bevölkerung und der Politik. So zeichnet sich das internationale System durch eine fortschreitende Interdependenz aus. Andererseits fühlt sich die Bevölkerung von der stetig fortschreitenden Globalisierung bedroht (Arbeitsplatz, Einkommen, soziale Sicherheit, Umweltstandards) und fordert größere Absicherungen vom Staat. Der Staat muss auf beide Trends eingehen. Dieses ist aber nicht immer möglich, da die Handlungsfreiheit von Regierungen bezüglich nationaler Forderungen zum Teil durch die internationalen Verträge und Zugeständnisse eingeschränkt ist. 3. Eine kurze Geschichte des Geldes Was ist Geld? Ein allgemein anerkanntes Tauschmittel, ein Wertaufbewahrungsmittel, eine Recheneinheit, mit der alle Güter und Leistungen vergleichbar und addierbar sind. Der französische politische Philosoph, Schriftsteller und Musiktheoretiker JeanJacques Rousseau schrieb im 18. Jahrhundert dazu: "Das Geld, das man besitzt, ist das Mittel zur Freiheit, dasjenige, dem man nachjagt, das Mittel zur Knechtschaft." Geld als Geltungsmittel Das "Geltungsmittel" Geld hat einen Jahrtausende dauernden Entwicklungsprozess durchgemacht. Der heutige Begriff Geld stammt aus dem mittelhochdeutschen Wort gelt, ist abgeleitet vom ursprünglichen "abgelten", "entgelten" - was nichts anderes bedeutet als "bezahlen" oder "eine Schuld zahlen". Geld bedeutet aber auch das, was "gilt", und wer Geld besitzt, besitzt gleichzeitig viel "Geltung". Das erste Geld Das erste Geld, so wird allgemein vermutet, wurde etwa um 4.500 v. Chr. in Mesopotamien benutzt. Aus den Keilschrifttexten geht hervor, dass zu jener Zeit notwendige Zahlungen in Silber getätigt worden sind. Das erste Metallgeld wurde etwa 2.000 v. Chr. im Mittelmeerraum verwendet. Es handelte sich dabei um Miniaturhaustiere aus Bronze. Dass sich das Metallgeld in der Folgezeit sehr schnell verbreitete, dürfte vor allem darin begründet sein, dass die Tauschgeschäfte, die bis dahin getätigt wurden, nur sehr ungenau waren und vor allem zur Täuschung geradezu einluden. Um 1.500 v. Chr. gab es bereits "Preislisten". Auf einer Tafel wurde niedergeschrieben, welche Preise für bestimmte Waren zu zahlen waren: Ein Schekel Silber besaß den Gegenwert von drei Maßen Gerste, zwölf Minen (Gewicht 436,6 Gramm) Wolle, zehn Minen Bronze oder drei Maßen Sesamöl. Auch die Ägypter entwickelten im 14.Jhd. v.Chr. ein Zahlungssystem mit abgewogenem Metall - Gold, Silber, Kupfer. Dieses Geld hatte unterschiedliche Formen, wie Barren oder Ringe. Stein- und Muschelgeld Weit verbreitet zu finden ist das so genannte Natural- oder Warengeld: z.B. Steingeld in Ozeanien, Ring- und Schmuckgeld in Neu Guinea und im Südpazifik, Muschelgeld in Afrika und China, Kleidergeld (z. B. Pelze) in Nordamerika und Metallgeld in allen Regionen. Auf den Malediven, später auch auf den Philippinen und den Tongainseln in Polynesien wurden die Kauri-Muscheln verwendet, die in China von 1500 v. Chr. bis 200 n. Chr. als Geldvorläufer diente. Arabische Händler brachten sie von Indien in die Heimatländer und bis nach Westafrika, so dass im 19. Jahrhundert über eine Entfernung von Polynesien bis Mauretanien (ca. 20.000 km) eine erstaunlich weit verbreitete "Leitwährung" bestand. Auf der mikronesischen Südsee-Insel Yap dienten bis 4 m große Steinscheiben als Zahlungsmittel. Hier der Leiter des Geldgeschichtlichen Museums der Kreissparkasse Köln, Thomas Lautz, neben einem "kleineren" Exemplar. Eine Steingeld-"Bank", am Weg aufgestellte, fä genannte Steinscheiben. Viele der Steingeld-Stücke gehören nicht einzelnen Personen, sondern der Dorfgemeinschaft oder dem Männerhaus. Noch wertvoller als Steingeld: Das gau, eine mehr als 2 m lange Kette aus roten Muschelscheiben der Spondylus-Auster. Verziert mit Zähnen des Pottwals und Imitationen aus Knochen. Mit einer solchen Kette konnte man sich von der Blutrache freikaufen. Kleingeld auf Yap: yar nu ao, eine Kette mit anhängenden PerlausterSchalen. Noch heute gelegentlich zum Bezahlen von Feldfrüchten verwendet. Palau, Mikronesien. Esbangel Esebei, High Chief von Meyuns, Ngerkebsang, bei der Herstellung eines toluk genannten Schildpattschälchens, das ausschließlich Geldfunktion besitzt (Foto: 1995). In Palau wird die Tradition der traditionellen Zahlungsmittel, insbesondere von bestimmten Glasperlen, wieder hoch geachtet. Quelle: http://www.geldgeschichte.de/EinfuehrungGGS.aspx Münzen aus Silber und Gold Makedonia, Königreich Philippos II., 359-336 v. Chr.Goldstater, nach 345 v.Chr. Vs.: Belorbeerter Apollokopf, Rs.: Biga mit Wagenlenker, darunter Kantharos. Die ersten bekannten Münzen (aus dem lateinischen moneta), so berichten Historiker, stammen aus dem 7. Jahrhundert v. Chr. im damaligen Königreich Lydien (Lydien entspricht in etwa der heutigen Türkei). Hier wurden abgewogene Geldstücke mit einer Legierung aus Silber und Gold verwendet und mit einer Prägung (Siegel, Stempel, Bild) versehen. Um 680 vor unserer Zeitrechnung prägten die Griechen die ersten flachen, runden Münzen Um 550 v. Chr. verfügten alle wichtigen Handelszentren der damals bekannten Welt über so genannte Münzzentren, wo das Metall entsprechend bearbeitet wurde. Es wird geschätzt, dass zu Zeiten des Dareios ca. 1.500 Tonnen Gold als Münzen im Umlauf waren. Bis zum ersten Weltkrieg spielten Münzen in der Geldwelt eine wichtige Rolle, da es sich bis dahin um die wertvollen Währungsmünzen handelte, die ihren Wert im tatsächlichen Materialwert enthielten - im Gegensatz zu den heutigen Scheidemünzen, die einen höheren Wert repräsentieren. Abb.: China, Fürsten von Jin. Große Spaten- bzw. Gabelspießmünze mit hohler Tülle (kongshoubu) , 602-585 v. Chr. Münzstätte: Hauptstadt Jiang bei Yicheng, oder Xintian bei Houma, Süd-Shanxi. Höhe ca. 15 cm. Rechts: Späte, flache Spaten- oder Bu- Münze (fangzubu) des Fürstentums Wei, ca. 276-221 v. Chr., mit Nennung der Münzstätte Lin (Liulin am Sanchuan He?). Bronze, gegossen. Papiergeld Das erste Papiergeld stammt vermutlich aus China. Ursprünglich handelte es sich dabei um Zahlungsverpflichtungen, die schriftlich niedergelegt wurden. Um 650 nach Christus gab der chinesische Kaiser ”Wertscheine” zum allgemeinen Gebrauch heraus. 1275 schwärmte Marco Polo, dass die Chinesen den Stein der Weisen entdeckt hätten, ”und ich sage euch, dass jeder gern einen Schein nimmt, weil die Leute, wohin sie im Reich des großen Khan auch gehen, damit einkaufen und verkaufen können, so als ob es pures Gold sei”. In Japan breiteten sich die "Quittungen" - die einen bestimmten Wert repräsentierten im 17. Jahrhundert aus. In Europa waren es die Schweden, die sich als erste (1666) des Papiergelds annahmen, nachdem die Vorräte an Silbermünzen knapp geworden waren. Die anderen Europäer sollten bald folgen. Verschwinden Münzen und Scheine? Die heutigen Scheidemünzen sind lediglich Automaten- oder Wechselgeld, die Milliarden Summen, die täglich auf dem Globus hin- und hergeschoben werden, sind unsichtbar, werden per Telefon oder Computer abgewickelt. Münzen und Scheine werden mehr und mehr abgelöst von computerlesbaren Plastikkarten. Mit Geld kann man nicht alles kaufen Elisabeth Nau schrieb 1959 in ihrer Abhandlung "Seit Jahrtausenden begehrt" in der 'Geschichte des Geldes': "Geld ist immer nur Mittel zum Zweck… Unendlich vieles kann man mit Geld kaufen, nicht aber die größten Güter der Menschheit: Gesundheit, Liebe, Freundschaft, Geist und Talent." Die Verwalter des Geldes – oder die geschicktesten Manipulateure? Bereits in der Antike gab es ein primitives Bankwesen Im alten Ägypten wurde bargeldlos über Konten im Staatsspeicher bezahlt Geldhandel fällt in die Zeit Neu-Babyloniens (7.Jhd) Durch viele Staaten im Mittelalter kam es in Italien zu Geldwechslern (banchieri). Das Geld wurde dabei auf dem Tisch (banca) ausgebreitet Einlagen/Kredite gibt es seit dem 13.Jhd. Erste Banken in Italien (Bankbegriffe wie giro = Kreis und bilancia = Waage wurden hier geprägt) Erste Girobank 1407 in Genua Entstehung erste Notenbanken Wende 17./18.Jhd Privatbankiers wurden im letzten Jhd. Großteils durch Großbanken, Aktienbanken ersetzt, die heute die GlobalPlaners darstellen Aber das ist eine andere Geschichte…..