I t - Universität Passau

Werbung

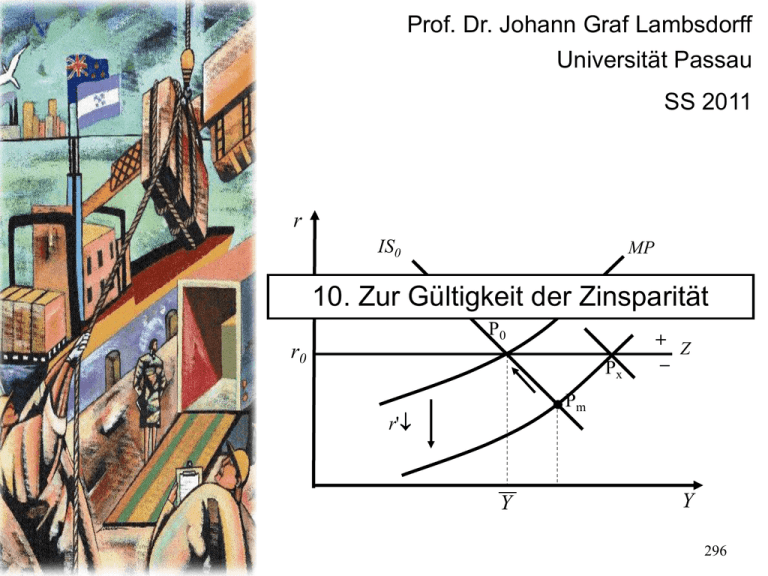

Prof. Dr. Johann Graf Lambsdorff Universität Passau SS 2011 r IS0 MP 10. Zur Gültigkeit der Zinsparität P0 r0 Px + Z – Pm r' Y Y 296 Literatur Jarchow, H.-J. und P. Rühmann (2000): S. 309-319. Isard, P. (1995), Exchange Rate Economics, Cambridge University Press: 74-89. Deutsche Bundesbank, Monatsbericht, Juli 2005: 29-45. http://www.bundesbank.de/download/volkswirtschaft/monatsberichte/2005/200507mb_bbk.pdf Chin, M. und G. Meredith (2004), Monetary Policy and LongHorizon Uncovered Interest Parity, International Monetary Fund Staff Papers, Vol. 51(3), S. 409-430: http://www.ssc.wisc.edu/~mchinn/chinn_meredith_IMFSP.pdf 297 Zur Effizienz des Devisenmarkts • Ein Finanzmarkt wird als effizient bezeichnet, wenn der Marktpreis jederzeit alle für die Preisbildung relevanten Informationen vollständig widerspiegelt. • Lassen sich aufgrund verfügbarer Informationen zusätzliche Gewinne erzielen, so wäre die Bedingung für Markteffizienz nicht erfüllt. • Erst wenn sich auf einem Markt ein Preis bzw. Kurs einstellt, bei dem keine unausgenutzten Gewinnchancen mehr bestehen, reflektiert er sämtliche verfügbaren Informationen. • Ein durchschnittlicher Anleger kann bei Gültigkeit der Effizienzhypothese nicht systematisch den Markt schlagen. 298 • Sind Marktteilnehmer risikoneutral, haben sie homogene Erwartungen, verfügen sie über genügend finanzielle Mittel, vernachlässigen sie Transaktionskosten und sind sie nicht administrativ behindert, so muss der Kassawechselkurs sich so anpassen, dass die ungesicherte Zinsparität gilt. • Dies impliziert, dass die in die Erwartungsbildung über den zukünftigen Wechselkurs eingehenden Informationen sich in dem aktuellen Wechselkurs widerspiegeln. • Der erwartete Wechselkurs muss aber nicht identisch sein mit dem später sich einstellenden Kassakurs, denn der spätere Kassakurs verändert sich mit neuen Informationen. 299 • Rationalität bedeutet, dass alle verfügbaren Informationen in die Bildung des erwarteten Wechselkurses einfließen: werw = E wt+1 / It . • Der erwartete Wechselkurs wird aber abweichen von dem sich später tatsächlich einstellenden Kassakurs, wenn zwischenzeitlich unvorhersehbare und damit neue Informationen auftreten. Diese bewirken einen seriell nicht-korrelierten Zufallsterm, ut, mit Erwartungswert Null wt+1 = werw +ut+1 . • Damit bleibt der erwartete Wechselkurs ein unverfälschter Schätzer des zukünftigen Kassakurses. 300 • Dieser erwartete Wechselkurs wird sich auch als Terminkurs einstellen. Daher folgt dann: i ia wt 1 ut 1 w = 1+ia w • Graphisch lässt sich dies durch eine horizontal verlaufende SHT-Kurve darstellen, da Terminspekulanten hier keine Risikoprämie nehmen. • Diese schneidet die Ordinate bei werw. • In diesem Fall muss dann (im Durchschnitt) die UIP gelten. Marktteilnehmern ist es dann nicht möglich, durch currency carry trades höhere Renditen zu erzielen. 301 • Ein solcher Kurvenverlauf impliziert, dass der Terminkurs wT nicht auf Änderungen der Zinssätze reagiert und in voller Höhe auf Änderungen des erwarteten Wechselkurses. • Der Kassakurs reagiert in voller Höhe auf Änderungen des erwarteten Wechselkurses und gemäß angegebener Gleichung auf Zinsänderungen. • Eine Zinserhöhung im Inland (Ausland) müsste den Kassakurs sinken (steigen) lassen. • Empirische Schätzungen der Wechselkursänderungsrate mit der Zinsdifferenz als abhängiger Variable, also der UIP mit rationaler Erwartungsbildung, bestätigen diese Gleichung aber zumeist nicht. Wie kann dies erklärt werden? 302 1. Risikoprämien • Im letzten Kapitel hatten wir Risikoprämien als Begründung dafür angeführt, dass ein Anstieg des erwarteten Wechselkurses nur zu einem unterproportionalen Anstieg des Terminkurses führt und ein Anstieg der Zinsdifferenz den Kassakurs nur unterproportional beeinflusst. • Diese Argumente legen für die Regression einen geringeren Einfluss der Zinsdifferenz nahe. • Risikoprämien dienen nur als ein Grund unter vielen für ein Versagen der empirischen Schätzung der UIP. Vier weitere Gründe werden wir im Folgenden kennen lernen. 303 2. Peso-Problem • Der mexikanische Peso war seit 1954 fest an den US-Dollar gekoppelt. Allerdings lag der Zinssatz in Mexiko während dieser Zeit stetig über demjenigen vergleichbarer Dollar-Einlagen. • Hierbei bestanden somit Arbitragemöglichkeiten: Eine Verschuldung in den USA und Anlage in Mexiko versprach Gewinnmöglichkeiten, da der Kredit zum gleichen Wechselkurs getilgt werden konnte. • Die UIP war damit verletzt. 304 • Analog hierzu wurde der mexikanische Peso per Termin lange mit einem Abschlag gehandelt, obwohl er nicht (oder erst viel später, nämlich 1976) tatsächlich abwertete. • Die Markterwartungen waren hierbei ex-ante rational. • Aus den ex-post erhobenen Daten lässt sich diese Rationalität aber nicht ablesen. • Da die befürchtete Abwertung des Peso (Dollarkurs steigt) lange Jahre nicht erfolgte, ist der Terminkurs (Peso pro Dollar), zumindest während eines beschränkten Zeitraums der Datenerhebung, ein verfälschter Prädiktor des zukünftigen Kassakurses. 305 • Wir betrachten den Zinssatz i für Mexiko und ia für die USA. Hieraus folgt: • i ia 0 1+ia Dies lässt wt 1 ut 1 w 0 erwarten, im Schnitt eine Aufwertung des Dollar. • Der erwartete Wechselkurs setzt sich zusammen aus dem fixierten Wechselkurs, w, multipliziert mit der Wahrscheinlichkeit von dessen Beibehaltung (1-p), und einem flexiblen Wechselkurs, wflex, im Falle der Aufgabe des Festkursregimes, multipliziert mit der entsprechenden Wahrscheinlichkeit: werw wt 1 ut 1 1 p w pw flex 306 • Daraus folgt: p w flex w wt 1 ut 1 w. • Da wflex>w folgt wt 1 ut 1 w 0 . • Im Mexiko wird ein höherer Zinssatz gesetzt, mit dem gemäß UIP die erwartete Dollaraufwertung gerade ausgeglichen wird. • Die Zufallsvariable ut+1 ist binär. Während der Beibehaltung des Festkurses ist sie negativ. Die jeweils unerwartete neue Information ist, dass der Peso nicht abwertet. • Bei Aufgabe des Festkurssystems ist ut+1 (evtl. stark) positiv (im Mittel also Null). 307 • Eine empirische Schätzung zu einem beschränkten Beobachtungszeitraum, in dem keine Abwertung vorliegt, ist problematisch: Die Verteilung der Zufallsvariablen ist wird dann nur unvollständig wiedergegeben. • Empirische Schätzungen zu einem unvollständigen Beobachtungszeitraum implizieren dann fälschlicherweise, dass Terminspekulanten und Zinsarbitrageure dauerhaft Gewinne erzielen können, weil die Hochzinswährung nicht abwertet. 308 3. Lerneffekte • Marktteilnehmer kennen nicht die zukünftige Zentralbankpolitik. Die Wirtschaftssubjekte erkennen dann evtl. erst sukzessive mit jeder Periode die Ausrichtung der Politik. Sie verarbeiten Information unvollständig und lernen erst aus Erfahrung. • Beispiel: Die EZB entscheide sich, im Zeitpunkt t den Zinssatz über das Niveau des Auslands zu erhöhen, i>ia. • Die Marktteilnehmer erwarten, dass in der nächsten Periode, t+1, wieder eine Angleichung durchgeführt wird, i=ia. 309 • Da die Zinsänderung nur temporär ist, ergibt die Entscheidung der Zentralbank keine neue Information, It , welche die Wechselkurserwartung für t+1 beeinflussen könnte. Der Wert für werw wird daher nicht revidiert. • Aufgrund des hohen Zinsniveaus werden Zinsarbitrageure im Inland anlegen und den Wechselkurs nach unten treiben. Hiermit wird gemäß UIP die Zinsdifferenz gerade ausgeglichen. i ia wt 1 ut 1 w = 1+ia w 310 • Nun sei die Zinserhöhung der Zentralbank aber dauerhafter und werde eine weitere Periode beibehalten. Dies hätten die Wirtschaftssubjekte durchschauen können, lernen es aber erst in der Folgeperiode, t+1. • Sie werden dann den niedrigen Kassakurs eine weitere Periode beibehalten. • Die Erwartung für t+1 einer Erhöhung des Kassakurses auf das alte Niveau stellt sich somit als falsch heraus. • Statt wt+1>w gilt also wt+1=w. Dies wäre vergleichbar mit ut+1<0, aber basierend auf einem Erwartungsfehler in Form einer unvollständigen Informationsverarbeitung in Periode t. 311 • Der ex-ante erwartete Wechselkurs entspricht demjenigen gemäß UIP, er weicht aber systematisch von dem sich später einstellenden Wechselkurs ab. • Die Auswirkung von Zinsänderungen auf den erwarteten Wechselkurs wird damit aufgrund von Lerneffekten systematisch unterschätzt. • Statistisch ausgedrückt, der Fehlerterm, ut, ist korreliert mit der erklärenden Variablen, it, weshalb deren Einfluss verfälscht geschätzt wird. • In Periode t ergibt eine Inlandsanlage eine Überrendite. 312 • Rationale Erwartungen (werw+ut+1=wt+1 mit E(u)=0) würden hingegen als Reaktion auf die über zwei Perioden laufende kontraktive Zentralbankpolitik ein Absenken von werw für t+1 erfordern. • Der Kassakurs in Periode t würde noch stärker sinken und sich daher eine Aufwertungserwartung einstellt, welche den Zinsnachteil des Auslands gerade kompensiert. w ŵ Lernen Rat. Erw. t t+1 t+2 Zeit. 313 4. Spekulative Blasen • Ein Bestandteil der Effizienzhypothese besteht darin, dass ein Wertpapier mit seinen Fundamentalfaktoren bewertet wird: dem Gegenwartswert aller zukünftigen Auszahlungen. • Rationalität kann aber auch mit der Vorstellung einhergehen, dass sich der Wechselkurs immer weiter von einem durch „Fundamentalfaktoren“ bestimmten Gleichgewichtskurs entfernt. • Wird nach einer Wechselkurserhöhung mit einer weiteren Erhöhung des Wechselkurses gerechnet, so werden zusätzliche Devisenkäufe induziert. • Dies bewirkt einen weiteren Anstieg des Wechselkurses. 314 Bezüglich currency carry trades können wir den Zusammenhang folgendermaßen formulieren: Wenn finanzkräftige, international agierende Akteure sich günstig verschulden um in einer hochverzinsten Währung anzulegen, wird diese durch die hohe Nachfrage aufwerten. Dies löst als Kettenreaktion weitere carry trades aus und kann so einen positiven Wechselkurstrend generieren. Umgekehrt führt die Auflösung eines carry trades und damit das Überangebot der jeweiligen Währung zu einer Abwertung dieser. Dies wiederum lässt weitere carry trader dazu übergehen Ihre Positionen aufzulösen da Ihre Rendite durch die Abwertung geschmälert wird. Der Abwärtstrend wird verstärkt. 315 • Wechselkurserwartungen können sich hierbei selbst erfüllen. • Die Folge wäre ein sich selbst verstärkender Abwertungsprozess der heimischen Währung, wie auf einer wachsenden Blase (Bubble). • Eine solche Entwicklung kann auch dann auftreten, wenn die Akteure den Fundamentalkurs kennen. • Hierfür ist erforderlich, dass sie nicht wissen, wann die Rückkehr zum Fundamentalkurs erfolgt. • Die Wirtschaftssubjekte ziehen zwei Möglichkeiten in Betracht. Mit Wahrscheinlichkeit 1-a wird eine Bewegung auf dem Bubblepfad erwartet, mit der Wahrscheinlichkeit a eine Rückkehr zum Fundamentalkurs, also ein Platzen der Blase. 316 • Der im Mittel für die nächste Periode erwartete Wechselkurs beträgt dann: werw = a wF 1 a wtB1. • Wird hier die ungesicherte Zinsparität berücksichtigt, so folgt: 1 ia erw 1 ia w w a wF 1 a wtB1 1 i 1 i a wF 1 a wtB1 1 i 1 1 1 ia w F B a w w 1 a w t 1 w i ia = 1+ia w wtB1 w 1 i ia a w wF w 1 a 1 ia 1 a w 317 • Nehmen wir an, der Wechselkurs liege unter dem Fundamentalkurs (w < wF) und die Zinsdifferenz zum Ausland sei Null (i = ia). • Die Abwertung der Auslandswährung auf dem Bubblepfad muss so stark ausfallen, dass sie eine Kompensation bietet für das Risiko, dass die Blase platzt. • Sie ist um so stärker, je mehr der Wechselkurs bereits von seinem Fundamentalkurs abweicht (je größer also wF – w ist) und je höher die Wahrscheinlichkeit des Platzens der Blase (a) eingeschätzt wird. • Rationale Blasen gehen mit einem Abweichen von der UIP einher. 318 • In Periode t+1 sinkt der erwartete Wechselkurs, werw, aber weniger als der sich später einstellende Kassakurs, wt+1, da die Blase mit Wahrscheinlichkeit a platzt. Dies ist gleichbedeutend mit ut+1 < 0 (der stetigen Neuigkeit, dass die Blase noch nicht geplatzt ist). • Steigt nun der inländische Zinssatz, i > ia, so hätte dies kaum Auswirkung auf den Wechselkurs, der sich weiter auf einem (dann leicht geänderten) Bubblepfad mit stetiger Abwertung bewegt. • Eine Fehleinschätzung des erwarteten Wechselkurses, wie bei ut+1 < 0, würde bestehen bleiben und nicht auf Änderungen des Zinssatzes reagieren. 319 • Problematisch an der Theorie spekulativer Blasen ist die Annahme, dass die Wahrscheinlichkeit für das Platzen eines Bubble unabhängig ist vom Ausmaß der Abweichung vom Fundamentalkurs. • Zudem wird ein schlagartiges Platzen einer Blase in der Wirklichkeit nicht beobachtet. Fehlentwicklungen, die in der Literatur als Blasen bezeichnet werden, verlieren eher langsam die Luft. Dies im Widerspruch zum Modell. 320 • Empirische Untersuchungen geben wenig Unterstützung für die Theorie spekulativer Blasen. • Hierbei ist aber zu bedenken, dass jeder Test auf eine Wechselkursblase gleichzeitig Annahmen bezüglich des Fundamentalkurses macht. • Zunehmende Abweichungen zwischen dem aktuellen Wechselkurs und dem Fundamentalkurs können auch auf falschen Annahmen bezüglich dieses Fundamentalkurses beruhen. • Von Vertretern der Effizienzhypothese wird gegen die Theorie spekulativer Blasen vorgebracht, dass der Einfluss von Bubblespekulanten durch gegenläufige Transaktionen vollständig neutralisiert werde. 321 5. Endogenität • Der Zinssatz ist, entgegen der Schätzgleichung, evtl. nicht exogen, er wird vielmehr von der Zentralbank in Abhängigkeit vom Wechselkurs gesetzt. • Denkbar wäre folgendes Szenario: Der Markt überbewerte eine Information in Periode t und wertet den Wechselkurs zu stark auf, ut>0. • In Periode t+1 wird die Übertreibung erkannt und daher ut+1<0. 322 • In Periode t verbessern sich die heimischen Exportchancen, die gesamtwirtschaftliche Nachfrage steigt und es entsteht Inflationsdruck. • Als Reaktion hierauf wird die Zentralbank (gemäß Taylor-Regel) daher den Zinssatz erhöhen. • Eine Regression unterstellt aber, dass der Störterm unkorreliert ist mit den erklärenden Variablen. Dies ist erforderlich für unverfälschte Schätzer. • Tatsächlich reagiert aber die Zentralbank und setzt i=i(u). Damit ist der Zinssatz nicht mehr exogen, sondern korreliert mit dem Störterm. 323 • Da auf einen übermäßigen Anstieg des Wechselkurses, ut>0, die Zentralbank mit einem Anstieg des Zinssatzes reagiert, wird die Gleichung, i ia wt 1 ut 1 w = 1+ia w erfüllt, da ut+1<0. • Ein übertrieben steigender Wechselkurs erhöht nämlich den inländischen Zinssatz und bewirkt gleichzeitig eine Abwertungserwartung. • Empirische Untersuchungen mit der Zinsdifferenz als abhängiger Variable liefern dann das falsche Vorzeichen. 324