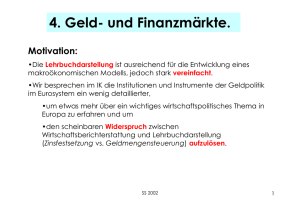

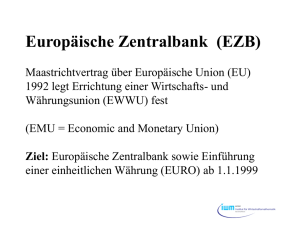

Die Geldpolitik der EZB - European Central Bank

Werbung