Kapitalmarktausblick 3. Quartal 2015 - Metzler

Werbung

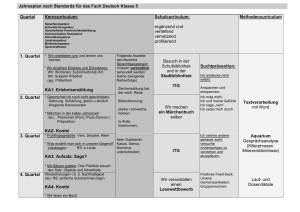

Kapitalmarktausblick 3. Quartal 2015 2. Juli 2015 Rentenmärkte: Überraschend turbulentes Quartal in Europa Wertpapierkäufe der EZB wieder einen größeren Einfluss auf die Anleihekurse gewinnen und sich insgesamt die Kursturbulenzen am europäischen Rentenmarkt wieder beruhigen. Das zweite Quartal präsentierte sich überraschend turbulent an den europäischen Rentenmärkten. Im April fiel die Rendite zehnjähriger Bundesanleihen zunächst auf einen neuen historischen Tiefstand von 0,05 % und stieg danach in zwei Wellen auf knapp 0,8 % im Mai und auf 1,06 % im Juni. Gegen Quartalsultimo pendelte sich die Rendite zehnjähriger Bundesanleihen bei etwa 0,8 % ein. Aktienmärkte: Weiterhin mehr Chancen als Risiken Die Wertentwicklung europäischer Aktien war im zweiten Quartal stark von der Eskalation der Krise in Griechenland geprägt. Dementsprechend verloren europäische Aktien im Quartalsverlauf durchschnittlich mehr als 7 % an Wert. Obwohl die Gefahr von realwirtschaftlichen Ansteckungseffekten der griechischen Krise auf das restliche Europa eher begrenzt sein dürfte, reagierten die europäischen Aktienmärkte teilweise mit heftigen Kursbewegungen auf jede Neuigkeit aus Griechenland. Die Renditen zehnjähriger Staatsanleihen aus Italien und Spanien erhöhten sich deutlich stärker als die von Bundesanleihen, da die Eskalation der Krise in Griechenland die Risikoprämien steigen ließ. Der Anstieg der Renditen und Risikoprämien ist grundsätzlich zu begrüßen, da sich dadurch die Staatsanleiherenditen am europäischen Rentenmarkt wieder ihren fundamental angemessenen Niveaus angenähert haben und damit die Kursverzerrungen durch das Wertpapierkaufprogramm der Europäischen Zentralbank (EZB) geringer ausgefallen sind als befürchtet. Dies gilt umso mehr, als das Wertpapierkaufprogramm derzeit einen wichtigen Beitrag dazu liefert, die Ansteckungsrisiken der Griechenland-Krise zu verringern. Das eigentliche Risiko der griechischen Krise besteht darin, dass sich psychologisch bedingte Ansteckungseffekte und Finanzmarktturbulenzen negativ auf das Verhalten von Unternehmen, Konsumenten und Banken in Europa auswirken und damit einen Abschwung verursachen – im Sinne einer selbsterfüllenden Prophezeiung. Die geringen Kreditbeziehungen zwischen Europa und Griechenland sowie das Wertpapierkaufprogramm der EZB sprechen jedoch dafür, dass es sich nur um vorübergehende Kursturbulenzen handelt und die Ansteckungsrisiken eines Grexit eher begrenzt sind – zumal sich die Anzeichen für eine Erholung der europäischen Wirtschaft mehren und Volkswirtschaften in einem Aufschwung erfahrungsgemäß widerstandsfähiger gegenüber Ansteckungen sind als in einem Abschwung. Europäische Unternehmens- und High-Yield-Anleihen wurden auch von den Kursturbulenzen erfasst: Ihre Spreads gegenüber Staatspapieren weiteten sich deutlich aus. Interessanterweise ging der Anstieg der Risikoprämien nicht mit einem sich verschlechternden fundamentalen Umfeld für Unternehmen einher. Die Konjunkturindikatoren verbesserten sich sogar im Quartalsverlauf, und die Geschäftsbanken berichteten von gelockerten Kreditvergabekriterien für Unternehmen in der gesamten Eurozone. Auch wenn eine weitere Eskalation der Krise in Griechenland den Aufschwung in der Eurozone merklich dämpfen sollte, erscheinen die Spreads von europäischen Unternehmens- und High-YieldAnleihen gegenüber Staatspapieren derzeit zu hoch. Die Aktienmärkte in den USA und Japan zeigten dagegen kaum Ansteckungseffekte und entwickelten sich stabil. Auch Aktien aus Schwellenländern beendeten das zweite Quartal in lokaler Währung nahezu unverändert, verloren aufgrund der Aufwertung des Euro jedoch knapp 4 % aus Sicht eines Euro-Investors. Insgesamt dürfte das fundamentale Umfeld die Entwicklung der Aktienkurse auch im dritten Quartal unterstützen. Die Weltwirtschaft befindet sich in einem moderaten Aufschwung, und die großen Zentralbanken verfolgen eine anhaltend lockere Geldpolitik, wobei die EZB und die japanische Zentralbank bis mindestens Jahresende die Finanzmärkte massiv mit Liquidität fluten werden. Nur eine Rückkehr zu Rezessionstendenzen würde die aktuellen oder sogar noch höhere Spreads rechtfertigen – zumal die EZB zuletzt das Wertpapierkaufprogramm auf Unternehmensanleihen wie Enel oder SNAM aus Italien erweiterte. Das Kriterium der EZB scheint dabei gewesen zu sein, dass ein Staat einen Anteil an dem Unternehmen hält. Weitere Ausdehnungen des Wertpapierkaufprogramms auf Unternehmensanleihen auch ohne Staatsanteil sind durchaus vorstellbar. Zu den Risiken für die Finanzmärkte zählen wir eine Eskalation der Ereignisse an den zahlreichen geopolitischen Krisenherden, überraschende Ansteckungseffekte der Griechenland-Krise sowie eine negative Reaktion der Zudem könnte die Sommerflaute bei den Neuemissionen in den kommenden Monaten dafür sorgen, dass die 1 Kapitalmarktausblick 3. Quartal 2015 Land die Währungsunion verlassen könnte. Infolgedessen könnten die Risikoprämien in vielen Mitgliedsländern der Europäischen Währungsunion steigen und ihnen dadurch strukturelle Nachteile entstehen. Allerdings könnten die sehr wahrscheinlich negativen Folgen eines Grexit auf die griechische Wirtschaft – die griechische Zentralbank erwartet für diesen Fall eine Inflation von mindestens 50 % – den Zusammenhalt innerhalb der Währungsunion stärken und somit nur für einen vorübergehenden Anstieg der Risikoprämien sorgen. US-Wirtschaft auf die voraussichtliche Leitzinserhöhung der Fed im September. Insgesamt überwiegen jedoch die Chancen die Risiken an den internationalen Aktienmärkten. Konjunktur Eurozone: Aufschwung auch im Falle eines Grexit nicht in Gefahr Im zweiten Quartal dominierten eindeutig die Entwicklungen in Griechenland die Schlagzeilen in der Eurozone – vor allem beschäftigte die Marktteilnehmer die Frage, ob die Ereignisse in Athen den Aufschwung in der Eurozone nachhaltig beschädigen könnten. Grundsätzlich spricht vieles dafür, dass der Aufschwung in der Eurozone bei einer Eskalation der Krise zwar an Dynamik verlieren könnte, jedoch nicht in Gefahr ist. Immerhin signalisierten die Konjunkturindikatoren zuletzt, dass sich das Wirtschaftswachstum in der Eurozone von 0,8 % im vergangenen Jahr auf 1,5 % in diesem Jahr merklich beschleunigen wird. Die monatlich veröffentlichten Konjunkturindikatoren wie die Geldmenge M1 bestätigten das positive Bild mit einem Anstieg von 4,9 % im April 2014 auf 11,2 % im Mai 2015. Darüber hinaus verbesserte sich der Geschäftsklimaindex für den Wohnungsbau im Juni auf den höchsten Stand seit September 2008. Der traditionell frühzyklische Wohnungsbau ist ein zuverlässiger Spiegel für die Wirkungsweise der Geldpolitik in der Realwirtschaft: Da Wohnungen zu den langlebigen Wirtschaftsgütern zählen, reagiert die entsprechende Nachfrage sehr sensibel auf Veränderungen des Zinsumfelds und die Kreditvergabebereitschaft der Banken. Konjunktur USA: Wirtschaftsdaten deuten auf eine erste Leitzinserhöhung der Fed im September Das US-Wirtschaftswachstum schwankte in den vergangenen Quartalen ungewöhnlich stark, was einerseits durch heftige Kälteeinbrüche im Frühjahr und andererseits durch ungenügend saisonal bereinigte Daten verursacht wurde. So sank das Bruttoinlandsprodukt (BIP) im ersten Quartal 2014 um 2,1 %, beschleunigte sein Wachstum bis auf 5 % im dritten Quartal 2014 und fiel wieder um 0,2 % im ersten Quartal 2015 zurück. Die von hohen Schwankungen begleitete BIP-Entwicklung erschwert es der US-Notenbank ungemein, den Wachstumstrend richtig einzuschätzen und daraus die passenden Implikationen für die Geldpolitik abzuleiten. Die Wirtschaft in der Eurozone zeigte sich vor diesem Hintergrund im Vorfeld der Griechenland-Krise erfreulich robust. Auch bestehen kaum noch nennenswerte Kreditverbindungen zwischen privaten Akteuren in Europa und Griechenland. Das Hauptrisiko einer Ansteckung besteht daher vor allem in psychologischer Hinsicht, was sich in Kursturbulenzen an den Finanzmärkten und in einem Rückgang der Geschäftsklimaindizes niederschlagen könnte. Aber erst wenn die Banken in Europa ihre Kreditvergabe als Reaktion auf die psychologischen Ansteckungseffekte einschränken würden, wäre der Aufschwung in der Eurozone ernsthaft in Gefahr. Die großzügige Liquiditätsversorgung der Banken durch die EZB und das umfassende Wertpapierkaufprogramm der EZB sprechen jedoch dafür, dass das Ansteckungsrisiko eher begrenzt ist. Immerhin ging die Arbeitslosigkeit in diesem Umfeld stetig zurück, und zuletzt mehrten sich sogar die Zeichen für ein sich moderat beschleunigendes Lohnwachstum. Der absehbare Rückgang der Arbeitslosenquote auf das geschätzte Vollbeschäftigungsniveau von 5,0 % in Kombination mit einem sich wahrscheinlich auf über 2,0 % erholenden Wirtschaftswachstum im zweiten Quartal spricht für eine Leitzinserhöhung der US-Notenbank schon im September. In diesem Zusammenhang diskutieren Finanzexperten derzeit intensiv darüber, ob ein solcher Schritt nach einer langanhaltenden Nullzinsphase vergleichbar ist mit einer „normalen“ Leitzinserhöhung oder nicht doch erhebliche Risiken birgt. Ein Blick auf die Schuldner zeigt, dass eine höhere Zinslast eigentlich gut verkraftbar sein müsste. Die Nettozinslast des US-Staates beträgt dieses Jahr voraussichtlich nur etwa 2,2 % des BIP im Vergleich zu einem Durchschnitt von 3,2 % seit 1960. Auch mussten die Viel schwerer würde dagegen wiegen, wenn Griechenland mit einem Verlassen der Währungsunion einen Präzedenzfall schaffen sollte. Damit stiege unweigerlich die Wahrscheinlichkeit, dass in Zukunft ein weiteres 2 Kapitalmarktausblick 3. Quartal 2015 sichtlich dieses Jahr um 1,0 % und im nächsten Jahr um 1,5 % wachsen. Privathaushalte im ersten Quartal 2015 nur etwa 9,9 % ihres verfügbaren Einkommens für den Schuldendienst verwenden – gegenüber durchschnittlich 11,4 % seit 1980. Darüber hinaus betrug die Quote der Zinszahlungen zu den Nachsteuergewinnen der Nichtfinanzunternehmen im ersten Quartal 2015 nur 38 % im Vergleich zu durchschnittlich 44 % seit 1960. Interessanterweise sind die Löhne bislang nur moderat gestiegen, obwohl die Arbeitslosenquote mit 3,3 % auf das niedrigste Niveau seit 1997 gefallen ist und es durchschnittlich so viele offene Stellen pro Bewerber (1,19) gibt wie zuletzt 1992. Auch konnte Japan nach Berechnungen der OECD die Produktionslücke in diesem Jahr schließen, was eigentlich steigende Löhne und Inflationsraten impliziert. Immerhin sind derzeit in den Kursen am Rentenmarkt langfristige Inflationserwartungen von etwa 1,4 % pro Jahr eskomptiert, sodass es vielleicht nur eine Frage der Zeit ist, bis sich die Inflation wieder nachhaltig über 1,0 % einpendeln wird. Dagegen ist das Argument gegen eine baldige Leitzinsanhebung deutlich schwieriger zu beurteilen, dass das historisch niedrige Zinsniveau nicht das Resultat der Interventionen der Zentralbanken ist, sondern Ausdruck einer hohen Spar- und niedrigen Investitionsbereitschaft der Privathaushalte und Unternehmen aufgrund einer seit der Finanzmarktkrise generell hohen Verunsicherung. Beispiele dafür sind Leitzinserhöhungen in den USA im Jahr 1937 oder in Japan in den Jahren 2000 und 2006, die den Sparanreiz erhöhten und die Investitionsneigung der Unternehmen dämpften – mit negativen Konsequenzen für die Konjunktur. Chinas Wirtschaft ist von anhaltenden Schwächetendenzen geprägt. So wuchs die Wirtschaft im ersten Quartal 2015 nur noch um 5,8 %, was weit unter dem Durchschnitt von knapp 14 % pro Jahr seit 2000 liegt. Das schwache Nominalwachstum erschwert die Schuldentragfähigkeit und erhöht die Wahrscheinlichkeit für zunehmende Unternehmenskonkurse. Die notleidenden Kredite im chinesischen Bankensystem haben sich bisher jedoch nur leicht von 0,9 % auf zuletzt 1,4 % des ausstehenden Kreditvolumens erhöht, wobei sich zuletzt ein moderat steigender Trend etabliert hat. Die chinesische Regierung versucht dem durch eine weiter gelockerte Geld- und Fiskalpolitik gegenzusteuern. Die antizyklischen Schritte zeigten schon erste Erfolge: So hat sich beispielsweise der dynamische Anstieg der Wohnimmobilienpreise zuletzt abgeschwächt. Die US-Notenbankpräsidentin Janet Yellen hat daher immer wieder betont, dass sie nur sehr vorsichtig und lieber später als zu früh den Leitzins anheben will. Dementsprechend könnte die US-Notenbank – vorausgesetzt, sie erhöht die Leitzinsen erstmals wieder im kommenden September – den nächsten Zinsschritt erst 2016 beschließen. Konjunktur Asien: Rückkehr der Inflation in Japan – Chinas Wirtschaft mitten im Strukturwandel Die japanische Wirtschaft ist derzeit durch eine ungewöhnliche Konstellation gekennzeichnet: einerseits wächst die Industrieproduktion nur schwach, andererseits entwickelt sich der Dienstleistungssektor dynamisch. Insgesamt befindet sich die chinesische Wirtschaft derzeit in einem schwierigen Übergang, in dem noch viele ineffiziente Unternehmen vom Markt verschwinden und ihre Schulden abgeschrieben werden müssen. Gleichzeitig entstehen viele neue Unternehmen im Dienstleistungssektor, die zu neuen Wachstumsmotoren werden können. Um diesen nachhaltigen Strukturwandel zu ermöglichen, sind kontinuierliche Strukturreformen notwendig. Der schwache Wechselkurs des japanischen Yen hat bisher das Exportvolumen kaum nennenswert stimuliert, da viele japanische Exporteure die Preise ihrer Produkte in Fremdwährung nicht senkten, sondern ihre Gewinnmargen erhöhten. So sind laut MSCI die Unternehmensgewinne der an der Börse notierten Unternehmen seit Anfang 2012 um mehr als 120 % gestiegen. Die soliden Unternehmensbilanzen, ein robuster Arbeitsmarkt und ein niedriges Zinsniveau befeuern zunehmend die Binnennachfrage. So stiegen die Einzelhandelsumsätze um jeweils durchschnittlich 4 % im April und Mai gegenüber dem Vorjahr. Insgesamt wird Japans Wirtschaft voraus- Edgar Walk Chefvolkswirt Metzler Asset Management 3 Kapitalmarktausblick 3. Quartal 2015 Metzler Asset Management Metzler Asset Management GmbH Untermainanlage 1 60329 Frankfurt am Main Telefon (0 69) 21 04 - 5 32 Telefax (0 69) 21 04 - 11 79 [email protected] www.metzler-fonds.com Rechtliche Hinweise Diese Unterlage der Metzler Asset Management GmbH (nachfolgend zusammen mit den verbundenen Unternehmen im Sinne von §§ 15 ff. AktG „Metzler“ genannt) enthält Informationen, die aus öffentlichen Quellen stammen, die wir für verlässlich halten. Metzler übernimmt jedoch keine Garantie für die Richtigkeit oder Vollständigkeit dieser Informationen. Metzler behält sich unangekündigte Änderungen der in dieser Unterlage zum Ausdruck gebrachten Meinungen, Vorhersagen, Schätzungen und Prognosen vor und unterliegt keiner Verpflichtung, diese Unterlage zu aktualisieren oder den Empfänger in anderer Weise zu informieren, falls sich eine dieser Aussagen verändert hat oder unrichtig, unvollständig oder irreführend wird. Ohne vorherige schriftliche Zustimmung von Metzler darf/dürfen diese Unterlage, davon gefertigte Kopien oder Teile davon nicht verändert, kopiert, vervielfältigt oder verteilt werden. Mit der Entgegennahme dieser Unterlage erklärt sich der Empfänger mit den vorangegangenen Bestimmungen einverstanden. 4