Lösungsvorschlag zur Klausur vom 18.05.2013

Werbung

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

CERA - Klausur

Quantitative Methoden des ERM

18.05.2013

Hinweise:

• Als Hilfsmittel ist ein Taschenrechner zugelassen.

• Die Gesamtpunktzahl beträgt 120. Die Klausur ist bestanden, wenn mindestens 60 Punkte erreicht werden.

Aufgaben

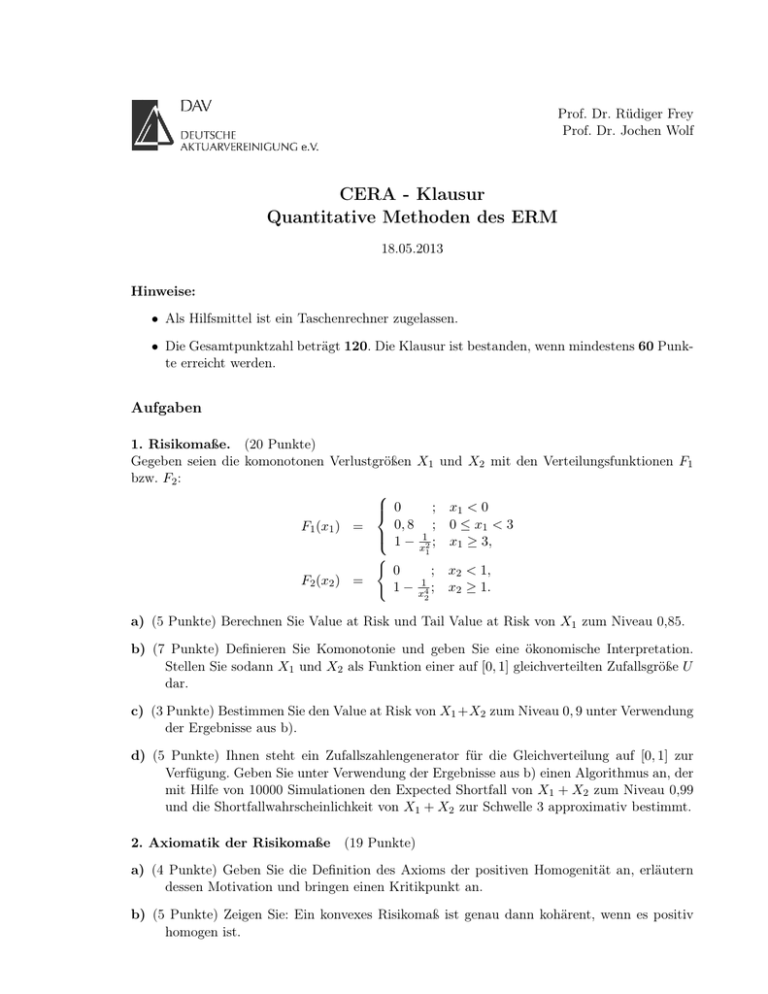

1. Risikomaße. (20 Punkte)

Gegeben seien die komonotonen Verlustgrößen X1 und X2 mit den Verteilungsfunktionen F1

bzw. F2 :

; x1 < 0

0

0, 8 ; 0 ≤ x1 < 3

F1 (x1 ) =

1 − 12 ; x1 ≥ 3,

x1

(

0

; x2 < 1,

F2 (x2 ) =

1 − x14 ; x2 ≥ 1.

2

a) (5 Punkte) Berechnen Sie Value at Risk und Tail Value at Risk von X1 zum Niveau 0,85.

b) (7 Punkte) Definieren Sie Komonotonie und geben Sie eine ökonomische Interpretation.

Stellen Sie sodann X1 und X2 als Funktion einer auf [0, 1] gleichverteilten Zufallsgröße U

dar.

c) (3 Punkte) Bestimmen Sie den Value at Risk von X1 +X2 zum Niveau 0, 9 unter Verwendung

der Ergebnisse aus b).

d) (5 Punkte) Ihnen steht ein Zufallszahlengenerator für die Gleichverteilung auf [0, 1] zur

Verfügung. Geben Sie unter Verwendung der Ergebnisse aus b) einen Algorithmus an, der

mit Hilfe von 10000 Simulationen den Expected Shortfall von X1 + X2 zum Niveau 0,99

und die Shortfallwahrscheinlichkeit von X1 + X2 zur Schwelle 3 approximativ bestimmt.

2. Axiomatik der Risikomaße (19 Punkte)

a) (4 Punkte) Geben Sie die Definition des Axioms der positiven Homogenität an, erläutern

dessen Motivation und bringen einen Kritikpunkt an.

b) (5 Punkte) Zeigen Sie: Ein konvexes Risikomaß ist genau dann kohärent, wenn es positiv

homogen ist.

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

c) (10 Punkte) Prüfen Sie, welche Kohärenzaxiome gemäß Artzner, Delbaen, Eber und Heath

das Risikomaß ρ(X) = E(X) + 2 · V ar(X) erfüllt, wobei V ar(X) die Varianz von X

bezeichnet.

3. Bayesianische Statistik. (24 Punkte)

Gegeben den Wert ϑ des unbekannten Parameters Θ sei die Schadenvariable X exponentialverteilt mit Parameter ϑ. Auf Grund von Branchendaten wird Gamma(α, β) mit konstanten

α > 0, β > 0 als a priori Verteilung von Θ angesetzt.

Hinweis. Die Dichte der Gamma-Verteilung Gamma(α, β) mit den Parametern α, β > 0 lautet

f (x) =

β α α−1

x

exp(−βx)1(0,∞) (x).

Γ(α)

Der Erwartungswert beträgt αβ , die Varianz βα2 . Der Zusammenhang mit der Exponentialverteilung lautet Exp(β) = Gamma(1, β).

Denken Sie bei Integrationen daran, dass das Integral über eine Dichte stets 1 ergibt.

a) (6 Punkte) Bestimmen Sie die a posteriori Verteilung von Θ, gegeben die Beobachtung x0

der Schadenvariablen, sowie die Randverteilung von X.

b) (6 Punkte) Bestimmen Sie die Vorhersageverteilung von X, gegeben die Beobachtung x0

und zeigen Sie, dass deren Value at Risk zum Niveau 0,90 durch

1

V aR0,90 (X|x0 ) = (β + x0 ) (0, 1)− α+1 − 1

gegeben ist.

c) (12 Punkte) Unabhängig von der a priori Information der Branchendaten und dem Beobachtungswert werden nun zusätzlich m unabhängige Experteneinschätzungen δ1 , . . . , δm

eingeholt, die bedingt gegeben ϑ die Verteilung Gamma(c, cϑ) mit c > 0 haben.

i) (2 Punkte) Welche Modellierungsannahme wird durch die obige Wahl der Parameter

der Gamma-Verteilung der Experteneinschätzungen getroffen? Setzen Sie insbesondere den Mittelwert der Expertenmeinungen in Beziehung zur erwarteten Schadenhöhe gegeben Θ = θ.

ii) (4 Punkte) Zeigen Sie, dass Θ, gegeben die Beobachtung x0 undPdie Expertenschätzungen δ1 , . . . , δm , a posteriori Gamma(α + 1 + mc, β + x0 + c m

i=1 δi )-verteilt ist.

iii) (4 Punkte) Bestimmen Sie den a posteriori Erwartungswert von X, gegeben die

Beobachtung x0 und die Expertenschätzungen δ1 , . . . , δm .

iv) (2 Punkte) Das Ergebnis aus iii) lautet nach Grenzübergang c → 0

lim E(X|x0 , δ1 , . . . , δm ) =

c→0

β + x0

α

und stimmt damit mit dem Erwartungswert der Vorhersageverteilung unter b) überein. Erklären Sie diese Übereinstimmung.

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

4. Zinsmodelle. (12 Punkte)

Betrachten Sie den folgenden Baum der Diskontierungsfaktoren P (i) (t, T ) in einem Ho-LeeModell, wobei der obere Index (i) die Anzahl der bisherigen Aufwärtsbewegungen und [t, T ] das

Zeitintervall der Diskontierung angibt. Die risikoneutrale Wahrscheinlichkeit für eine Aufwärtsbewegung beträgt π = 0, 5.

P(3) (3,4)=1.0467

P(2) (2,4)=0.9941

P(2) (2,3)=0.9998

P(1) (1,4)=0.8569

P(1) (1,3)=0.9047

P(1) (1,2)=0.9525

P(0) (0,4)=0.6703

P(0) (0,3)=0.7408

P(0) (0,2)=0.8187

P(0) (0,1)=0.9048

P(2) (3,4)=0.9420

P(1) (2,4)=0.8052

P(1) (2,3)=0.8998

P(0) (1,4)=0.6247

P(0) (1,3)=0.7328

P(0) (1,2)=0.8572

P(1) (3,4)=0.8478

P(0) (2,4)=0.6523

P(0) (2,3)=0.8099

P(0) (3,4)=0.7630

a) (9 Punkte) Berechnen Sie zum Zeitpunkt 0 den Preis eines Caplets mit Auszahlungszeitpunkt

t = 3 und Strike 0,15.

b) (3 Punkte) Geben Sie aus Sicht des Zeitpunkts 0 den (zufallsabhängigen) Preis des Caplets

aus a) zum Zeitpunkt 1 an.

5. Extremwerttheorie (15 Punkte)

a) (8 Punkte) Für eine Zufallsvariable X und u ∈ R mit P (X > u) > 0 ist die excess-Verteilung

zur Schranke u definiert durch Fu (x) = P (X − u > x | X > u), x ≥ 0; die mean excess

Funktion ist e(u) = E(X − u | X > u). Bestimmen Sie die excess Verteilung für die Exponentialverteilung und die verallgemeinerte Paretoverteilung (GPD) und die mean-excess

Funktion der Exponentialverteilung. Hinweis: Die Exponentialverteilung mit Parameter

λ hat Überlebensfunktion F̄ (x) = e−λx , x > 0, die GPD-Verteilung mit Parametern ξ, β

− 1

ξ

hat Überlebensfunktion F̄ξ,β (x) = 1 + ξ βx

, x > 0.

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

b) (7 Punkte) Erläutern Sie kurz die Rolle der GPD-Verteilung in der Extremwerttheorie und

erklären Sie die Hauptidee des tail-Schätzers in der POT Methode. Skizzieren Sie eventuelle Probleme bei der Verwendung der Methode.

6. Kapitalallokation und Abhängigkeitsmodellierung (15 Punkte) Betrachten Sie ein

Versicherungsunternehmen mit d Geschäftseinheiten mit zugehörigem

PVerlust gegeben durch

die Zufallsvariablen Li , 1 ≤ i ≤ d. Der Gesamtverlust ist also L := di=1 Li . Seien % ein positiv homogenes Risikomaß wie etwa VaRα oder die Standardabweichung SD und sei %(L) das

Risikokapital für das Gesamtunternehmen. In diesem Zusammenhang ordnet ein Kapitalallokationsprinzip den einzelnen Geschäftsbereichen das

P ökonomische Kapital EC1 , . . . , ECd zu wobei

die sogenannte full allocation property %(L) = di=1 ECi gelten muss.

a (3 Punkte) Erläutern Sie kurz, warum Kapitalallokationsprinzipien bei der risikoadjustierten performance-Messung zum Einsatz kommen.

P

b (2 Punkte) Definieren Sie für λ = (λ1 , . . . , λd )0 die Zufallsvariable L(λ) = di=1 λi Li und

setzen Sie r% (λ) = %(L(λ)). In diesem Zusammenhang ist das Euler-Kapitalallokationsprinzip

gegeben durch

∂r%

ECi =

(1), 1 ≤ i ≤ d.

∂λi

Welches bekannte Kapitalallokationsprinzip erhält man, wenn man für % die Standardabweichung bzw. den Expected Shortfall einsetzt?

c (10 Punkte) Nehmen Sie an, dass (L1 , . . . , Ld ) multivariat normalverteilt ist mit Mittelwert 0 und Kovarianzmatrix Σ. Berechnen Sie die Euler-Kapitalallokation für % = VaRα .

Hinweis: Zeigen Sie zunächst, dass

d

X

rVaRα (λ) = VaRα (

λi Li ) = Φ−1 (α)SD(L(λ)) = Φ−1 (λ0 Σλ)1/2 ,

i=1

Φ die Verteilungsfunktion der eindimensionalen standard-Normalverteilung.

7. Kreditrisiko. (15 Punkte)

a) (7 Punkte) Betrachten Sie ein einfaches Kreditrisikomodell in reduzierter Form mit konstanter Zinsrate r > 0, konstanter hazard-rate γ > 0 (unter dem zur Bewertung verwendeten

risikoneutralen Maß Q) und konstantem LGD δ. Geben Sie in Abhängigkeit von r, γ und

δ den Preis in t = 0 der cash-flows einer protection-seller Position in einem CDS mit

spread x, einer Restlaufzeit T = 5 Jahre und vierteljährlichen Prämienzahlungen an.

b) (3 Punkte) Können am Markt beobachtete CDS spreads direkt zur Bestimmung von Ausfallwahrscheinlichkeiten (etwa bei der VaR-Berechnung für ein Bond Portfolio) verwendet

werden?

c) (5 Punkte) Erläutern Sie kurz die Auswirkungen von Abhängigkeiten zwischen Forderungsausfällen auf die Verlustverteilung eines Kreditportfolios. Gehen Sie dabei auch auf die

Konsequenzen für den Wert der senior tranche eines CDO ein.

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

Lösungen

1. Risikomaße.

a) Wegen F (3−) = 0, 8 < 0, 85 <

8

9

= F (3) erhalten wir

VaR0,85 (X1 ) = inf{x1 | F1 (x1 ) ≥ 0, 85} = 3.

Mit der Definition berechnen wir

TVaR0,85 (X1 ) = E(X1 | X1 > VaR0,85 (X1 ))

Z ∞

2

1

x1 · 3 dx1

=

P(X1 > 3) 3

x1

∞

2

= 9· −

x1 3

= 6.

b) Zwei Zufallsvariablen X1 und X2 sind komonoton, falls es eine Zufallsvariable U und wachsende Funktionen v1 , v2 mit Xi = vi (U ), i = 1, 2, gibt. Komonotonie stellt eine perfekte

Abhängigkeit dar. Insbesondere ist bei komonotonen Risiken keine Diversifikation möglich.

Wir können U gleichverteilt auf [0, 1] und vi = Fi← (u) = inf{x | Fi (x) ≥ u} als Pseudoinverse der Verteilungsfunktion wählen. Es gilt

; 0 ≤ u ≤ 0, 8

0

←

3

;

0, 8 < u ≤ 98

F1 (u) =

1

(1 − u)− 2 ; 89 < u ≤ 1,

1

F2← (u) = (1 − u)− 4 ;

0 ≤ u ≤ 1.

c) Aufgrund der Darstellung unter b) erhalten wir

VaR0,9 (X1 + X2 ) = F1← (0, 9) + F2← (0, 9) = 0, 1−0,5 + 0, 1−0,25 = 4, 94.

d)

1. Für i = 1, . . . , 10000 wiederhole:

• Ziehe eine Zufallszahl ui aus der Gleichverteilung auf [0, 1].

• Berechne zi := F1← (ui ) + F2← (ui ).

1 P10000

2. Berechne die Shortfallwahrscheinlichkeit p = 10000

i=1 1zi >3 .

3. Ordne

die zi der Größe nach und berechne den Expected Shortfall ES0,99 (X1 +X2 ) =

1 P100

i=1 z(i) , wobei z(i) den i-größten Wert bezeichnet.

100

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

2. Axiomatik der Risikomaße.

a) Die positive Homogenität ρ(cX) = cρ(X) für c > 0 wird mit der Skaleninvarianz gerechtfertigt. Beispielsweise sollte es keinen Unterschied machen, einen Verlustbetrag in Euro

oder Cent anzugeben. Als Kritikpunkt lässt sich anführen, dass mit wachsendem Volumen eines Portfolios Konzentrationsrisiken entstehen könnten, die überproportional viel

Risikokapital erfordern.

b) Ein kohärentes Risikomaß ist positiv homogen. Sei umgekehrt ρ ein konvexes Risikomaß,

das positiv homogen ist. Für den Nachweis der Kohärenz ist lediglich die Subadditivität

nachzuweisen. Sind X und Y zwei beliebige Zufallsvariablen aus dem Definitionsbereich

von ρ, so berechnen wir

1

ρ(X + Y ) = 2 · ρ

(X + Y )

2

1

1

= 2·ρ

X+ Y

2

2

1

1

≤ 2 · · ρ(X) + 2 · · ρ(Y )

2

2

= ρ(X) + ρ(Y ),

wobei wir im 1. Schritt die positive Homogenität und im 3. Schritt die Konvexitätsbedingung ausgenutzt haben.

c)

• Die Translationsinvarianz ist erfüllt: Für c ∈ R gilt

ρ(X + c) = E(X + c) + 2V ar(X + c) = E(X) + c + 2V ar(X) = ρ(X) + c.

• Die positive Homogenität ist nicht erfüllt: Für c > 0 gilt

ρ(cX) = E(cX) + 2V ar(cX) = c · E(X) + 2c2 · σ(X) 6= c · ρ(X),

falls V ar(X) > 0 und c 6= 1.

• Sei %(X, Y ) die Korrelation von X und Y . Wegen

V ar(X + Y ) = V ar(X) + V ar(Y ) + 2%(X, Y )σ(X)σ(Y ) > V ar(X) + V ar(Y )

für %(X, Y ) > 0, V ar(X) > 0 und V ar(Y ) > 0 haben wir in diesem Fall

ρ(X + Y ) = E(X + Y ) + 2V ar(X + Y )

> E(X) + E(Y ) + 2(V ar(X) + V ar(Y )) = ρ(X) + ρ(Y ),

so dass im Allgemeinen die Subadditivität verletzt ist.

• Die Monotonie ist verletzt, wie folgendes Gegenbeispiel zeigt. Sei X auf {0, 1, 2}

diskret gleichverteilt und Y ≡ 2. Dann gilt X < Y f.s. und ρ(Y ) = 2 < 73 =

1 + 2 · 2·4

12 = ρ(X).

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

3. Bayesianische Statistik.

a) Wir rechnen jeweils modulo einer Konstanten und nutzen bei der Identifikation der Ergebnisse aus, dass eine Dichte entsteht. Wir bezeichnen die a-priori Dichte mit π(ϑ), die

Beobachtungsdichte mit f (x|ϑ) sowie die a-posteriori Dichte mit π(ϑ|x0 ). Wir erhalten

π(ϑ|x0 ) ∝ f (x0 |ϑ) · π(ϑ)

∝ ϑ exp(−ϑx0 ) · ϑα−1 · exp(−βϑ)

(β + x0 )α+1 α

∝

· ϑ · exp(−(β + x0 )ϑ),

Γ(α + 1)

ϑ ≥ 0.

Die a-posteriori Verteilung ist also eine Gamma Verteilung mit Parametern α + 1 und

β + x0 .

Die Randdichte m(x) von X erhalten wir durch Division der gemeinsamen Dichte von

(X, Θ) durch die a-posteriori Dichte:

f (x|ϑ) · π(ϑ)

βα

Γ(α + 1)

α

m(x) =

=

·

=

α+1

π(ϑ|x)

Γ(α) (β + x)

β

β

β+x

α+1

,

x ≥ 0.

Die Randverteilung von X ist also eine Pareto-Verteilung mit Parametern α und β.

b) Die Dichte der Vorhersageverteilung von X, gegeben den Beobachtungswert x0 , ist die Randdichte der gemeinsamen Verteilung von (X, Θ|x0 ) und daher analog zu a) die ParetoVerteilung mit den Parametern α + 1 und β + x0 .

Anmerkung. Alternativ können wir die Vorhersagedichte durch Mittelung der Beobachtungsdichte über die a posteriori Dichte des Parameters erhalten.

Z ∞

f (x|x0 ) =

f (x|ϑ)π(ϑ|x0 ) dϑ

0

Z

(β + x0 )α+1 ∞

=

ϑ exp(−xϑ) · ϑα exp(−(β + x0 )ϑ) dϑ

Γ(α + 1)

0

Z

(β + x0 )α+1 ∞ α+1

=

ϑ

· exp(−(β + x0 + x)ϑ) dϑ

Γ(α + 1)

0

(β + x0 )α+1

Γ(α + 2)

=

·

Γ(α + 1)

(β + x0 + x)α+2

α+2

α+1

β + x0

=

, x ≥ 0.

β + x0 β + x0 + x

α+1

β+x0

Die Verteilungsfunktion der Vorhersageverteilung lautet F (x|x0 ) = 1 − β+x

. Als

0 +x

Lösung der Gleichung F (x|x0 ) = 0, 9 ergibt sich der Value at Risk zum Niveau 0,90 zu

1

V aR0,90 (X|x0 ) = (β + x0 ) (0, 1)− α+1 − 1 .

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

c)

i) Der bedingte Erwartungswert der Experteneinschätzungen, gegeben den Parameterwert

c

ϑ, ist für alle c > 0 stets cϑ

= ϑ1 . Also geben die Experten bedingt erwartungstreue

(im Mittel unverfälschte) Einschätzungen für die mittlere Schadenhöhe E(X|Θ =

ϑ) = ϑ1 ab.

ii) Wir bestimmen zunächst die a posteriori Verteilung von Θ, gegeben den Beobachtungswert x0 und die Expertenschätzungen δ1 , . . . , δm .

π(ϑ|x0 , δ1 , . . . , δm ) ∝ f (x0 |ϑ) ·

m

Y

f (δi |ϑ) · π(ϑ)

i=1

∝ ϑ exp(−x0 ϑ) ·

m

Y

(θc · exp(−cδi ϑ)) · ϑα−1 · exp(−βϑ)

i=1

∝ ϑ

α+mc

· exp − β + x0 + c

m

X

! !

δi

ϑ .

i=1

Dies ist die Dichte von Gamma(α + 1 + mc, β + x0 + c

Pm

i=1 δi ).

iii) Mit dem Ergebnis von ii) ergibt sich der a-posteriori Erwartungswert der Schadenvariable zu

E(X|x0 , δ1 , . . . , δm ) = E(E(X|Θ)|x0 , δ1 , . . . , δm )

1

|x0 , δ1 , . . . , δm

= E

Θ

P

α+1+mc

(β + x0 + c m

i=1 δi )

=

Γ(α + 1 + mc)

! !

Z ∞

m

X

1 α+mc

·

·ϑ

· exp − β + x0 + c

δi ϑ dϑ

ϑ

0

i=1

P

α+1+mc

(β + x0 + c m

δ

)

Γ(α

+ mc)

i=1 i

P

=

·

α+mc

Γ(α + 1 + mc)

(β + x0 + c m

i=1 δi )

Pm

β + x0 + c i=1 δi

=

α + mc

iv) Im Grenzübergang c → 0 erhalten wir

lim E(X|x0 , δ1 , . . . , δm ) =

c→0

β + x0

.

α

Dies ist der Erwartungswert der Pareto-Verteilung mit den Parametern α+1 und β +

x0 , d.h. der Vorhersageverteilung von X, gegeben x0 , aus b). Wegen limc→0 V ar(δi ) =

c

1

limc→0 (cϑ)

2 = limc→0 cϑ2 = ∞ werden die Experteneinschätzungen im Grenzübergang total unzuverlässig, so dass sie nicht mehr in die a posteriori Verteilung einfließen.

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

4. Zinsmodelle.

a) Die Auszahlung eines Caplets mit Strike K zum Zeitpunkt t ist

(L(i) (t − 1, t) − K)+

mit dem variablen Zins

1

L (t, T ) =

T −t

(i)

1

−1 .

P (i) (t, T )

Wir erhalten für den Preis P des Caplets mit Auszahlungszeitpunkt t = 3:

P

= [(0, 0847 · 0, 5 + 0, 0847 · 0, 5) · P (0) (2, 3) · 0, 5 · P (0) (1, 2)] · 0, 5 · P (0) (0, 1)

= [0, 0294] · 0, 5 · 0, 9048

= 0, 0133

b) Aus Sicht des Zeitpunktes 0 ist der zufällige Wert des Caplets zum Zeitpunkt 1 gegeben

durch die Zufallsgröße, die den Wert 0, 0294 im unteren Knoten und 0 im oberen Knoten

des Baums zum Zeitpunkt 1 annimmt.

Auszahlungsprofil Caplet für

t=3

0

L(2) (2,3) = 0.0002

0

L(1) (1,2) = 0.0499

0

L(1) (2,3) = 0.1114

L(0) (0,1) = 0.1052

0

L(0)

(1,2) = 0.1666

0,0847

L(0) (2,3) = 0.2347

0,0847

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

5. Extremwerttheorie a) Die excess Verteilung wird am besten mit Hilfe ihrer Überlebensfunktion F̄u (x) = P (X − u > x | X > u) = F̄ (x + u)/F̄ (u) bestimmt. Für die Exponentialverteilung erhalten wir wegen F̄ (x) = e−λx

F̄ (x + u)/F̄ (u) = e−λ(x+u) /e−λu = e−λx

und somit ist Fu ebenfalls eine Exponentialverteilung mit Parameter λ. Die mean-excess Funktion e(u) ist also der Erwartungswert einer zum Parameter λ exponentialverteilten Zufallsgröße

und somit e(u) ≡ 1/λ.

− 1

ξ

Für die GPD gilt F̄ξ,β (x) = 1 + ξ βx

. Wir erhalten

F̄ (x + u)

=

F̄u (x) =

F̄ (u)

1 + ξ βu + ξ βx

1 + ξ βu

!− 1

ξ

=

x

1+ξ

β(1 + ξ βu )

!− 1

ξ

Es folgt dass die excess Verteilung eine GPD-Verteilung ist mit Parametern ξ und β̃(u) = β +ξu.

b) Für eine sehr große Klasse von Verteilungen ist die GPD die Grenzverteilung der excess

Verteilung für u → ∞ und daher die natürliche Wahl bei der Modellierung von excess Verteilungen über große Schranken. Man hat für x > u die Darstellung F̄ (x) = F̄ (u)F̄u (x − u).

Falls u groß, aber nicht sehr groß ist, kann F̄ (u) einfach durch den Prozentsatz der Daten größer als u geschätzt werden (empirische Überlebensfunktion). Die excess-Verteilung wird durch

GPD-Verteilung modelliert, die Parameter ξ und β können etwa durch Maximum Likelihood

bestimmt werden. Das Hauptproblem - insbesondere bei knapper Datenlage - ist die Wahl der

Schranke u (tradeoff zwischen bias und Varianz).

6. Kapitalallokation a) Verwendet man zur performance-Messung ein risikoadjustiertes performance maß der Form RORACi ≈ expected return von unit i/ ECi , so muss man das ökonomische Kapital ECi bestimmen. Um hierbei die Beziehung von Li und L korrekt zu berücksichtigen, werden Kapitalallokationsprinzipien eingesetzt.

b) Im Fall der Standardabweichung erhält man das Kovarianzprinzip: ECi = cov(Li , L)/SD(L);

für den expected shortfall erhält man die expected shortfall contribution

ECi = E(Li | L > VaRα (L)).

c) Da (L1 , . . . , Ld ) ∼ Nd (0, Σ) folgt, dass L(λ) ∼ N (0, σ 2 (λ)) mit σ 2 (λ) = λ0 Σλ. Wegen der

positiven Homogenität von VaR folgt also

p

VaRα (L(λ)) = Φ−1 (α) σ 2 (λ) .

Damit erhalten wir für das Euler-Prinzip

∂

∂ p 2

(Σ1)i

cov(Li , L)

rVaRα (λ)|λ=1 = Φ−1 (α)

σ (λ)|λ=1 = Φ−1 (α)

= Φ−1 (α)

.

∂λi

∂λi

SD(L)

SD(L)

Prof. Dr. Rüdiger Frey

Prof. Dr. Jochen Wolf

7. Kreditrisiko a) Einsetzen in die Bewertungsformeln für die beiden legs des CDS (siehe

Folien p190, 191), dass

20

V

prem

20

x X −(i/4)r

x X −i(r+γ)/4

(x) =

e

Q(τR > i/4) =

e

|

{z

} 4

4

i=1

i=1

=e−(i/4)γ

Für das default-payment leg erhält man

V

def

Z

=δ

5

−(r+γ)t

γe

0

−γ −(r+γ)t

dt = δ

e

r+γ

5

=

0

δγ

1 − e−(r+γ)5

r+γ

Der Wert des cash-flows bei festem spread x aus Sicht von S ist V prem (x) − V def .

b) Credit spreads sind risikoneutrale Größen, zur Berechnung von VaR müssen aber historische

Ausfallwahrscheinlichkeiten herangezogen werden.

c) Bei gleichem erwarteten Verlust hat die Verteilung eines abhängigen Kreditportfolios mehr

Masse im rechten tail (größere Wahrscheinlichkeit von vielen Forderungsausfällen/ hohen Verlusten); der Modus verschiebt sich dafür nach links. Dies bedeutet, dass eine senior tranche mit

größerer Wahrscheinlichkeit von Forderungsausfällen betroffen ist und daher (deutlich) weniger

wert ist als im Fall unabhängiger Ausfälle (Abschwächung der Diversifikationswirkung)