Versicherungsmathematische Risikomaße für die Preissetzung von

Werbung

Versicherungsmathematische

Risikomaße für die Preissetzung von

Finanzderivaten

Seminararbeit für das Bachelorstudium ’Finanz- und

Versicherungsmathematik’

Wintersemester 2014/2015

Autor:

Mario Kalista, 1225993

Betreuer: Dr. Stefan Gerhold

Institut: Finanz- und Versicherungsmathematik

Abstrakt

Im Folgenden erfolgt eine axiomatische Charakterisierung von Preismaßen, die superadditiv beziehungsweise komonoton-additiv bezüglich normalverteilten Zufallsvariablen sind.

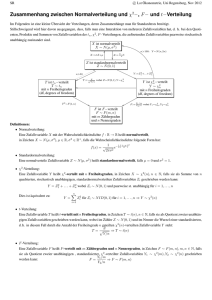

Definition:

[1] Eine Abbildung f : M → R heißt superadditiv, falls ∀x, y aus M gilt:

f (x + y) ≥ f (x) + f (y)

[2] Eine Teilmenge S von Rn heißt komonoton, falls ∀(x1 , x2 , ..., xn ) und (y1 , y2 , ..., yn )

aus S mit xi < yi für i ∈ 1, 2, ..., n folgt, dass xj ≤ yj ∀j ∈ 1, 2, ..., n.

Die abgeleitete Preisdarstellung impliziert eine Wahrscheinlichkeitsmaßtransformation,

die sehr ähnlich zu der Esscher-Transformation ist. Dieser Vorgang wird im Allgemeinen

Esscher-Girsanov Transformation genannt.

In einem Finanzmarkt, in dem der primäre Vermögenspreis durch eine stochastische

Differentialgleichung, erzeugt mittels der Brownschen Bewegung, dargestellt wird, gilt

Folgendes:

Die auf der Esscher-Girsanov Transformation basierende Preisregelung kann annähernd

arbitragefreie Finanzderivatpreise erzeugen.

Inhaltsverzeichnis

1 Einleitung

1.1 Motivation und Entwicklung . . . . . . . . . . . . . . . . . . . . . . . . .

1.2 Axiomatischer Ansatz des Lemmas . . . . . . . . . . . . . . . . . . . . .

1.3 Verlauf der Arbeit . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

2

2

2

3

2 Stochastische Ordnung und die Esscher Transformation

2.1 Definition der Esscher Transformation . . . . . . . . . . . . . . .

2.2 Definition des Esscher Zuschlags und eines speziellen Risikomaßes

2.3 Spezielle Betrachtung für normalverteilte Zufallsvariablen . . . . .

2.4 Bemerkungen zu Kapitel 2 . . . . . . . . . . . . . . . . . . . . . .

.

.

.

.

4

4

5

6

7

Esscher-Girsanov Transformation

Definition der Esscher-Girsanov Transformation . . . . . . . . . . . . . .

Esscher-Girsanov Preis, Kovarianz und das dazugehörige Preismaß . . . .

Komonotivität und Esscher-Girsanov Transformation . . . . . . . . . . .

8

8

9

10

3 Die

3.1

3.2

3.3

.

.

.

.

.

.

.

.

.

.

.

.

4 Die Preissetzung der Finanzderivate im Sinne der Esscher-Girsanov

Transformation

4.1 Definition einiger wichtiger Prozesse . . . . . . . . . . . . . . . . . . . . .

4.2 Sicherheit der Finanzderivate . . . . . . . . . . . . . . . . . . . . . . . .

4.3 Bemerkungen zu Kapitel 4 und Definition zweier Lemma . . . . . . . . .

4.4 Erläuterung des aufgeschobenen Beweises . . . . . . . . . . . . . . . . . .

13

13

14

15

18

5 Literaturverzeichnis

21

I

Kapitel 1

Einleitung

1.1

Motivation und Entwicklung

Risikomaße für die versicherungsmathematische Preisgestaltung werden üblicherweise

entweder direkt oder indirekt durch axiomatische Charakterisierung festgelegt. Die Preisgestaltung der Finanzderivate beruht für gewöhnlich auf den Prinzipen der Arbitragefreiheit. In bestimmten Literaturen - zum Beispiel Embrechts(2000) - sind verschiedene

Versuche, um diese zwei Herangehensweisen zu verbinden, verfügbar.

Eine der Verbindungen basiert auf der altehrwürdigen Esscher Transformation. Diese Esscher Transformation hat sich als ein nützliches Werkzeug für die Preisgestaltung von

Versicherungen und finanziellen Produkten bewährt.

In Bühlmann(1980) wurde eine erstklassige Regel innerhalb eines allgemeinen Gleichgewichtsmodell auf den Grundlagen der Esscher Transformation hergeleitet , in welchem

die Entscheidungsträger negative exponentielle Nutzenfunktionen besitzen. Desweiteren

existiert eine Erweiterung dieses Modells für Mehr-Perioden Umgebungen.

Gerber und Shiu(1994,1996) nutzten die Esscher Transformation, um äquivalente

Martingalmaße für Lévy-Prozesse mit unabhängigen und stationären Inkrementen zu konstruieren.Bühlmann et al. (1996) wurde dadurch inspiriert, um in allgemeiner Form

bedingte Esscher Transformationen zur Konstruktion von äquivalenten Martingalmaßen

für Semi-Martingale zu verwenden.

Hier verwendet man diese Herangehensweise zur Festlegung von Risikoauswertungsmechanismen, um Preismechanismen zu definieren, die approximativ arbitrage-freie Finanzderivatpreise erzeugen. Insbesondere wird ein Darstellungslemma für Preismaße, die superadditiv und komonoton-additiv bezüglich normalverteilten Zufallsvariablen sind, aufgestellt.

1.2

Axiomatischer Ansatz des Lemmas

Die Preisdarstellung der Derivate impliziert eine Wahrscheinlichkeitsmaßtransformation,

die eng verwandt zur Esscher Transformation ist und welche man Esscher-Girsanov Trans2

formation nennt. Außerdem wird gezeigt, dass in einem Finanzmarkt, in dem der primäre

Vermögenspreis durch eine stochastische Differentialgleichung - erzeugt durch die Brownsche Bewegung - gegeben ist, die approximativ arbitrage-freien Finanzderivatpreise mit

der Preisgestaltung der Derivate übereinstimmen.

Die benötigten Axiome, um dieses Darstellungslemma zu beweisen, kann man wie folgt

definieren:

1. Geordnete Esscher-Girsanov Transformationen implizieren geordnete Preise. Falls das

Risikomaß auf normalverteilte Zufallsvariablen angewandt wird, ist dieses Axiom

äquivalent zur stochastischen Dominanz zweiter Ordnung.

2. Das Preismaß ist passend normalisiert.

3. Additivität für Summen von Esscher-Girsanov Transformationen. Falls das Preismaß

angewandt wird auf normalverteilte Zufallsvariablen, dann ist dieses Axiom äquivalent

zur ’Superadditivität und komonotonen Additivität von Preismaßen’, wodurch die

Vorteile der Verteilung erreicht werden.

4. Kontinuierliche Bedingungen, die notwendig sind, um mathematische Beweise durchzuführen.

1.3

Verlauf der Arbeit

Im zweiten Kapitel wird die Esscher Transformation betrachtet, davon abgeleitete stochastische Ordnungsrelationen untersucht und die Axiomatisierung des Preismaßes durchgeführt. Im dritten Kapitel, wird die Esscher-Girsanov Transformation eingeführt und das

davon induzierte Preismaß axiomatisiert. Zum Abschluss wird in Kapitel 4 die Preissetzung der Finanzderivate im Sinne der Esscher-Girsanov Transformation erläutert.

3

Kapitel 2

Stochastische Ordnung und die

Esscher Transformation

2.1

Definition der Esscher Transformation

Man fixiert einen Wahrscheinlichkeitsraum (Ω, F, P). Im Folgenden, sofern nicht anders

festgelegt, repräsentiert eine Zufallsvariable das Nettoeinkommen oder den Nettogewinn

zu einem zukünftigen Zeitpunkt. Weiters nehmen wir an, dass für alle im Wahrscheinlichkeitsraum definierten Zufallsvariablen ihre Momenterzeugendefunktion existiert.

Das heißt, für alle Zufallsvariablen

X:Ω→R

gilt

E[ehX ] < +∞, h ∈ R

Für die kumulative Verteilungsfunktion FX (·) mit der Ableitung dFX (·) - zugehörig zu

einer gegebenen Zufallsvariable X - definiert man durch

(h)

dFX (x) =

ehX dFX (x)

E[ehX ]

h∈R

ihre Esscher Transformation mit Parameter h.

Esscher(1932) empfahl diese Transformation anstatt der ursprünglichen kumulativen

Verteilungsfunktion zu benutzen, um die altbekannte Edgeworth-Approximation anzuwenden. Der Grund war, weil die Edgeworth Approximation in der Umgebung des Erwartungswerts gut,in der der Ausläufer jedoch schlecht funktioniert. Anmerken sollte man,

dass für h = 0, die ursprüngliche Ableitung auftritt und dass FX (·) und ihre Esscher

(h)

Transformation FX (·) äquivalente Verteilungen, im Sinne, dass sie dieselben Nullmengen haben,sind.

Es ist kein Problem zu verifizieren, dass für eine normale kumulative Verteilungsfunktion mit Erwartungswert µ und Varianz σ 2 , ihre Esscher Transformation eine normale

kumulative Verteilungsfunktion mit Erwartungswert µ + hσ 2 und Varianz σ 2 ist.

4

2.2

Definition des Esscher Zuschlags und eines speziellen Risikomaßes

Nun definiert man für eine gegebene Zufallsvariable X eine reellwertige Funktion ψX (·)

wie folgt:

Z +∞

E[XehX ]

(h)

xdFX (x) =

ψX (h) =

E[ehX ]

−∞

Der Wert ψX (h) wird Esscher Zuschlag mit Parameter h genannt. Anmerken sollte man,

dass ψX (h) nicht fallend ist in h, was mittels der Hölder-Ungleichung leicht bewiesen werden kann. Interessant ist auch, dass die Ableitung des letzten Ausdrucks der Gleichung

als Varianz aufgefasst wird.

Die Funktion π[·] bezeichnet man als Risikomaß oder - falls X als Nettoeinkommen beziehungsweise Gewinn interpretiert wird - als Preismaß, das jeder Zufallsvariable oder ihrer

kumulativen Verteilungsfunktion einen reellen Wert zuweist.

Hier einige Axiome, die π[·] erfüllen muss:

1. Falls ψX (h) ≤ ψY (h)∀h ≤ 0, dann ist π[X] ≤ π[Y ].

2. π[c] = c ∀c

3. π[X + Y ] = π[X] + π[Y ] ,falls X und Y unabhängig sind.

4. Falls Xn schwach gegen X konvergiert - nämlich min[Xn ] → min[X] - dann gilt

limn→+∞ π[Xn ] = π[X].

Im Allgemeinen kann Axiom 1 kritisch betrachtet werden. Bereits Gerber(1981) machte darauf aufmerksam, dass der Esscher Zuschlag nicht monoton ist. Beispielsweise, falls

X in erster Ordnung stochastisch dominiert wird durch Y - symbolisiert duch X ≤st Y gilt eben nicht ψX (h) ≤ ψY (h) ∀h ∈ R.

Deshalb garantiert Axiom 1 nicht die Monotonie der Funktion π[·].

Goovaerts et al. (2004) ersetzte Axiom 1 durch ein stärkeres Axiom, welches auf

der Laplace- Transformations-Ordnung beruht, aber ebenfalls nicht die Monotonie der

Funktion π[ ] garantiert. Man sagt, X ist kleiner als Y in der Laplace-TransformationsOrdnung, symbolisiert durch X ≤Lt Y , falls E[ehX ] ≥ E[ehY ]∀h ≤ 0. Allerdings X ≤st Y

impliziert X ≤Lt Y .

Im erwarteten Nutzenmodel repräsentiert die Laplace-Transformation-Ordnung die Vorzüge

eines Entscheidungsträgers mit einer negativen exponentiellen Nutzenfunktion, gegeben

durch

1

U (x) = − (1 − ehx ),

h

h<0

Hier wird −h als Arrow-Pratt Maß der absoluten Risikoaversion - bedeutet, bei mehreren Alternativen mit gleichen Erwartungswert wird die mit geringerem Risiko gewählt bezeichnet.

5

2.3

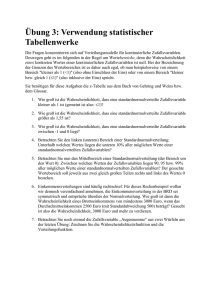

Spezielle Betrachtung für normalverteilte Zufallsvariablen

Vorrausgesetzt X und Y sind normalverteilt. Dann ist die Bedingung, dass

ψX (h) ≤ ψY (h),

h≤0

äquivalent zu µX ≤ µY und σX ≥ σY . Um diese Aussage zu verifizieren, muss angemerkt

werden, dass für normalverteilte Zufallsvariablen

2

ψX (h) = µX + hσX

ist. Desweiteren ist es leicht zu zeigen, vorrausgesetzt X und Y sind wirklich normalverteilt, dass X ≤Lt Y dann und nur dann gilt, falls ψX (h) ≤ ψY (h), h ≤ 0 oder die oben

erwähnte äquivalente Aussage erfüllt wird.

Im Allgemeinen ist bekannt, dass für X und Y mit µX ≤ µY und σX ≥ σY , X in zweiter

Ordnung stoachstisch dominiert wird durch Y . Deshalb wird Y bevorzugt gegenüber X

von allen risikoaversen Entscheidungsträger (mit konkaver Nutzenfunktion) behandelt.

Insbesondere sollte man wissen, dass X ≤st Y dann und nur dann gilt, falls µX ≤ µY

und σX = σY . In Folge dessen ist Axiom 1 anwendbar für solche Zufallsvariablen.

Manche Wirtschaftslektüren bezeichnen Axiom 2 als die mit Sicherheit äquivalente Bedingung, da c zwei unterschiedliche Bedeutungen in diesem Axiom hat: Auf der linken

Seite eine um c entartete Zufallsvariable, auf der rechten Seite eine Zahl.

Der Wunsch nach der Preisadditivität für unabhängige Zufallsvariablen, wie in Axiom 3

formuliert, wurde bereits durch Borch(1962) gezeigt. Axiom 4 ist eine stetige Bedingung

an das Preismaß π[·].

Nun definiert man folgendes Lemma:

Lemma:

Ein Preismaß π[·] erfüllt die vier Axiome dann und nur dann, falls eine nicht-fallende

Funktion H : [−∞, 0] → [0, 1] existiert, so dass

Z 0

π[X] =

ψX (h)dH(h).

−∞

Beweis:

Der Beweis dieses Lemmas wurde bereits in etwas abgeänderter Weise von Gerber und

Goovaerts (1981) gezeigt. Man passt die hier verwendete Notation an die Notation von

Gerber und Goovaerts (1981) an: Die Funktion φX (·) ist hier die Funktion ψX (·); Das

hier verwendete Preismaß π[·] ist dort das H[·] und die hier verwendete Mischfunktion

H(·) ist dort die Mischfunktion F (·).

Während in dieser Arbeit angenommen wurde, dass π[X] ≤ π[Y ] falls ψX (h) ≤ ψY (h)

∀h ≤ 0, wurde dort nur die schwächere Bedingung - π[X] ≤ π[Y ] falls ψX (h) ≤ ψY (h)

∀h - gefordert. Daraus folgt, dass der Definitionsbereich der hier verwendeten Mischfunktion H(·) beschränkt ist auf [−∞, 0], wobei hingegen der Defintionsbereich der dort gebrauchten Mischfunktion [−∞, +∞] ist.

2

6

2.4

Bemerkungen zu Kapitel 2

Bemerkung 2.1

Gerber und Goovaerts(1981) bewiesen die axiomatische Charakterisierung des gemischten Esscher Lehrsatzes.Goovaerts et al.(2004) legten den gemischten exponentiellen Lehrsatz durch Axiome fest. Es ist unkompliziert zu verifizieren, dass für normalverteilte Zufallsvariablen jeder gemischte Esscher Zuschlag ein gemischter exponentieller

Zuschlag ist und umgekehrt. Im Allgemeinen gilt nur, dass jeder gemischte exponentielle

Zuschlag auch ein gemischter Esscher Zuschlag ist.

Bemerkung 2.2

Die gemischte Funktion H(·) kann als kumulative Verteilungsfunktion - definiert auf

(−∞, 0] mit möglicherweise einer Sprungstelle in −∞ - aufgefasst werden. Diese kann als

vorausgehende Verteilung für das Arrow-Patt Maß der absoluten Risikoaversion dienen.

Um zu sehen, warum der Parameter −h in der Esscher Transformation als Arrow-Patt

Maß der absoluten Risikoaversion zugehörig zu einem Entscheidungsträger mit negativer

exponentieller Nutzenfunktion interpretiert werden kann, liest man in Bühlmann(1980)

und Goovaerts et al. (1984) .

Bemerkung 2.3

Das Preismaß π[·],das in obigen Lemma charakterisiert wurde, kann mit π[X] = E∗ [X]

ausgedrückt werden. Dieser Erwartungswert wird mittels folgender Ableitung berechnet:

Z

ehx dH(h)

(H(·))

dFX (x).

dFX

(x) =

hX ]

h∈[−∞,0] E[e

7

Kapitel 3

Die Esscher-Girsanov

Transformation

3.1

Definition der Esscher-Girsanov Transformation

Im vorigem Kapitel wurde ein Theorem für Preismaße aufgestellt, die additiv bezüglich

unabhängigen Zufallsvariablen sind. Die abgeleitete Preisdarstellung kann als Erwartungswert eines (gemischten) Esscher-transformierten Wahrscheinlichkeitsmaßes betrachtet werden. In diesem Kapitel wird eine eng verwandte Wahrscheinlichkeitsmaß-Transformation

eingeführt und das dadurch induzierte Preismaß axiomatisiert.

Für eine gegebene Zufallsvariable X definiert man die erweiterte reellwertige Funktion

φX (·) wie folgt:

φX (x) = φ−1 (FX (x)) ,

wobei φ−1 die inverse Verteilungsfunktion der Standardnormalverteilung symbolisiert.

Es ist hinlänglich bekannt, dass im Falle der Stetigkeit von FX , die Zufallsvariable φX (X)

normalverteilt ist mit Mittel 0 und Varianz 1. Im restlichen Teil dieses Kapitels beschränkt

man sich auf Zufallsvariablen mit stetiger kumulativer Verteilungsfunktion.

Nun lässt sich folgende Definition formulieren:

Definition Esscher-Girsanov Transformation:

Für eine kumulative Verteilungsfunktion FX (·) mit der Ableitung dFX (·) zugehörig zu

einer gegebenen Zufallsvariable X, und einer gegebenen Zahl υ definiert man durch

(h,υ)

dFX

(x) =

ehυφX (x)

dFX (x)

E[ehυφX (X) ]

1

2 υ2

= ehυφX (x)− 2 h

dFX (x),

h∈R

ihre Esscher-Girsanov Transformation mit den Parametern h und υ (absoluter Risikoaversionsbeziehungsweise Sanktionsparameter (im negativen Sinne)).

Der Name von Igor V. Girsanov wurde an die gerade eben definierte Wahrscheinlichkeitsmaßtransformation angehängt, um die große Ähnlichkeit zwischen der in der Transformation verwendeten Radon-Nikodyn Ableitung und der in Girsanovs Theorem benutzten

8

Radon-Nikodyn Ableitung hervorzuheben.

Zu diesem Zeitpunkt könnte man glauben, nur das Produkt von h und υ sei relevant. Allerdings werden im weiteren Verlauf der Arbeit diese zwei Parameter zwei unterschiedliche

Rollen spielen. Einerseits kann h als Koeffizient der absoluten Risikoaversion interpretiert,

anderseits kann υφX (X) als gesamtes Marktrisiko aufgefasst werden. Durch Anwendung

des zentralen Grenzwertsatzes lässt sich ,unter gewöhnlichen Umständen, das gesamte

Marktrisiko gut durch eine normalverteilte Zufallsvariable approximieren. Desweiteren,

falls nur normalverteilte individuelle Risiken betrachten werden, ist das gesamte Marktrisiko ebenfalls normalverteilt.

Es ist kein Problem nachzuweisen, dass für eine normale kumulative Verteilungsfunktion

mit Erwartungswert µ und Varianz σ 2 ihre Esscher-Girsanov Transformation eine normale kumulative Verteilungsfunktion mit Erwartungswert µ + hυσ und Varianz σ 2 ist.

Insbesondere, falls υ = σ, stellt man trivialerweise fest, dass die Esscher-Girsanov Transformation eine gewöhnliche Esscher Transformation ist. Infolgedessen ändert die EsscherGirsanov Transformation,genauso wie die Esscher Transformation, ihr Mittel während

die Varianz gleich bleibt. Anmerken sollte man auch, dass für die Änderung des Mittels

der tatsächliche Wert des Mittels irrelevant ist.

3.2

Esscher-Girsanov Preis, Kovarianz und das dazugehörige Preismaß

Im folgenden Unterkapitel setzt man voraus, υ sei strikt positiv, vorübergehend fixiert

und der Definitionsbereich von h werde auf h ≤ 0 beschränkt. Nun wird die reellwertige

Funktion ψXυ (·) definiert durch

Z +∞

1 2 2

(h,υ)

υ

h ≤ 0.

ψX (h) =

x dFX (x) = E[XehυφX (X)− 2 h υ ],

−∞

Von nun an nennt man die Zahl ψXυ (h) den Esscher-Girsanov Preis der Zufallsvariable X,

mit den Parametern h ≤ 0 und υ > 0.

Für eine gegebenes υ existiert eine eindeutige Verbindung zwischen X und ihrem EsscherGirsanov Preis, nämlich in dem Sinne, dass in Verteilung X = Y dann und nur dann gilt,

falls ψXυ (h) = ψYυ (h), h ≤ 0.

Um diese Aussage zu beweisen, betrachtet man

Z +∞

1 2 2

υ

ψX (h) =

FX−1 (φ(y))ehυy− 2 h υ d(φ(y))

−∞

als Laplace-Transformation,wodurch die direkte Verbindung zwischen ψXυ (·) und FX−1 (·)

folgt. Die Ableitung von ψXυ (h) nach h ist gegeben durch

E[XφX (X)ehυφX (X) ]

E[XehυφX (X) ]

E[φX (X)ehυφX (X) ]

υ

−

·

,

E[ehυφX (X) ]

E[ehυφX (X) ]

E[ehυφX (X) ]

9

wobei der Ausdruck zwischen den Klammern die sogenannte Esscher-Girsanov Kovarianz

von X und φX (X) darstellt und nicht negativ ist.

Wie bereits in Goovaerts et al.(2004) hingewiesen wurde, stellt das in dem Lemma

von Kapitel 2 definierte Preismaß das Gegenstück dar, welches der Funktion ψX (·) einen

Wert zuweist.

In ähnlicher Weise symbolisiert man durch ρυ [·] eine Funktion, die jeder Funktion ψXυ (·)

einen Wert zuweist. Das Preismaß π υ [·] legt man durch π υ [X] = ρυ [ψXυ ] fest, und definiert

die folgenden vier Axiome, die dieses Preismaß erfüllen muss:

1. Falls ψXυ (h) ≤ ψYυ (h) ∀h ≤ 0, dann gilt ρυ [ψXυ ] ≤ ρυ [ψYυ ].

2. ρυ [c] = c ∀c.

3. ρυ [ψXυ + ψYυ ] = ρυ [ψXυ ] + ρυ [ψYυ ].

υ

4. Falls ψXn

(h) gegen ψXυ (h) ∀h ∈ [−∞, 0] konvergiert, dann gilt: lim

n→+∞

υ

ρυ [ψXn

] = ρυ [ψXυ ].

Auffallend ist, dass die Axiome 2 bis 4 ähnlich zu den Axiomen 2 bis 4 aus Kapitel

υ

2 sind. Desweiteren gilt, dass ψcX

(h) = cψXυ (h) ∀c ≥ 0. Die Axiome 3 und 4 implizieren,

dass der Preis eines Portfolios cX gleich c mal der Preis von X ist, wobei dies selbstverständlich eine intuitive Bedingung ist.

Man beachte, dass für normalverteilte Zufallsvariaben Axiom 1 sehr ähnlich zu Axiom 1

aus Kapitel 2 ist. Dies führt dazu, dass die stochastische Dominanz zweiter Ordnung -bei

Beibehaltung der Eigenschaften- für π υ [·] angesprochen werden muss.

Falls X und Y zwei normalverteilte Zufallsvariablen mit linearen Korrelationkoeffizienten

ρXY sind, dann gilt:

q

υ

2

+ 2ρXY σX σY + σY2 .

ψX+Y

(h) = µX + µY + hυ σX

Desweiteren ist Axiom 3 äquivalent zu der Bedingung, dass der Preis des Portfolios X +Y

mit dem Preis einer normalverteilten Zufallsvariable X̃ mit Mittel α(µX + µY ) und Stanp

2

dardabweichung β σX

+ 2ρXY σX σY + σY2 plus dem Preis einer normalverteilten Zufallsvariable Ỹ mit Mittel (1 − α)(µX + µY ) und Standardabweichung

p

2

(1 − β) σX

+ 2ρXY σX σY + σY2 übereinstimmt. Dies gilt jedoch nur für normalverteilte

Zufallsvariablen und für jedes Paar (α, β) mit 0 ≤ α, β ≤ 1.

3.3

Komonotivität und Esscher-Girsanov Transformation

Für einen späteren Verweis benötigt man Folgendes:

Definition (Komonoton):

Man nennt ein Paar von Zufallsvariablen X, Y : Ω → R komonoton - symbolisiert mit

10

(X c , Y c ) - falls:

1. Es existiert kein Paar ω1 , ω2 , sodass X(ω1 ) < X(ω2 ) und Y (ω1 ) > Y (ω2 ).

2. Es existiert eine Zufallsvariable Z : Ω → R und nicht-fallende Funktionen a(·) und

b(·) auf R, sodass X(ω) = a(Z(ω)) und Y (ω) = b(Z(ω)), ∀ω ∈ Ω.

Es ist bewiesen, dass für ein bivariates, normales, komonotones Paar (X c , Y c ) gilt:

ρX c Y c = 1. Darüberhinaus lässt sich unter Verwendung der Axiome 1 und 3 leicht zeigen,

dass für ein bivariates, normales Paar (X, Y )

υ

υ

υ

υ

υ

υ

] ≥ ρυ [ψX

ρυ [ψX+Y

c Y c ] = ρ [ψX ] + ρ [ψY ], wobei h ≤ 0 und υ > 0.

Daraus lässt sich für normalverteilte Zufallsvariablen die Äquivalenz zwischen Axiom 3

und der Superadditivität beziehungsweise der komonotonen Additivität eines Preismaßes

π υ [·] folgern.

Nun kann man folgende Aussage treffen:

Satz:

Eine Funktion ρυ [·] erfüllt genau dann und nur dann die vier Axiome, falls eine nichtfallende Funktion H : [−∞, 0] → [0, 1] existiert, sodass

Z

υ

υ

υ

ρ [ψX ] =

ψX

(h)dH(h).

[−∞,0]

Beweis:

Wie der Beweis von dem Lemma in Kapitel 2 wurde auch dieser Beweis bereits in ähnlicher

Weise durch Gerber und Goovaerts(1981) gezeigt. Man gleicht deshalb die hier verwendete an die in Gerber und Goovaerts(1981) benutzte Notation an. Die Funktion

υ

φX (·) entspricht hier der Funktion ψX

(·), das H[·] steht für die Funktion ρυ [·] und die

von ihnen verwendete Mischfunktion F (·) ist die hier gebrauchte Mischfunktion H(·). 2

Das letzte verbleibende Ziel dieses Kapitels ist es, die Definition der Esscher-Girsanov

Transformation zu verallgemeinern. Dazu betrachtet man statt Zufallsvariablen stochastische Prozesse, wobei nur stochastische Prozesse in diskreter Zeit X = (Xi : i =

1, 2, ...), X0 = x0 mit unabhängigen Inkrementen von Bedeutung sind. Natürlich gilt

dafür:

dFXn |X0 (xn | x0 ) =

Z

Z

···

xn−1

dFXn |Xn−1 (xn | xn−1 ) × dFXn−1 |Xn−2 (xn−1 | xn−2 ) × · · · × dFX1 |X0 (x1 | x0 ).

x1

11

Jetzt kann man Folgendes definieren:

Definition ’Esscher-Girsanov Transformation in diskreter Zeit’:

Für die zu einer stetigen Zufallsvariable Xn gehörigen kumulativen Verteilungsfunktion

FXn (·) mit der Ableitung dFXn und einer gegebenen strikt positiven Funktion υ(·), definiert man durch

(h,υ(·))

dFXn |X0 =

Z

Z

···

xn−1

e

h

P

j=0n−1 υ(xj )φXj+1 |Xj (xj+1 |xj )− 21 h2 υ(xj )2

×

x1

dFXn |Xn−1 (xn | xn−1 ) × dFXn−1 |Xn−2 (xn−1 | xn−2 ) × · · · × dFX1 |X0 (x1 | x0 ),

h≤0

die Esscher-Girsanov Transformation in diskreter Zeit mit Parameter h und der Preisfunktion υ(·).

Die Esscher-Girsanov Transformation in diskreter Zeit kann als spezielles Beispiel einer bedingten Esscher Transformation betrachtet werden, obwohl ein feiner Unterschied

besteht. Im Einvernehmen mit der wirtschaftlichen Interpretation und Axiomatisierung,

verwendet man daher ein konstantes Arrow-Pratt Maß der absoluten Risikoaversion.

12

Kapitel 4

Die Preissetzung der Finanzderivate

im Sinne der Esscher-Girsanov

Transformation

In diesem Kapitel wird gezeigt, dass in einem Finanzmarkt, in dem das primäre Vermögen

durch eine stochastische Differentialgleichung - erzeugt durch die Brownsche Bewegung festgelegt ist, der auf der Esscher-Girsanov Transformation basierende Preismechanismus

approximativ arbitragefreie Finanzderivatpreise erzeugt.

4.1

Definition einiger wichtiger Prozesse

Betrachtet wird ein endlicher Zeithorizont T < +∞. Der Informationsfluss wird durch

eine vollständige, rechtsstetige Filtration F = (Ft : 0 ≤ t ≤ T ), mit s ≤ t ≤ T,

Fs ⊂ Ft ⊂ FT = F festgelegt. Von nun an bezeichnet man für eine gegebene Zufallsvariable X den bedingten Erwartungswert von X durch Ft mit Et [X] = E[X | Ft ].

Nun ist ein zeit-homogener primärer Vermögensprozess S = (St : 0 ≤ t ≤ T ) von

Interesse, definiert durch eine stochastische Differentialgleichung der Form

dSt = µ(St )dt + σ(St )dBt ,

S0 = s0 .

Dabei bezeichnet µ : R → R, σ : R → R und B = (Bt : 0 ≤ t ≤ T ) eine standard Brownsche Bewegung. In obiger Differentialgleichung interpretiert man σ(St )dBt im

gewöhnlichen ’Itô sense’. Das bedeutet, dass unter an µ(·) und σ(·) gestellte hinlänglich

bekannte Voraussetzungen ein eindeutiger ’Itô Prozess’ S existiert, der obige Differentialgleichung für jeden Startpunkt s0 löst.

Anmerken sollte man, dass im Allgemeinen S nicht zwingend positiv sein muss, da es

ja ein beliebiges primäres Vermögen darstellt. Falls dennoch eine Anwendung positive

primäre Vermögensprozesse verlangt, können weitere Bedingungen an µ(·) und σ(·) gestellt werden.

13

Als nächstes betrachtet man einen verpfändeten Preisprozess β = (βt : 0 ≤ t ≤ T ),

definiert durch die stochastische Differentialgleichung

dβt = βt r(St )dt,

β0 > 0,

in der r : R → R hinlänglich glatt bezüglich der Existenz des Integrals

Z t

exp

r(Sτ ) dτ ,

t ∈ (0, T ]

0

ist.

Obwohl man sich auf zeit-homogene primäre Vermögensprozesse beschränkt hat, ist eine

Verallgemeinerung zu Streuungsprozesse realisierbar.Bermerkenswert ist auch, dass die

meisten bekannten Streuungsprozesse (zum Beispiel der (geometrische) Wiener Prozess,

der Ornstein-Uhlenbeck Prozess, das Cox-Ingersoll-Ross Modell oder der Bessel Prozess)

in der zuerst definierten stochastischen Differentialgleichung enthalten sind.

4.2

Sicherheit der Finanzderivate

Man definiere eine Funktion υ : R → R+ , die Novikovs Bedingung erfüllt:

Z T

1

2

υ(Sτ ) dτ

< ∞.

E exp

2 0

Weiters konstruiert man für ein gegebenes S und υ(·) die Zufallsvariable ZtT (S, h, υ(·))

für die gilt:

Z T

Z

1 2 T

T

Zt (S, h, υ()) = h

υ(Sτ ) dBτ − h

υ(Sτ )2 dτ,

h ≤ 0.

2

t

t

T

T

Dass Et [eZt (S,h,υ(·) ] = 1, ist hinlänglich bekannt. Die Zufallsvariable eZt (S,h,υ(·)) kann als

stetiges-Zeit Gegenstück der Radon-Nikodym Ableitung, die auf der rechten Seite der Definition ’Esscher-Girsanov Transformation in diskreter Zeit’ verwendet wird, betrachtet

T

werden. Daraus folgt, dass man mittels der Zufallsvariable eZt (S,h,υ(·)) zeitstetige Gegenstücke zu dieser Transformation herleiten kann.

Betrachtet wird eine Finanzderivatsicherheit, die durch den Payoff g(ST ) zur Zeit T

für einige Funktionen g : R → R festgelegt wird. Für den Fall, S sei ein gehandeltes

Vermögen, verbleibt man in einer vollständigen Finanzmarktumgebung. Andererseits ,

falls S ein nicht-gehandeltes Vermögen ist, nennt man den Finanzmarkt unvollständig.

Für die genaue Definition eines vollständigen Finanzmarktes siehe Duffie (1996).

Die später verwendete Funktion ϕ(h) : R × [0, T ) → R mit ϕ(h) ∈ C 2,1 (R × [0, T )) soll die

Randbedingung ϕ(h) (ST , T ) = g(ST ) erfüllen.

14

υ(·)

Zum Zeitpunkt t ∈ [0, T ] ist der Preis πt [g(ST )] der Derivatsicherheit g(ST ), der auf der

Esscher-Girsanov Transformation basiert, inklusive dem Zeitdiskontierungsfaktor gegeben

durch:

Z 0

i

h RT

T

υ(·)

Et e− t r(Sτ )dτ ϕ(h) (ST , T )eZt (S,h,υ(·)) dH(h),

πt [g(ST )] =

−∞

wobei H : [−∞, 0] → [0, 1] nicht-fallende Funktionen sind.

4.3

Bemerkungen zu Kapitel 4 und Definition zweier

Lemma

Bemerkung 4.1

Der Ausdruck auf der rechten Seite der letzten Formel kann als Feynman-Kac Wegintegral

interpretiert werden. Für weitere Information wird auf Feynman und Hibbs (1965)

und Karatzas und Shreve (1988) verwiesen.

Bemerkung 4.2

Die Funktion ϕ(h) (·, ·) wählt man so, dass die Berechnung des Feynman-Kac Integrals

auf der rechten Seite der obigen Formel realisierbar wird. Wie auch immer die Funktion

ϕ(h) (·, ·) aussieht, der Ausdruck auf der rechten Seite der Formel hängt nur von dem abschließenden Wert ϕ(h) (ST , T ) = g(ST ) ab.

Nun lässt sich folgender Satz aufstellen:

Der in der Formel gegebene Esscher-Girsanov Preis der Derivatsicherheit erfüllt genau

dann die Martingaleigenschaft

υ(·)

πt [g(ST )]

Z

0

ϕ(h) (St , t) dH(h),

=

−∞

falls ϕ(h) (x, τ ) die Lösung der partiellen Differentialgleichung

∂ϕ(h) (x, τ )

∂ϕ(h) (x, τ )

1

∂ 2 ϕ(h) (x, τ )

+ (µ(x) + hυ(x)σ(x)) ·

+

· σ(x)2

=

∂τ

∂x

2

∂x2

r(x)ϕ(h) (x, τ ),

τ ∈ (t, T ]

ist.

Diese partielle Differentialgleichung stimmt mit der hinlänglich bekannten KolmogorovRückwärts Gleichung von ϕ(h) (x, τ ), mit angepasster Abweichungsfunktion für die Wahrscheinlichkeitsmaßtransformation, überein.

15

Beweis:

Der etwas längere Beweis dieses Satzes, welcher auf der Feynman-Kac Integration basiert,

wird am Ende der Arbeit erläutert (Seite 18).

Bermerkung 4.3

Anmerken sollte man, dass abhängig von der Mischfunktion H(·) und der Funktion υ(·)

der Preismechanismus in der früheren Formel unendlich viele Preise erzeugen kann.

Bei approximativ arbitragefreien Finanzmärkten - für eine genau Definition siehe Duffie

(1996) - existiert ein Wahrscheinlichkeitsmaß, das äquivalent zu dem ”wirklichen”

Wahrscheinlichkeitsmaß ist und unter welchen alle diskontierten Preisprozesse Martingale sind. Um die Relation zwischen der Bedingung der Arbitragefreiheit und der Existenz

eines äquivalenten Martingalmaßes zu verstehen, wird auf Harrison und Kreps (1979)

und Harrison und Pliska (1981) verwiesen.

Die grundlegende Idee der Wertbestimmung durch Anpassung der primären Vermögensprozesse stammt von Cox und Ross (1976). Falls der Finanzmarkt zusätzlich zu der

Voraussetzung der Arbitragefreiheit auch vollständig ist, dann ist das äquivalente Martingalmaß, unter welchen alle diskontierten Preisprozesse Martingale sind, eindeutig bestimmt. Zu dieser Aussage wird später auch ein Lemma definiert.

Falls der Finanzmarkt jedoch unvollständig ist, was den üblichen Fall für Versicherungsrisiken darstellt, kann der Derivatpreisprozess nicht geschützt werden und Argumente der

Arbitragefreiheit unterstützen im Allgemeinen kein eindeutiges äquivalentes Martingalmaß. Für diesen Fall stellt die Esscher-Girsanov Transformation , wie man im zuletzt

definierten Satz sehen kann, ein Werkzeug zur Festlegung eines speziellen (axiomatisch

bewiesenen) äquivalenten Martingalmaßes dar.

Nun wird folgendes Lemma definiert:

Angenommen S sei ein gehandeltes Vermögen. Falls

(

1, h ≥ −1

µ(x) − r(x)x

und H(h) =

,

υ(x) =

σ(x)

0, sonst

υ(·)

dann stimmt πt [g(ST )] mit dem approximativ-arbitragefreien Preis des Finanzderivats

g(ST ) zum Zeitpunkt t ∈ [0, T ] überein.

Beweis:

Die hinlänglich bekannte partielle Differentialgleichungscharakterisierung von

approximativ-arbitragefreien Finanzderivatpreisen in einem vollständigen Finanzmarkt

(zum Beispiel in Duffie (1996), Seite 90) stimmt mit der partiellen Differentialgleichung des zuletzt definierten Satzes für den Fall υ(x) =

16

µ(x)−r(x)x

σ(x)

und h = −1 überein.

2

Bemerkung 4.4

Die Mischfunktion H(·) aus obigen Lemma kann als kumulative Verteilungsfunktion zugehörig zu einer an −1 ausgearteten Zufallsvariable betrachtet werden. Vom wirtschaftlichen Blickpunkt deckt sich diese Mischfunktion mit einem repräsentativen Vermittler

und mit einem Arrow-Pratt Maß der absoluten Risikoaversion gleich 1.

Allerdings, falls ein repräsentativer Vermittler mit negativer, exponentieller Nutzensfunktion und ein Arrow-Pratt Maß der absoluten Risikoaversion gleich −h existiert, kann die

Funktion υ(·) aus obigen Lemma dementsprechend skaliert werden.

17

4.4

Erläuterung des aufgeschobenen Beweises

Wir führen folgende Notation ein:

i

i

h RT

h RT

ztT (s,h,υ(·))

− t r(sτ )dτ (h)

ZtT (S,h,υ(·))

− t r(St )dt (h)

,

ϕ (sT , T )e

= It e

ϕ (ST , T )e

Et e

wobei der Operator It [·] das bezüglich der Verteilung gewichtete Integral symbolisiert.

Um den Satz zu beweisen, vollzieht man eine Substitution für Sτ im Feynman-Kac Integral auf der rechten Seite des Preises der Derivatsicherheit. Weiters wird eine zweimaldifferenzierbare Funktion u : R → R benötigt. Mittels Itô’s Formel folgt:

du(St ) =

1

2 00

µ(St )u (St ) + σ(St ) u (St ) dt + σ(St )u0 (St )dBt ,

2

0

wobei u0 (·) und u00 (·) die erste und zweite Ableitung von u(·) wie üblich darstellen. Mit

u0 (·, ·) bezeichnet man eine Lösung für

1

2 00

µ(Sτ )u (Sτ ) + σ(Sτ ) u (Sτ ) dτ = 0,

2

0

τ ∈ [t, T ].

Weiters werden die Funktionen ϕ̃(h) : R×[0, T ] → R, υ̃ : R → R+ und r̃ : R → R definiert:

ϕ̃(h) (u0 (x), τ ) = ϕ(h) (x, τ ),

υ̃(u0 (x)) = υ(x),

r̃(u0 (x)) = r(x).

Z̃tT (u0 (S), h, υ̃(·)) soll gleich ZtT (S, h, υ(·)) sein. Im Folgenden schreibt man u0 (st ) = ut

und st = ω(ut ). Außerdem wird f (ut ) = σ(ω(ut ))u00 (ω(ut )) gleichgesetzt. Desweiteren

wird eine Folge von Partitionen Pn definiert mit Pn = {t0,n , t1,n , ..., tn−1,n , tn,n }, n ∈ N,

wobei tm,n , m = 0, 1, ..., n Zahlen mit der Eigeschaft t = t0,n < t1,n < ... < tn,n = T

sind. Hinzu kommt, dass (tn,n − t0,n )/n = n , (tm,n = tm−1,n + n und der Grenzwert

lim max |tm,n − tm−1,n | = 0 ist.

n→+∞ 1≤m≤n

Folgende Erweiterung wird verwendet:

ϕ̃(h) (uT , T ) =

ϕ̃(h) (uT −n , T − n ) + (uT − uT −n ) ×

∂ ϕ̃(h) (uT −n , T − n )

+

∂uT −n

1

∂ ϕ̃(h) (uT −n , T − n )

∂ 2 ϕ̃(h) (uT −n , T − n )

· f (uT −n )2 · n ·

+

·

+ o(n ),

n

2

∂u2T −n

∂(T − n )

18

wobei wie üblich lim sup

n→+∞

o(n )

= 0.

n

Daraus folgt, dass sich die rechte Seite des Preises der Derivatsicherheit folgendermaßen

darstellen lässt:

Z

υ(·)

πt [g(ST )]

0

=

−∞

Z

+∞

lim

n→+∞

(uT − uT −n ) ×

−∞

∂ ϕ̃(h) (uT −n , T − n )

+

∂uT −n

1

∂ 2 ϕ̃(h) (uT −n , T − n )

∂ ϕ̃(h) (uT −n , T − n )

· f (uT −n )2 · n ·

+

·

−

n

2

∂u2T −n

∂(T − n )

hυ̃(uT −n )

r̃(uT −n ) · n · ϕ̃(h) (uT −n , T − n )) ×

e

It [e−

− 21

(uT −uT − )2

n

f (uT − )2 n

n

R T −n

t

r̃(uτ )dτ

duT × It [e−

e

R T −n

t

(uT −uT − )

n

f (uT − )

n

√

−

1

2

e

T −n

×

2πn f (uT −n )

r̃(uτ )dτ z̃tT −n (u,h,υ̃(·))

ϕ̃(h) (uT −n , T − n ) × ez̃t

h2 υ̃(uT −n )2 n

(u,h,×υ(·))

]+

]) dH(h).

Es lässt sich leicht verifizieren, dass:

2

+∞

(u −u

)

(u −u

)

− 21 T T −2n

(u − uT −n )

hυ̃(uT −n ) fT(u T −)n − 21 h2 υ̃(uT −n )2 n

f (uT − ) n

T

−

n

n

√ T

e

× e

duT =

2πn f (uT −n )

−∞

Z +∞

(u −u

)2

− 12 h2 υ̃(uT −n )2 n − 12 T T −2n

(uT − uT −n )

(uT − uT −n )

f (uT − ) n

n

√

×e

duT + o(n ) =

1 + hυ̃(uT −n )

f (uT −n )

2πn f (uT −n )

−∞

Z +∞

(u −u

)2

− 12 h2 υ̃(uT −n )2 n − 12 T T −2n

1

f (uT − ) n

n

√

× e

duT + o(n ) =

hυ̃(uT −n ) f (uT −n ) n

2πn f (uT −n )

−∞

Z

hυ̃(uT −n ) f (uT −n ) n + o(n ).

Nun erhält man:

υ(·)

πt [g(ST )]

Z

0

( lim n (hυ̃(uT −n )f (uT −n ) ×

=

−∞ n→+∞

∂ ϕ̃(h) (uT −n , T − n )

1

+

· f (uT −n )2 ×

∂uT −n

2

∂ 2 ϕ̃(h) (uT −n , T − n )

∂ ϕ̃(h) (uT −n , T − n )

+

− r̃(uT −n )n ϕ̃(h) (uT −n , T − n )) ×

∂u2T −n

∂T − n

It [e−

R T −n

t

r̃(uτ )dτ z̃tT −n (u,h,υ̃(·))

e

] + It [e−

R T −n

t

r̃(uτ )dτ

19

T −n

ϕ̃(h) (uT −n , T − n ) × ez̃t

(u,h,υ̃(·))

]) dH(h).

Jetzt soll ϕ̃(h) (·, ·) die Lösung der partiellen Differentialgleichung

∂ ϕ̃(h) (u, τ )

∂ ϕ̃(h) (u, τ )

1

∂ 2 ϕ̃(h) (u, τ )

+ hυ̃(u)f (u)

+ f (u)2

= r̃(u)ϕ̃(h) (u, τ ),

∂τ

∂u

2

∂u2

τ ∈ [t, T ].

sein.

Bemerkenswert ist, dass ϕ̃(h) (·, ·) genau dann eine Lösung der partiellen Differentialgleichung des zu beweisenden Satzes ist, falls ϕ̃(h) (·, ·) die gerade aufgestellte partielle

Differentialgleichung löst.

Iterative Anwendung dieses Verfahrens liefert das gewünschte Ergebnis.

20

2

5.

Literaturverzeichnis

1 Borch, Karl, 1962. Equilibrium in a reinsurance market. Econometrica 4, 424-444.

2 Bühlmann, Hans, 1980. An economic premium principle. Astin Bulletin 11, 52-60.

3 Bühlmann, Hans, 1985. Premium calculation from top down. Astin Bulletin 15,

89-101.

4 Bühlmann, Hans, Delbaen, Freddy, Embrechts, Paul, Shiryaev, Albert N., 1996. Noarbitrage, change of measure and conditional Esscher transforms. CWI Quarterly

9, 291-317.

5 Cox, John, Ross, Stephen, 1976. The valuation of options for alternative stochastic

processes. Journal of Financial Economics 3, 145-166.

6 Denneberg, Dieter, 1994. Non-Additive Measure and Integral. Kluwer Academic

Publishers,Boston.

7 Denuit, Michel, 2001. Laplace transform ordering of actuarial quantities. Insurance:

Mathematics and Economics 29, 83-102.

8 Denuit, Michel, Dhaene, Jan, Goovaerts, Marc J., Kaas, Rob, Laeven, Roger J.A.,

2006. Risk measurement with equivalent utility principles, in: Rüschendorf, Ludger

(Ed.), Risk Measures: General Aspects and Applications. Statistics and Decisions

24, 1-26(special issue).

9 Duffie, Darrell, 1996. Dynamic Asset Pricing Theory, 2nd edn. Princeton University

Press, Princeton.

10 Embrechts, Paul, 2000. Actuarial versus financial pricing of insurance. Risk Finance

1, 17-26.

11 Esscher, Fredrik, 1932. On the probability function in the collective theory of risk.

Scandinavian Actuarial Journal 15, 175-195.

12 Feynman, Richard P., Hibbs, Albert R., 1965. Quantum Mechanics and Path Integrals. McGraw-Hill, New York

13 Gerber, Hans U., 1979. An Introduction to Mathematical Risk Theory. In: Huebner

Foundation Monograph, vol.8. Homewood, Illinois.

21

14 Gerber, Hans U., Goovaerts, Marc J., 1981. On the representation of additive principles of premium calculation Scandinavian Actuarial Journal 4, 221-227

15 Gerber, Hans U., 1981. The Esscher premium principle: A criticism, comment. Astin

Bulletin 12, 139-140.

16 Gerber, Hans U., Shiu, Elias S.W., 1994. Option pricing by Esscher transforms.

Transactions of the Society of Actuaries 46, 99-191.

17 Gerber, Hans U., Shiu, Elias S.W., 1996. Actuarial bridges to dynamic hedging and

option pricing. Insurance: Mathematics and Economics 18, 183

18 Goovaerts, Marc J., De Vylder, F. Etienne C., Haezendonck, Jean, 1984. Insurance

Premiums. North Holland Publishing, Amsterdam.

19 Goovaerts, Marc J., Kaas, Rob, Laeven, Roger J.A., Tang, Qihe, 2004. A comonotonic image of independence for additive risk measures. Insurance: Mathematics

and Economics 35, 581-594.

20 Hadar, Joseph, Russell, William R., 1969. Rules for ordering uncertain prospects.

American Economic Review 59, 25-34.

21 Haarison, J. Michael, Kreps, David M., 1979. Martingales and arbitrage in multiperiod securities markets. Journal of Economic Theory 20, 381-408.

22 Harrison, J. Michael, Pliska, Stanley R., 1981. Martingales and stochastic integrals

in the theory of continuous trading. Stochastic Processes and their Applications 11,

215-260.

23 Iwaki, Hideki, Kijima, Masaaki, Morimoto, Yuji, 2001. An economic premium principle in a multiperiod economy. Insurance: Mathematics and Economics 28, 325-339.

24 Karatzas, Ioannis, Shreve, Steven E., 1988. Brownian Motion and Stochastic Calculus. Springer-Verlag, New York.

25 Laeven, Roger J.A., 2005. Essays on risk measures and stochastic dependence. Tinbergen Institute Research Series 360. Thela Thesis. Amsterdam.

26 Laeven, Roger J.A., Goovaerts, Marc J., 2007. Premium calculation and insurance

pricing. In: Encyclopedia of Quantitative Risk Assessment. Wiley (in press).

27 Rothschild, Michael, Stiglitz, Joseph E., 1970. Increasing risk I: A definition. Journal

of Economic Theory 2, 225-243.

28 Savage, Leonard J., 1954. The Foundations of Statistics. Wiley, New York.

29 Wang, Shaun S., 2003. Equilibrium pricing transforms: New results using Bühlmanns

1980 economic model. Astin Bulletin 33, 57-73.

22