Finanzmathematik I

Werbung

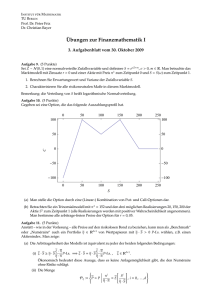

Prof. Dr. T. Meyer-Brandis H. Hoffmann Winter term 2015/16 Finanzmathematik I Problem Sheet 3 Aufgabe 3.1 (∗): Auf einem Wahrscheinlichkeitsraum (Ω, F, P) sei ein 1-Perioden-Finanzmarkt, bestehend aus einem Numéraire S 0 mit π 0 = 1 sowie S 0 =1,08 (d.h. r = 8%) und einer Aktie S 1 mit S 1 = eZ , wobei Z ∼ N (0, 1), gegeben. Es gelte F = σ(S 1 ). Wir führen ein Derivat S 2 auf die Aktie S 1 der Form 5 S 2 = (S 1 − 1,08)+ − 2(S 1 − 3,24)+ + (S 1 − 4,32)+ 4 ein. i) Zeichnen Sie die Menge aller Preisvektoren (π 1 , π 2 ), so dass der erweiterte Markt ((π 0 , π 1 , π 2 ), (S 0 , S 1 , S 2 )) arbitragefrei ist. Bestimmen Sie insbesondere die Menge Π(S 2 ) der arbitragefreien Preise für S 2 , falls π 1 = 3 Beschriften Sie dabei die einzelnen Bestandteile Ihrer Zeichnung. ii) Ist der erweiterte Markt für (π 1 , π 2 ) = (1, 1) arbitragefrei? Geben Sie entweder ein äquivalentes Martingalmaß oder eine Arbitragemöglichkeit an und beweisen Sie Ihre Aussage. iii) Finden Sie für jeden Preis π 1 ∈ R+ der Aktie 1 einen minimalen Superhedge des Derivats. Aufgabe 3.2: Gegeben sei ein Finanzmarkt, bestehend aus einem Numéraire S 0 , einer Aktie S 1 und einem Derivat S 2 auf S 1 der Form S 2 := (S 1 − 1)+ . Ferner sei S 0 = π 0 = 1 und S 1 sei gegeben durch S 1 = eX mit X ∼ N (0, 1). i) Finden Sie die Menge Π der arbitragefreien Preise geometrisch. Geben Sie außerdem die Menge Π2 der arbitragefreien Preise von S 2 unter der Annahme π 1 = 1, 5 an. ii) Geben Sie für jedes Preispaar (π 1 , π 2 ) ∈ Π ein äquivalentes Martingalmaß an. Aufgabe 3.3: Gegeben sei ein Finanzmarkt auf (Ω, F, P), bestehend aus einem Bankkonto (Numéraire) und einem risikobehafteten Wertpapier, wobei der Preisvektor durch π = (1, 4) gegeben sei. Weiter gelte S 0 = 1,25, sowie PS 1 = 31 δ2 + 23 δ8 . Außerdem nehmen wir F = σ(S 1 ) an. Nun wird eine Call-Option C auf das Wertpapier S 1 mit Strike K = 5 (und Auszahlungszeitpunkt t = 1) auf dem Markt angeboten. i) Welchen Wahrscheinlichkeitsraum (Ω, F, P) würden Sie für das Marktmodell ansetzen? ii) Bestimmen Sie einen arbitragefreien Preis π C der Call-Option. Ist dieser Preis eindeutig? iii) Nehmen Sie an, es gäbe noch eine weitere Call-Option C 1 auf das Wertpapier S 1 mit glei1 chem Strike K. Allerdings gelte π C < π C . Zeigen Sie, dass der neue“ Markt (S 0 , S 1 , C, C 1 ) ” nicht arbitragefrei ist. 1 Aufgabe 3.4: Beweisen Sie, dass die untere Arbitrageschranke eines Contingent Claims C wie folgt gegeben ist: C ∗ inf Π(C) = inf EP∗ P ∈ P, EP∗ [C] < ∞ 1+r C d P-f.s. . = max m ∈ [0, ∞) ∃ξ ∈ R : m + ξ · Y ≤ 1+r Aufgabe 3.5: Zeigen Sie, dass in einem nicht-redundanten Marktmodell gilt, dass die einzelnen Komponenten des diskontieren Werteveränderungsprozesses Y linear unabhängig in folgendem Sinne sind: ξ · Y = 0 P-f.s. =⇒ ξ = 0 P-f.s. (3.1) Zeigen Sie ferner, dass (3.1) in einem arbitragefreien Marktmodell bereits die Nicht-Redundanz impliziert. Aufgabe 3.6: Zeigen Sie, dass in einem arbitragefreien und nicht-redundanten Marktmodell die Menge Bw := ξ ∈ Rd+1 | ξ · π = w und ξ · S ≥ 0 P-f.s. kompakt ist für alle w > 0. (Nehmen Sie der Einfachheit halber an, dass d = 1) 2